随着中国经济的发展和全球化的加深,越来越多的企业开始涉足国际化业务,将市场拓展到全球。

疫情以来,中国采取了更为有效的防疫举措,实现了更好的疫情防控效果,更是进一步提高了中国企业在全球产业链中的话语权。

从2019年上市公司海外收入占比来看,电子、家电、纺织服装行业占比最高,分别为49.25%、34.44%、21.88%,体现了中国在相关行业的产业优势。整体医药生物行业海外收入占比仅为6.98%,而医疗器械相关的医疗耗材、医疗设备、体外诊断等领域海外占比相对更高,并且有上升趋势。

2019 年医药行业中各子行业海外收入占比

资料来源:Wind,海通证券研究所。

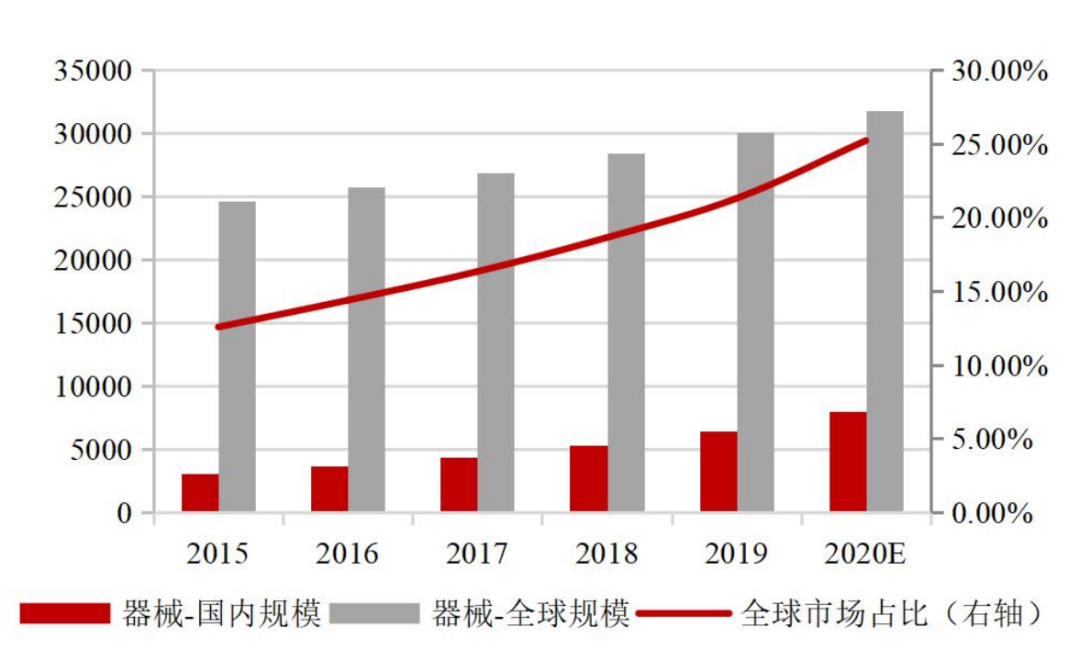

2015年,国内医疗器械市场规模仅为全球市场的1/8。近五年,随着国内医疗器械市场快速扩容,全球市场占比逐步由1/8,提升至2019年的1/5。

除此之外,国内医疗器械市场发展的另一特点是,集中度也在提升:头部企业占有技术和资金优势,优势明显。同时,国内鼓励创新政策,对医疗器械研发、技术转移、上市推广都起到了极大促进作用。

全球、国内医疗器械市场规模(亿元)

资料来源:Wind,医疗器械蓝皮书,招商银行研究院

新冠疫情的冲击,

为医疗器械走出国门提供了契机。

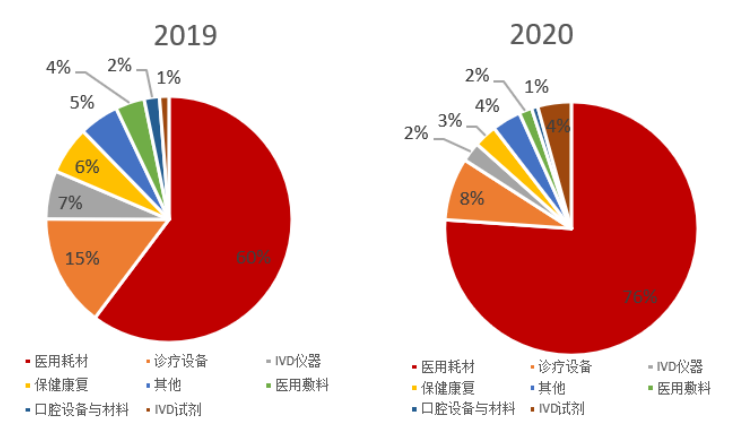

2020年医疗器械出口额同比实现翻倍增长,其中医疗耗材出口增加一定程度上拉动中高端产品出口增长。诊疗设备、IVD试剂等出口额大增,其中IVD试剂出口额相对2019年增长约8倍。

试剂出口未来或将带动IVD企业的中高端产品率先实现国际化。国内医用耗材出口占比在2020年提升至75%以上,其中,近90%为医用口罩、医用防护服等技术壁垒较低的产品。

国内中高端医疗器械出口,

头部集中效应显著。

以呼吸机为例,从2019年海外各国在中国医用呼吸机采购量看,迈瑞医疗一家占据近75%的市场份额,家用呼吸机相对分散,但鱼跃一家也超过了40%。细分赛道龙头,具备当地政府信息跟踪能力、重视CT、MRI等院内必须设备细分市场、售后服务能力强、与FDA或CE沟通顺畅,在国际化进程中更具优势。

医疗器械出口产品结构

资料来源:众成医械、招商银行研究院

产品技术是国际化的基石,

国内医疗器械企业重视研发投入,

不断提升产品的市场竞争力。

2020年迈瑞医疗研发投入突破20亿元,较2019年增加27%;英科医疗、振德医疗等在2020年收入大幅提升的情况下,研发投入也较前一年增长3倍以上。国内前十大医疗器械企业每年研发投入多维持在20%以上的增长。

目前,

国内高端器械仍依赖进口,

国产替代空间可观。

进口替代萌芽期

国内高端医疗设备、高值耗材的神经介入等。

进口替代高速成长期

医疗设备的CT、体外诊断领域的分子诊断、免疫诊断,高值耗材的外周血管介入、人工晶体等领域。

基本完成进口替代

体外诊断的生化诊断,低值耗材的大输液、卫生材料等。

新冠疫情延续带动医疗设备出口增加,但国产医疗设备出口仍任重道远。创新产品开发能力是器械企业持续发展的核心,技术创新是器械企业立足之本。平台化布局,增强产品协同优势是器械企业重点发展方向。在此过程中,医疗器械企业不断汲取海外先进经验、提升自身产品力,既是一条国际化之路,也是一条成长之路。

风险提示:以上数据及信息均来源于公开资料,本文内容仅供参考,不构成任何投资建议。基金投资有风险,投资需谨慎。基金的过往业绩及其净值高低并不预示其未来业绩表现,指数的历史业绩不代表基金的未来表现。投资者应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

2022-02-28 22: 29

2022-02-28 22: 27

2022-02-28 21: 02

2022-02-28 20: 59

2022-02-28 20: 58

2022-02-28 18: 28