我们常对基民朋友们说,基金属于长期投资的产品,持有的基金短期表现不佳,其实不用过分担忧,市场风格、情绪甚至运气都可能影响净值的表现。

那么这其中所说的“市场风格”,究竟是如何形成的?为什么会对基金表现产生那么大的影响?当下市场是何风格?如何能够从容应对不同的市场风格?接着看,挖掘基带你好好捋一捋~

#01

市场风格到底是什么?如何形成的?

市场风格其实就是资金的偏好。风格就是不同行业或公司拥有的一组共同属性,比如最近几年兴起的“核心资产”、“茅指数”、“宁组合”,都是因为具备共同的属性而被聚类并冠以一个识别度高的名字。

事实上,无论什么花样新奇的风格概念,都可以被大致归纳为以下四类:大盘成长、大盘价值、(中)小盘成长和(中)小盘价值。其中大小盘是用市值大小作为划分依据,成长和价值则是用财务和估值指标进行划分。(注:成长对应高增速、高估值;价值对应低增速、低估值)

为什么某一风格会在一段时间内持续占优,受到资金偏好呢?股市中, “上涨是上涨最大的利好,下跌是下跌最大的利空”,当受到宏观、中观等变量影响,以及消息面等热点的催化,某个方向通常会形成较为强烈的板块效应,投资者会根据这一类走强股票的特性,再去挖掘其他相关行业的类似标的,形成一组强势的股票组合。比如说白酒板块连续大涨,则牛奶、调味品等食品饮料其他子行业也有望同步上涨。

占优风格一旦初步形成,投资者便会一拥而上,将此风格演绎推送至极致,使其在某一段时期内持续风光。

#02

为什么市场风格对基金收益很重要?

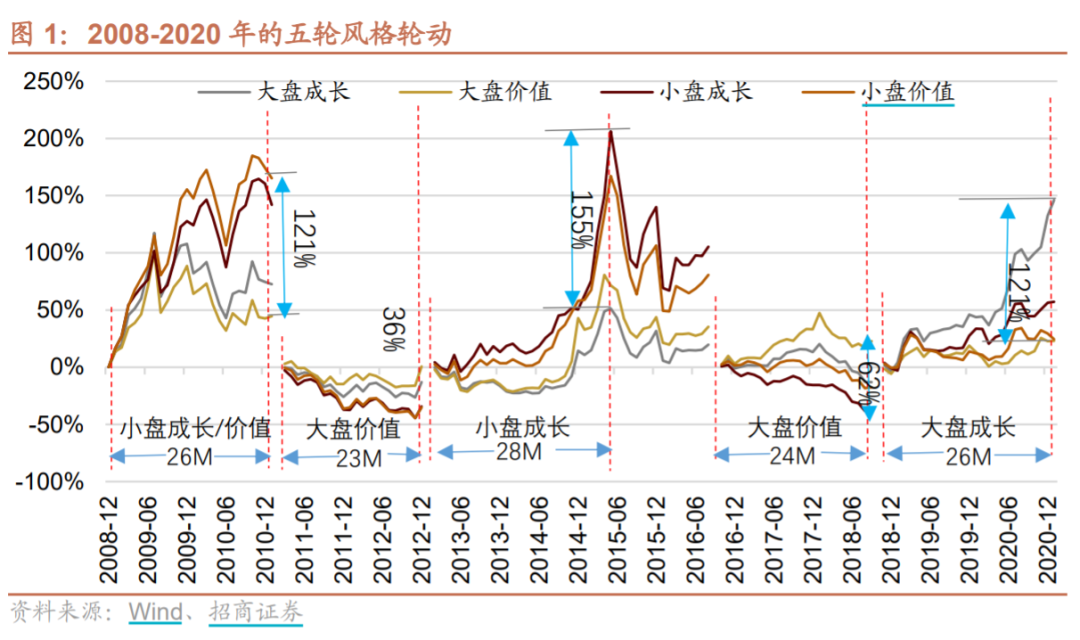

自2009年开始,A股出现了多轮明显的风格轮换,每一次风格切换都会对基金相对收益产生巨大的影响。从下图可以看出,每次风格演绎持续的时间从 23~28 个月不等,从风格转换到下一风格崛起的2年多内,不同风格收益差最高可以达到 155%,最少也有 36%。

也就是说,对于一段持有时间3年以内的基金投资来说,基金风格选择的重要性可能远大于具体基金的选择。个股挖掘能力极强的基金经理,如果缺乏自上而下判断市场风格的能力或者由于其他原因比如基金合同中投资范围规定不能调仓适应市场风格变化,很可能在一段时间内折戟沉沙。

#03

市场风格的决定性因素到底是什么?

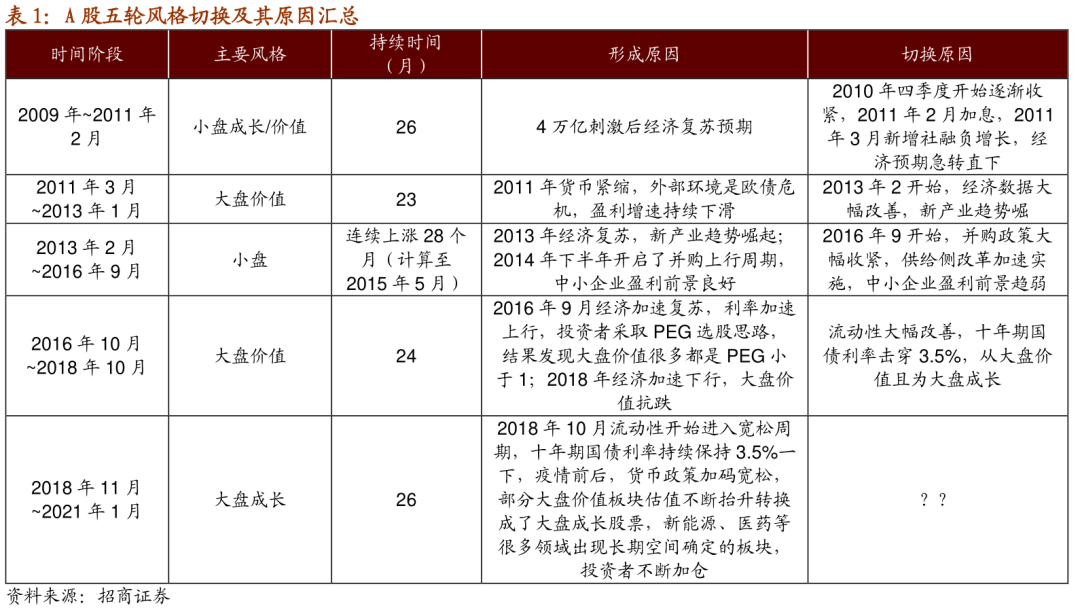

那么是什么决定了一段时间内的市场风格?其中有无规律可循?招商证券整理了2009-2021年的A股五轮风格切换及所对应的原因,从中可以发现:

注:统计截至2021年初

◆对经济、产业趋势的前景和信心是影响大盘/小盘风格的重要因素。

当经济向好、预期乐观、产业趋势多,投资者更倾向于追求成长潜力大的标的,小盘风格占优,如国内的2009-2010年、2013-2016年、2021年2-9月。

当经济前景黯淡、产业前景不明确时,龙头企业有更强的抵御经济下行能力,并可以乘机实现强者更强,大盘占优,如2011-2012年及2017-2021年1月。

◆经济所处阶段与流动性宽松程度是影响价值/成长风格的重要因素。

相对而言,成长风格对流动性宽松的敏感性更强。无风险利率越低,成长股的估值就越高。

具体而言,当经济处于复苏期,企业盈利改善、利率中枢上移,此时价值与成长风格占优均有可能发生,如国内的2009-2010年。

当经济处于转折期,盈利见顶回落,利率仍处在高位,价值风格相对占优,如2011-2013年初。

当经济处于下行期,盈利增速大幅下滑,而流动性宽松、利率处于低位时,长期稳定增长板块和长期空间大的板块得到更多关注,最终体现为成长占优、高估值占优,如2018年底-2020年。

但是,市场风格形成过程较为复杂,时代背景亦一时一变,仅凭单一的影响因素确定市场风格容易产生较大偏差,只能提供一定程度的参考和借鉴,刻舟求剑注定不可行。

#04

当下市场是什么风格?何时切换?

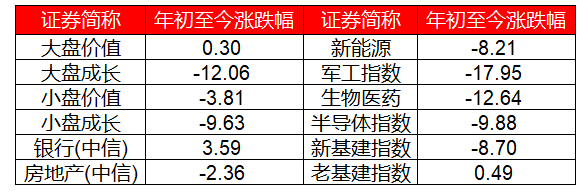

年初以来,从指数层面观察,大盘价值相对占优,大盘成长表现最差,价值股表现优于成长股;从板块来看,以稳增长主线为代表的价值板块前期一度大涨,但新能源、医药等成长赛道型板块在跌跌不休后也几度反弹。

数据来源:Wind,截至2022.02.25

接下来市场究竟会是什么样的风格?以金融地产为代表的稳增长方向还有多少上涨空间?新能源为代表的成长板块还能持续反弹吗?

招商证券认为,从2008年以来A股的多轮风格演变中可以发现,每一轮风格持续的时间大约为2~3年。自2021年二季度开始的或是一个为期三年的中小风格占优的长周期,稳增长方向带来的大盘价值风格可能属于2-4个季度的阶段性风格漂移。对于新能源为代表的成长板块而言,一季度业绩优秀或超预期的细分领域,今年新高的可能性依然较大。

海通证券认为,先价值后成长是稳增长型春季行情的共同特点。例如2012年初、2014年底-2015年初、2019年初。本次春季行情中A股风格有望从价值切换至成长,催化剂可能来自政策面和一季报业绩预告。

华泰证券认为,全年成长(高估值)与价值(低估值)风格拉锯概率大于价值股一枝独秀,双主线并进。但是风格切换并非一蹴而就,切换的第一阶段往往是从旧风格极致演绎到风格平衡期,流动性预期变化是常见催化剂;第二阶段从风格平衡到新风格确立,均伴随着产业逻辑剪刀差、业绩剪刀差的显著反转。

资料来源:招商证券、海通证券、华泰证券

#05

投资者如何应对多变的市场风格?

综合以上的观点,全年来看,成长价值皆有机会,目前成长股已回调较多,价值股则有政策支持,建议投资者不要押注单一风格,也切忌在两者间频繁切换。

在这样的时候,我们在投资权益基金的时候,可以通过“核心-卫星”策略来两手抓行情。在核心-卫星策略中我们会构建一个投资组合,由核心和卫星产品构成。一般作为核心的是风险适中,力求稳中取胜的产品,稳住基本盘;卫星产品则帮助我们实现更高收益的目标,当然,同时会带来更高的风险水平。

核心产品一般持有期较长,起到“定海神针”的作用,这一部分可以优选几只全行业宽基,可以是长期业绩较为优秀的主动型基金,也可以是整体较为稳定的大中盘指数型基金或偏价值型的基金,比如跟踪沪深300、MSCI A50等指数的ETF及联接基金。

卫星产品可以行业、主题基金为主,比如新能源、半导体、军工主题基金等成长型赛道基金;也可适当配置小盘基金和商品ETF来全方位分散风险。卫星重在把握阶段性的投资机会,需要结合市场热点和趋势进行调整,目标是提升组合的收益率,配置比例无需过高。

注:晨星公司官网提供基金投资风格箱,帮助投资者更好地了解基金的投资风格,可以登录查询。

投资者具体配置时,需要结合自身的行业认知、风险偏好来构建专属于自己的核心-卫星投资组合。

做好资产配置后,剩下的便交由时间去带领我们走上一条大概率会赢的道路。等到稻香一片或再度飘雪的时候,或许就已收获满满了。

2022-03-01 17: 05

2022-03-01 16: 12

2022-03-01 16: 08

2022-03-01 16: 07

2022-03-01 11: 07

2022-03-01 10: 29