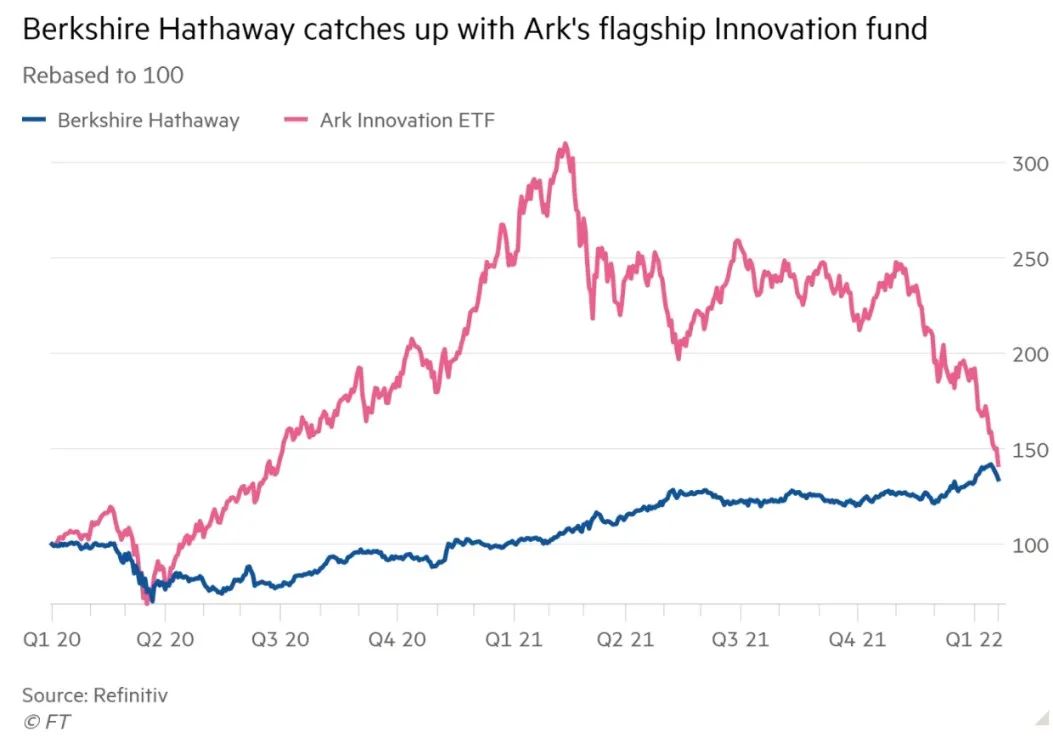

2022甫一开年,就有一张图片刷屏了各大网站和公众号,让大家唏嘘不已,这张图片就是沃伦·巴菲特(Warren Buffett)与凯西·伍德(Cathie Wood,下称木头姐)管理的代表产品业绩对比。这张图之所以值得关注,在于巴菲特与木头姐,投资风格差异极大,他们过往两年内业绩,在不同时期表现出了截然不同的特征。

先简单介绍一下这两位知名投资人。木头姐成名于2020年,她的投资原则极具特色,她以押注高度创新且对未来社会可能有极大影响的科技企业而闻名。投资特斯拉是她最经典的战绩。2020年,她的投资公司ARK旗下基金平均收益超过140%,5年收益达到505%。管理规模快速增长,从2020年初的34亿美元暴涨至2021年2月的600亿美元。上图Ark Innovation ETF是她的旗舰产品业绩走势。

巴菲特更不用多说,“合理的价格买入好公司”、“只投自己熟悉的领域”、“更爱确定性的利润而非概念”等投资理念广为人知。有人将两人的投资理念总结为,“木头姐喜欢投改变世界的公司,而巴菲特喜欢投资不被世界改变的公司”,两人投资理念大相径庭。

收益表现也是截然不同。根据Wind公开数据,ARK期间产品Ark Innovation ETF 2020年全年收益率148.73%,而2021年至今(截止2022/2/22日)回调幅度高达49.02%,2020年以来累计收益率为21.64%。

作为对比,巴菲特旗下的伯克希尔哈撒韦在2020年全年收益率仅为2.42%,2021年至今收益率35.54%,区间累计收益率38.82%。一边是高起高落,一边是稳扎稳打,两年之后两条收益率曲线交汇到了一起。

问题出现了,巴菲特和木头姐,投资人该怎么选?当我们站在2020年底,木头姐风光无限,投资人疯狂涌入;而站在当前的时间点回望过去两年,大家又会觉得巴菲特“大爷还是你大爷”,不仅收益高而且稳定。所以向前看,选择对于投资者来说从来都不是一件简单的事情,即便是在木头姐和巴菲特之间二选一,都很困难。我们很难预期,未来一年究竟有可能是木头姐重回巅峰还是巴菲特续写神话。

实际上,在我们选择基金经理的时候,更多选择的是他的投资理念、投资框架、投资能力和投资执行,除此之外,市场环境是否适合基金经理的发挥、管理的规模是否在基金经理策略合适发挥的容量之内、基金经理的身体与精神状态是否匹配,这些都会影响最终的业绩。

我们相信,看向长期的时间维度,无论是木头姐还是巴菲特都会为投资人赚取丰厚的回报,但在单年的时间维度上,希望压对一个基金经理,结果可能不比抛硬币来的更好。

投资的业绩有一个简单的回报公式,收益=投入+风险偏好+时间+财商,最终每个人的收入是按照资本投入分配、按照风险偏好分配、按照投资期限分配、也按照投资认知分配。

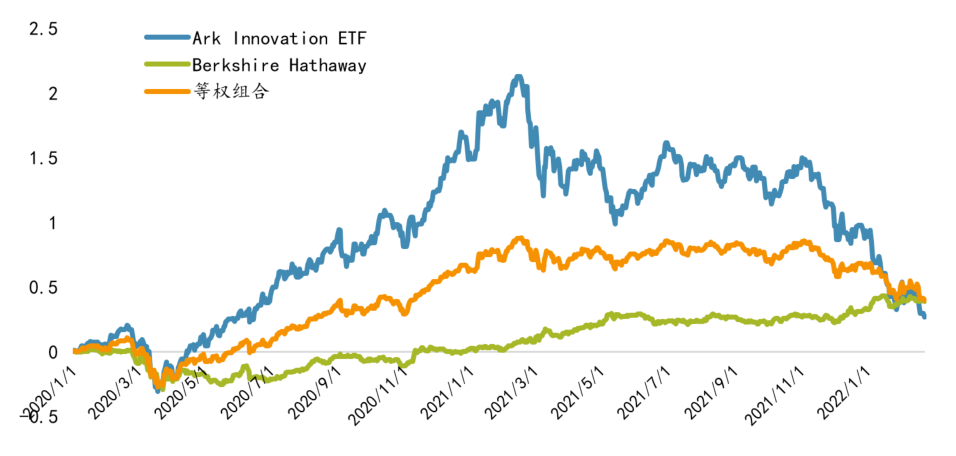

如果一个投资人对于投资的产品以及时间期限有着充分的认知,那无论是木头姐还是巴菲特,都可以依据投资人的偏好买入持有;但当一个投资者并没有足够的认知,也没有热情和时间去提高认知,那不妨尝试进行组合投资,组合投资的好处并不在于提高短期的回报,但也许可以通过每一年还不错的、居中的、均衡的收益和波动拉长其呆在市场中的时间,这也是影响投资收益的一种方式。

坦率的说,组合投资对于成熟的、认知充分的投资者魅力不大,难以提升其收益率上限,但对于时间和热情相对欠缺、认知不够充分、愿意将更多时间放在热爱事物上的投资人来说,是一种尽量拉长投资期限、不下牌桌、提升收益率下限的解决方案。

从简单的数据也能看到,当我们等权选择巴菲特和木头姐时,收益率的走势近乎为二者平均,但曲线的波动变得更加平稳。

组合投资的方式可以使持有人在获取顶级投资人平均收益的同时,降低市场风格、投资风格适应周期等产生的收益率波动。

而降低波动的好处毋庸置疑,会拉长持有人投资期限。所以我们再次强调,组合的方式并不在于投资持有人收益率的上限,而是可以通过降低波动拉长持有人的持有时间,同时叠加一层对于管理人的精选,共同提升投资持有人的收益率下限。

左手巴菲特,右手木头姐,选择组合投资,也是一种聪明的选择。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。

2022-03-01 20: 30

2022-03-01 20: 28

2022-03-01 20: 05

2022-03-01 19: 49

2022-03-01 19: 47

2022-03-01 19: 03