2022年伊始,不少人期待的跨年行情并未开启,在近期国际局势的利空下,A股更是震荡走低。在大家“焦绿”的同时,货币基金的收益也表现不佳。

Wind数据显示,截至2月25日,在142只“宝宝类”产品中,132只7日年化收益率跌破2%,占92.96%。算下来,投资2万元,每天的收益不到1.5元,还买不了1个包子!

股市震荡、货基收益又鸡肋,还有什么波动不大、收益又可观的基金呢?最近不少人把目光转向了纯债基金、固收+,部分“固收+”基金甚至被买到限购!今天我们就来聊聊,为什么这类基金突然变得大受欢迎?

01

什么是“固收+”?

“固收+”基金利用不同资产之间的负相关性降低组合波动,提升中长期收益水平。当市场行情向好时,它能分享上涨的红利;当行情不佳时,固收资产又能稳住底盘,做到攻守兼备。

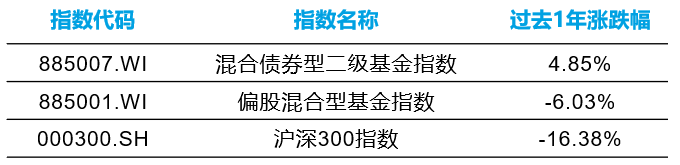

以过去一年为例,尽管沪深300跌幅达16.38%,但是“固收+”的典型代表——混合债券型二级基金指数仍然上涨了4.85%,相较于偏股混合型基金,也高出10%!震荡市中,“固收+”常常能够跑出亮眼成绩。

注:过去市场表现不代表未来

02

“固收+”历史业绩如何?

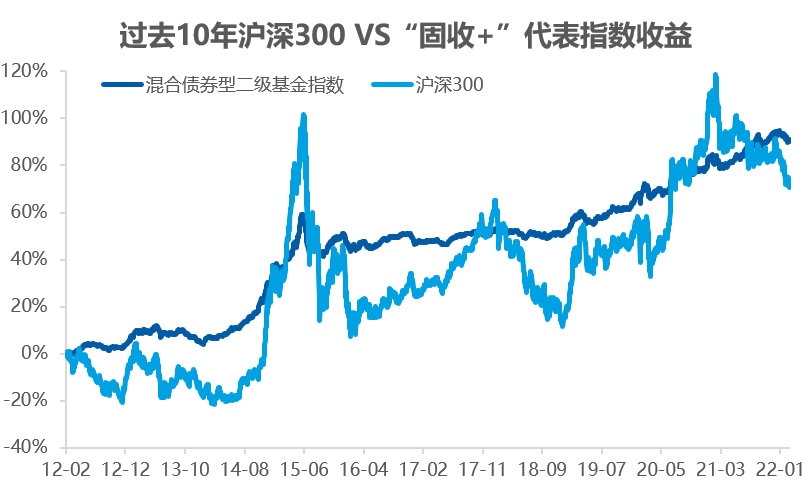

虽然在股市行情好的时候,沪深300指数收益率明显领先,但是投资者要承受较大波动,在行情差的时候也会“摔得更痛”。代表“固收+”的混合债券型二级基金指数则体现出了“稳中有进”的特点,能适应不同的市场风格,穿越牛熊!

尽管最近受股市波动影响,一些“固收+”产品短期内出现亏损,但是长期来看,小幅波动无需担心,“固收+”的固收部分最终能抚平波动。从上图来看,过去10年里,混合债券型二级基金指数的每次下跌,之后都能收复失地,并且再创新高。

03

“固收+”有多火?

受资管新规影响,预期收益型理财产品正在向净值化转型,而“固收+”能很好地填补传统理财产品的空白。此外,我国居民资产配置比例正在逐渐发生变化,叠加市场利率走低等因素,“固收+”有望迎来更大的发展。

04

“固收+”与纯债基金怎么选?

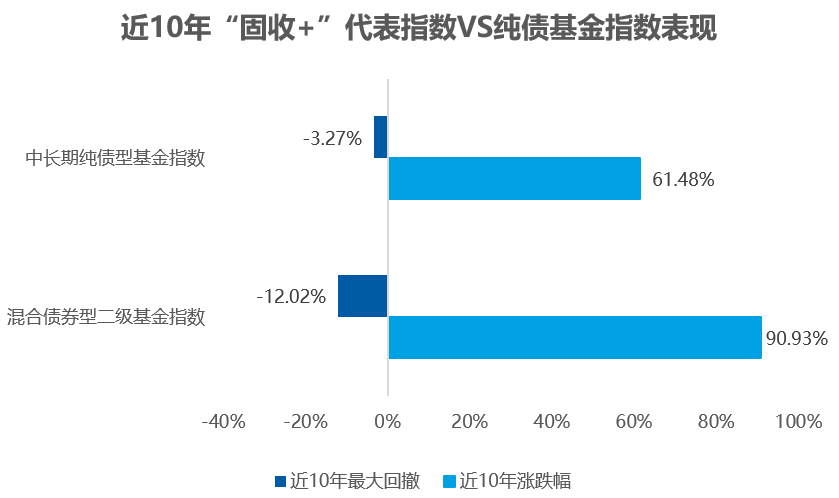

Wind数据显示,近10年中长期纯债基金指数涨幅为61.48%,而混合债券型二级基金指数涨幅达到90.93%,“固收+”中的“+”这部分,多带来了29.45%的收益!

相比纯债基金,“固收+”增加了一部分权益资产,放大了收益空间,这是“+”的魅力所在。也正因为“+”的存在,此类产品对基金经理的管理能力要求较高,因此投资者在选择“固收+”时,需要留意基金经理的管理能力,同时注意风险收益比,关注债券违约风险和股票、可转债的仓位情况。

所以,不论是担心收益大起大落的萌新基民,还是准备配置低风险资产的成熟基民,优质的“固收+”产品都值得关注。即使短期可能会出现小幅亏损,但在投资的漫漫长河中,也许它能够成为投资者们的“温暖港湾”。

2022-03-02 20: 52

2022-03-02 20: 49

2022-03-02 20: 46

2022-03-02 20: 41

2022-03-02 20: 37

2022-03-02 20: 29