近来有不少网友反映:“刚刚反弹没几天,市场怎么又跌了,这跌跌不休何时是个头啊,真不知道该怎么办才好?”

的确,2022年年内至今市场波动较大。截至3月11日,偏股基金指数累计下跌超过10%,面对如此市场不少基民感到非常心焦,尤其是不少新晋基民更是略感无措。

数据来源:Wind。时间区间:2022/1/1至2022/3/11。偏股基金指数代码:930950.CSI

此轮市场回调的主要原因是什么?我们能不能吸取什么经验,如何在下次面对时做得更好呢?

内外因引发市场回调

01

外部因素

海外市场波动。在加息预期下,美债收益率近期一度攀升至2.0%以上,这使得全球风险资产再度承压,而这种扰动或会不间断地出现。此外,最近局部地区政治冲突不断出现,使得全球市场波动加剧。

02

内部因素

对经济基本面有所担忧。2022年面临出口转弱、消费难起的背景。此外,基建投资、中长期融资数据并未出现明显的好转,市场对今年经济下行的担忧有所增加。

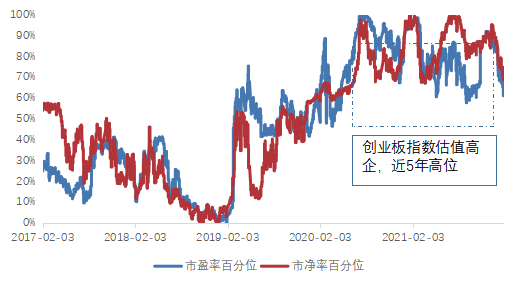

成长股估值偏高。Wind数据显示,随着近几年成长股大幅度上涨,成长股的代表性指数——创业板指数市盈率百分位和市净率百分位处于近5年高位,当出现风险扰动时,市场容易波动。

近5年创业板指数市盈率&市净率走势情况

数据来源:Wind。时间区间:2017/2/1至2022/3/11。创业板指数代码:399006.SZ。

基金投资小贴士:

估值(市盈率、市净率等)百分位可以较好判断指数是便宜还是贵,根据结果决定持仓高低情况。

当估值百分位较低时,尽量重仓持有;当估值百分位较高时,尽量轻仓持有。

不过,整个2022年并非只有不利消息,积极因素同样突出,因此不必过分悲观。2021年年底至今,货币政策逐渐宽松:央行降准、降MLF、降LPR,均呈现较为宽松的货币导向。在宽松的货币政策下,给企业融资创造了有利条件,利于企业盈利的复苏,利于上市公司股价走好;同时,资金面上对股市产生积极支撑。

面对如此错综复杂的市场环境,投资更应该以“稳守反击”为宜,股债均衡搭配策略不失为一种好的方法。

股债配置,解决投资“两难”问题

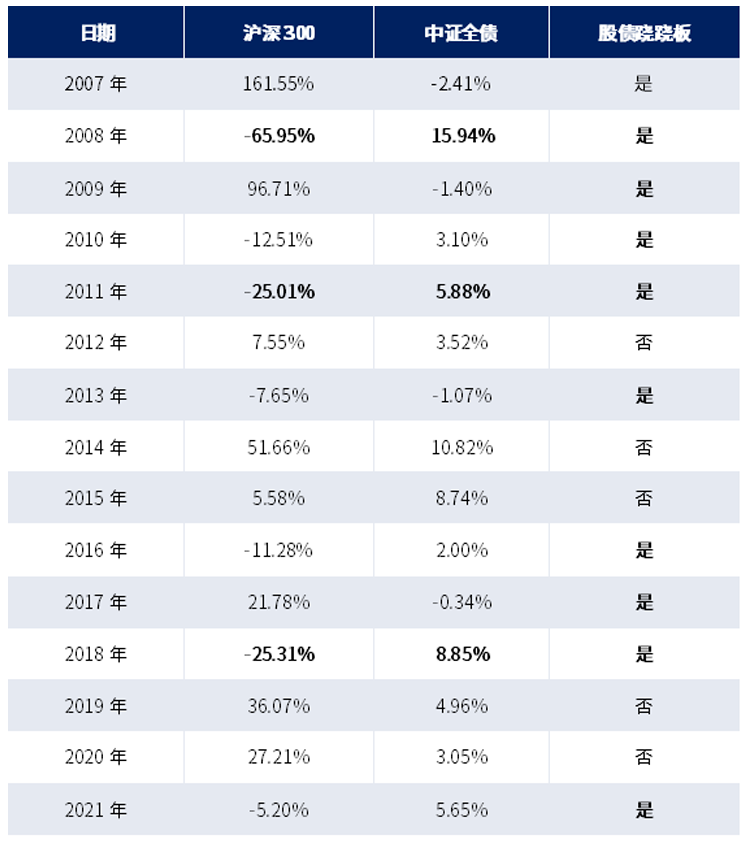

股票和债券之间的关联性较低,股注重进攻、债注重防守,两者之间往往会形成一个跷跷板效应,如下图所示。沪深300指数与中证全债指数在2007年至2021年期间,共有10年出现反向走势,尤其当市场大幅下跌时,中证全债均出现上涨。

数据来源:Wind。沪深300指数代码:000300.SH;中证全债指数代码:H11001.CSI。时间区间:2007/1/1至2021/12/31。指数过去情况不代表未来表现。

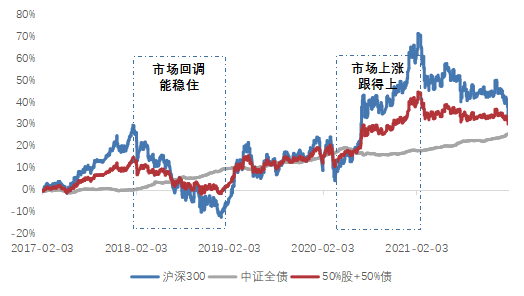

正是因为股债存在这种非相关性,在原本波动较大的股票资产中,加入走势较为平稳的债券型资产,可以降低投资组合的整体波动。避免踏空行情的同时,力争有效规避单一资产的大幅回撤。

如下图所示,近5年期间沪深300指数多次出现上涨、回调走势,如果满仓拿住沪深300指数,整体投资体验较为糟糕。如果我们构建了一个简单的投资模拟组合(50%*中证全债指数+50%*沪深300指数),股票和债券各配置一半的比例。

近5年股债均衡配置与沪深300、中证全债走势对比

数据来源:Wind。时间区间:2017/2/1/至2022/3/11。沪深300指数代码:000300.SH。中证全债指数代码:中证全债指数代码:H11001.CSI。50%股+50%债表示买入50%沪深300指数+50%中证全债指数。

结果发现,该策略能够较好地兼顾收益与回撤控制,力争稳中求进,更有利长期复利滚雪球。

股债平衡策略能够适应各种行情与牛熊切换,通过股债动态再平衡,实现牛市锁盈、熊市减仓的逆向操作,更好保护投资收益。

当市场出现较大回撤时,投资者将要承受较大的心理压力,通过股债均衡策略,投资者持有的股债混合型产品净值曲线会较为平滑,减少因净值波动带来的心理压力;

说了那么多,您是不是对股债均衡配置策略有了深入地了解呢。

如果你也因为最近的市场波动太大觉得小心脏有点承受不来,那不妨考虑一下股债均衡配置策略的基金,点击左下角“阅读原文”即可详细了解~

不管后市怎么走,股债均衡策略都可以以不变应万变来抵抗风险。同时,在总体波动小的情况下,投资者更能够进行长期持有,避免因情绪波动导致的误操作。

风险提示:基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金有风险,投资需谨慎。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资者购买基金时候应详细阅读该基金的基金合同、招募说明书、基金产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。

2022-03-14 19: 16

2022-03-14 19: 07

2022-03-14 18: 15

2022-03-14 18: 14

2022-03-14 17: 57

2022-03-14 17: 56