“祸兮福之所倚,福兮祸之所伏”。

——《老子》第五十八章

很多事物都有两面性,福与祸并不绝对,它们相互依存,投资市场中的危与机,相伴相生也十分明显。当市场向好时,到处都是好消息,殊不知风险不请自来;当市场悲观时,坏消息被无限放大,谁曾想机会悄然而至,即便在市场的至暗时刻,也隐隐透露出一丝丝曙光的迹象。

毫无疑问,上周我们就经历了一次A股的至暗时刻,对于投资者来说,注定又是一段令人难以忘记的时间。那么,站在市场的至暗时刻,怎么看?怎么办?是风险还是机会?和小盛一起来琢磨下吧~

历史上“至暗时刻”并不少

至暗时刻,如何翻盘?

回过头来看,如果给你一次机会,你愿意回到那些“至暗时刻”吗?你会如何翻盘?

根据以往的经验来看,市场低迷时是个不错的布局时机。同时,“至暗时刻”过后,大概率迎来一波不错的回暖趋势行情。毕竟,至暗时刻都在黎明之前。小盛依旧以沪深300指数为例,如果在2008年11月3日、2016年1月28日、2018年2月22日后持续买入,会发生什么呢?

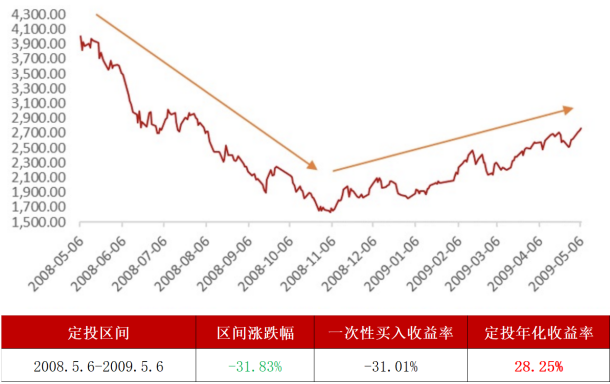

首先,在2008.5.6-2009.5.6的区间里,沪深300指数呈现出明显的“微笑曲线”,在11月份左右触底,随后半年的时间内整体呈上升趋势,期间,如果选择一次性买入,最终会造成31%的亏损;如果是选择定投的方式去分批买入,年化收益则可以高达28%。

随后,我们再来看看2008.5.6-2009.5.6这段时间,在急剧回调到缓慢回升的过程中,如果我们在开始就一次性买入了,到最后账户呈现14%的亏损;如果选择持续分批定投,在快速下行的阶段始终坚持,最终却可以扭亏为盈。

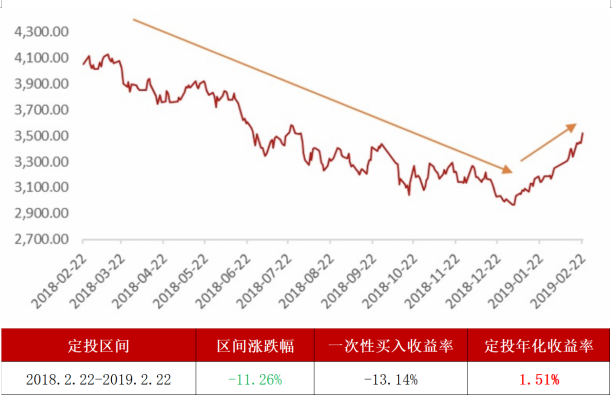

最后,在2018.2.22-2019.2.22时间段,经历长达10个月的市场回调,仅在最后2个月开始回暖,对投资者的信心是比较大的考验。但同样的是,在这个过程中,一次性投资的效果仍显不足,定投再次展现了应对市场波动的能力。

这样看来,面对市场的不确定性,定投不仅能够用来避免市场中的恐惧和贪婪,而且凭借“强制自律性”来抗衡市场的波动,平摊投资成本。

不过,定投和一次性投资并没有绝对的谁好谁坏,能发挥其效果的市场环境、要求不一样,比如定投则更适应波动的市场,越是有下跌的市场,越适合定投,然而一次性投资,则更需要专业知识和预判能力了~

定投拼的是心态

投资是一场终生修行,保持良好的心态,坚持定投才能更早的迎来黎明的曙光!

同时,与其敏感,不妨顿感,这并非迟钝,而是保持一种耐力和定力。如果过于敏感,在面对市场波动的时候,稍有风吹草动,就慌慌张张陷入盲目焦虑情绪之中。彼得林奇也曾说过:“投资的窍门不是要学会相信自己内心的感觉,而是要约束自己不理会内心的感觉。”

所以,如果重回那些“至暗时刻”,基金定投是个不错的投资选择,通过拉长时间分批进场,降低整体的投资成本,以时间抚平市场波动,以长线持有来静待市场机会的降临。

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资并不能规避基金投资所固有的风险,且不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

2022-03-25 15: 53

2022-03-25 15: 47

2022-03-25 15: 21

2022-03-25 15: 19

2022-03-25 12: 27

2022-03-24 20: 48