对于市场所处阶段的判断,今天我们给大家介绍一个比较实用的指标:股权风险溢价。

什么是股权风险溢价?

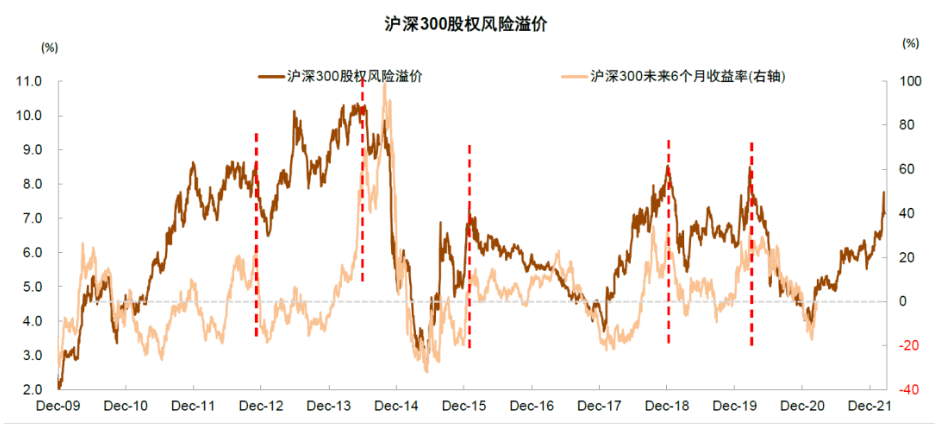

(资料来源:朝阳永续、Wind、中金公司研究部,数据区间2009年12月31日至2021年12月31日。指数过往表现不预示未来,投资有风险,选择需谨慎)

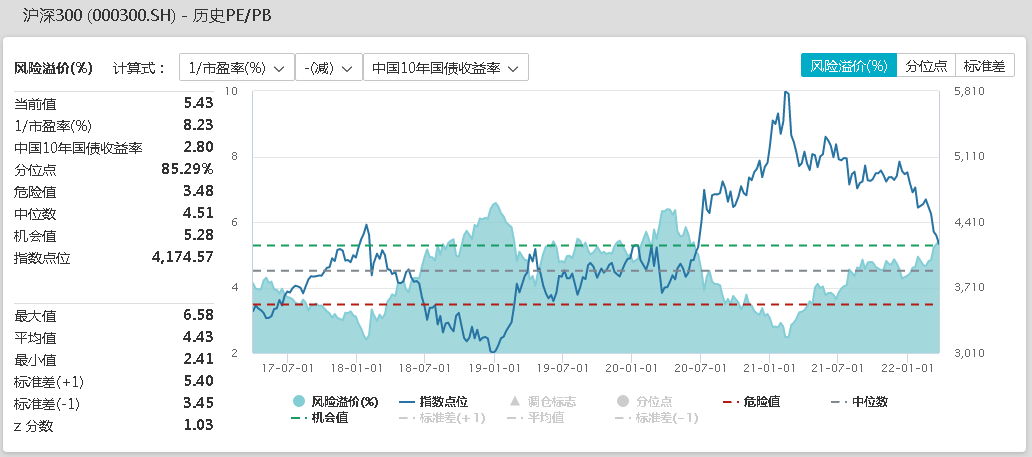

当前市场处于什么位置?

(数据来源:wind,截至2022年3月28日。指数过往表现不预示未来,投资有风险,选择需谨慎)

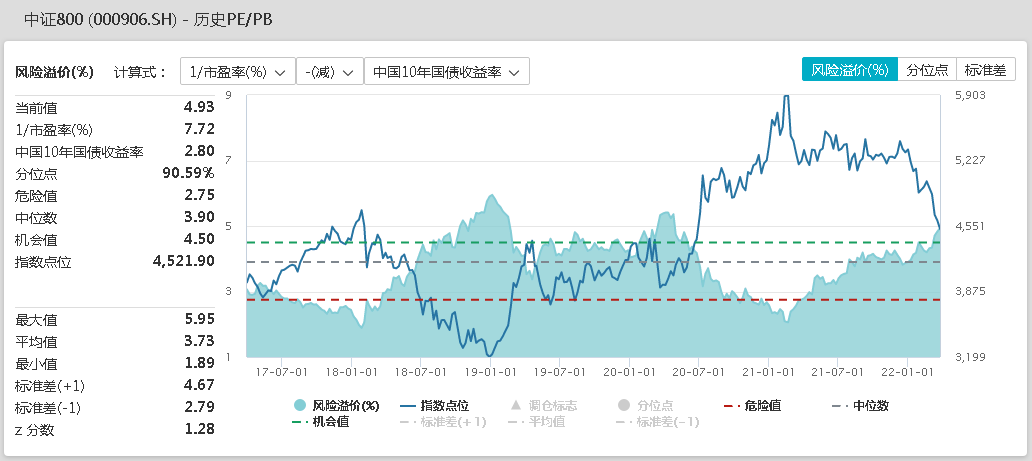

中证800当前的ERP为4.93%,位于近五年90.59%分位。

(数据来源:wind,截至2022年3月28日。指数过往表现不预示未来,投资有风险,选择需谨慎)

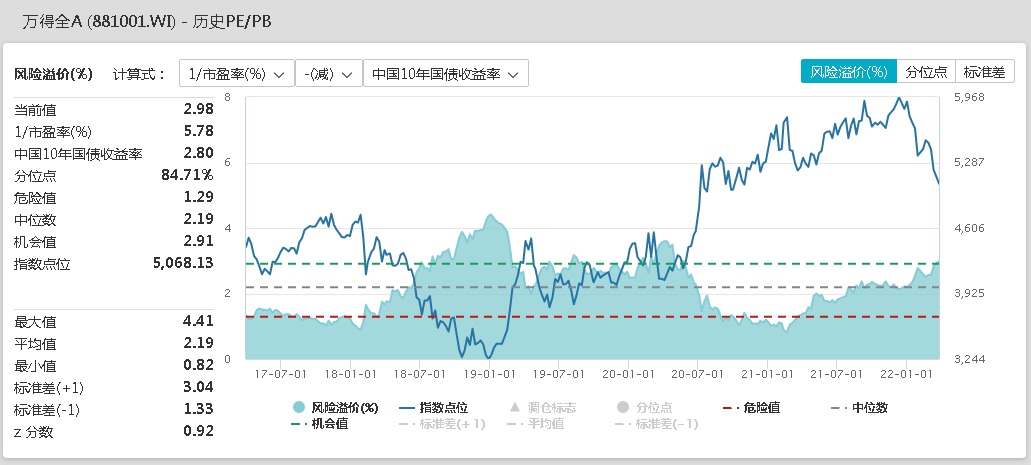

而万得全A的ERP为2.98%,位于近五年84.71%分位。

(数据来源:wind,截至2022年3月28日。指数过往表现不预示未来,投资有风险,选择需谨慎)

可以看到,这些市场重要指数的ERP目前均处于历史分位数较高的区间。

现在能加仓了吗?

那么,这是否意味现阶段可以大举加仓、像一些朋友期待的那样“精准抄底”了呢?

我们要扭转的一个认知是,市场底部并不是一个单一的时点,而更可能是一个区间。当前较高的风险溢价虽然反映出A股配置价值有所提升,但短期的市场担忧或许仍未消除,例如俄乌冲突带来的地缘政治问题仍然具有不确定性,国内短期疫情的反复也可能阶段性影响经济的表现。

因此,相比起大举加仓,我们还是更建议大家依据自己的风险承受能力,做好仓位管理。以下三种仓位管理方法各位小伙伴可以参考一下哦~

第一种:漏斗型仓位管理法

这种方法在建仓初期以比较小的资金建仓,随着市场的持续回调,以更高比例的资金加仓,从更好地拉低持仓成本。

第二种:金字塔型仓位管理法

这种方法与漏斗型仓位管理法刚好相反,初始建仓的资金量比较大,后续加仓比例依次降低,由于初始建仓的仓位较高,在震荡市要谨慎使用。

第三种:矩形仓位管理法

这种方法将资金按照固定比例划分,每期投入的金额相同,因此能降低择时的风险,也能有效平摊持仓成本。

当前市场估值接近2018年的底部的区间,后续伴随一季报业绩预告逐步公布,股价有望向基本面回归,这种环境下,做好投资规划、分批加仓可能才是更稳妥的方案。

感谢关注牛基投资社,教你从0开始成为基金投资达人,下期我们继续不见不散!

2022-03-30 21: 11

2022-03-30 20: 37

2022-03-30 19: 50

2022-03-30 19: 49

2022-03-30 19: 48

2022-03-30 19: 46