#短期负面因素仍存 成长板块暂受压制#

01

权益市场三月回顾

3月,A股市场整体呈现调整趋势。截至月底,3月份上证指数下跌6.06%;创业板指表现更弱,下跌7.69%。行业板块方面,煤炭、房地产、农林牧渔等行业表现较好,电子、消费者服务、有色金属等行业表现较弱。

3月初,两会《政府工作报告》规划了今年经济增长目标是国内生产总值增长5.5%以上。3月底,国务院常务会议明确指出“坚定信心,咬定全年发展目标不放松,把稳增长放在更加突出的位置”,“国际形势更趋复杂严峻,国内经济下行压力加大”,“制定今年宏观政策时,对国内外环境变化已有前瞻考虑”。央行货币政策委员会第一季度例会指出,要稳字当头、稳中求进,强化跨周期和逆周期调节,加大稳健的货币政策实施力度,增强前瞻性、精准性、自主性,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心,为实体经济提供更有力支持,稳定宏观经济大盘。

外围市场环境,美联储货币政策的收缩预期对于全球资本市场造成压力。俄乌地缘局势恶化,其冲突时间超出市场预期,全球大宗商品等通胀水平不断抬升。

疫情叠加国际局势的影响,市场对于经济增长前景产生担忧,对稳增长政策力度预期有所增强。市场中受益于全球通胀和稳增长预期的行业表现较强,成长性行业板块受到明显压制。

02

权益市场四月展望

展望后市,美联储货币政策收缩、国际地缘局势和疫情等负面因素短期内对市场仍有影响。

虽然年初以来调整较多,但是符合中国经济结构升级与转型的行业和领域长期看依然是我们重点关注的方向。在未来投资过程中,我们将坚持均衡配置、攻守兼备的投资理念,选择估值合适的优秀品种做好资产配置。

#疫情冲击需求 等待政策呵护#

03

固收市场三月回顾

3月资金面波动幅度扩大,中下旬疫情扰动加剧,各机构主动拉长融资期限,7天回购占比由10%逐步上升至15%。月末由于受到季节性因素影响,资金价格小幅上升,银行间债券质押式回购利率中枢由2.1%逐步上升至3.0%,全月回购利率均值较上月提升12BP。

现券方面,受避险情绪影响,全球新兴市场资产表现欠佳,债券收益率以上行为主。3月中旬受偏弱信贷数据影响,现券收益率企稳回落。偏弱的信贷数据提升了货币政策的想象空间。然而3月中旬MLF量增价平,低于市场预期,现券市场收益率反弹;3月下旬,债券市场维持震荡走势。

转债方面,由于受到权益市场大幅调整的影响,上证转债指数3月下跌4.7%,转债估值有所修复,偏债型转债占比提升明显。

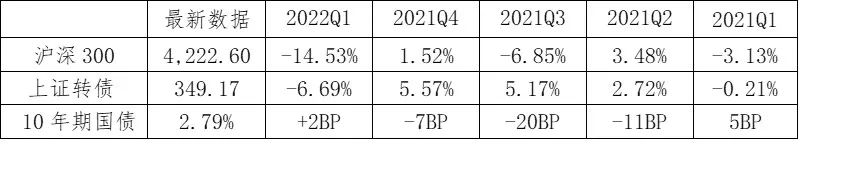

图表1:各类资产表现

截止日期:2022-3-31,数据来源:wind

04

固收市场四月展望

受疫情扰动,一季度信贷脉冲阶段性证伪,3月PMI数据49.5,接近2021年四季度低点,预期4月公布宏观数据大概率将会偏弱。从票据利率观察,季末票据利率出现反季节性回落,亦表明实体信贷需求偏弱。为完成全年GDP达5.5%的目标,后期稳增长政策仍需继续加码。

对于债券市场,后期仍会在宽信用与宽货币之间切换。短期内,长端利率对疫情冲击的定价较为充分,而短端利率近期受制于资金面价格高位,导致10年期国债收益率-3年期国债收益率期限利差处于相对低位,政策宽松预期下,短债的配置性价比略好于长债。

数据来源:Wind,截至2022.3.31。本文非基金推介材料,文中的信息或所表述的意见并不构成对任何人的投资建议,亦不构成未来本公司管理之基金进行投资决策的必然依据。市场有风险,投资需谨慎。

2022-04-07 11: 14

2022-04-07 10: 17

2022-04-07 10: 16

2022-04-06 21: 36

2022-04-06 21: 34

2022-04-06 21: 32