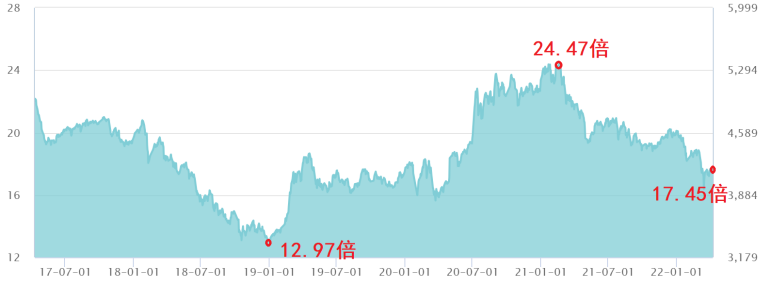

万得全A指数近5年市盈率走势

就像一年总有那么几天人们总是“乱穿衣”,市场也到了投资者难以做出决断的季节,两种声音不断回响:

第一种声音——买吧,估值不断走低,该出手时就得出手,不然这低位买入的好机会,不就白白给浪费了吗?

第二种声音——政策底、市场底、基本面底,到底哪里才是真的底?买入可能还要面临震荡,要不再等等?

两种想法实在是矛盾,到底应该怎么办?保持冷静,莫急莫慌,其实咱们还有第三条路。今天给大家带来的投资关键词,就是这第三条路——基金定投。

低位的入场时机确实难得,但对震荡的忧虑也很真实,此时,基金定投可以成为普通投资者的“好帮手”,因为定投本身就是一种“分批买入、淡化择时”的方法。

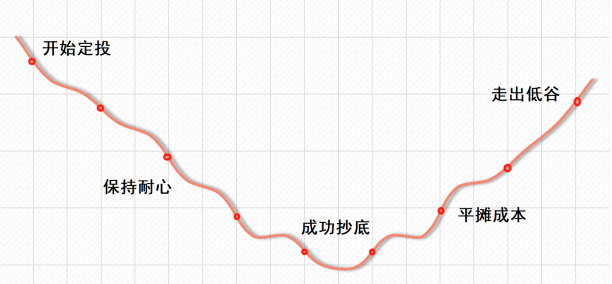

底部往往是后验的,即便底部已经到了,也没人会意识到这就是“底”,一次性精准抄底更不太可能,但你或许听过这句话:在市场估值偏低位置坚持基金定投,就相当于在一个比较长的时间区间内“抄底”,如下图所示:

基金定投,把握低位投资机会

虽然不是每次都买在最低点,但因为基金定投是多次投入,并不因为“一次投入定成败”,因此有利于提升我们在中低位置布局的确定性。选择基金定投,不至于我们在观望和等待中错失加仓良机,也不至于因为冲动加仓“被套”而束手无策。这样看来,基金定投或是一种进退有度的投资策略。

招商证券研究也显示,当市场估值处于低位时,定投策略值得关注。与一次性投入相比,此时无需判断市场是否真正处于底部,通过定投分批买入起到均衡成本的作用,即使放弃择时也能获得更好的业绩表现。(资料参考:招商证券《市场低位:基金定投恰逢其时》,2022.3.25)

那么,定投能够帮助我们淡化择时的关键是什么呢?答案是:平摊成本。

定投中投入的资金不是在起初一次性投入,而是在连续的时间范围内,每隔一段时间固定投入。在投资实践中,投资期数往往较多。每次定投的金额相同,净值走高时,买到的份额少;基金净值走低时,买到的份额多。“高处少买、低处多买”,在多次投入中平摊成本。

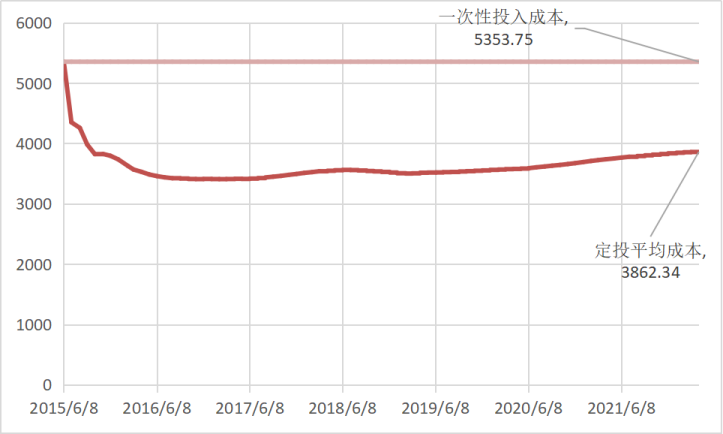

市场下跌过程持续的时间越长,越有充足的时间以较低的价格购入资产,摊薄成本。当市场开始回暖时,只要价格超过平均成本就可盈利。再以定投沪深300为例,根据Wind数据及U8定投计算器进行模拟测算,如果是在2015年6月8日的高位(沪深300收于5353.75点)开始定投至2022年4月8日,一次性投资成本是5353.75,月定投的投资成本是3862.34,这也意味着,如果选择定投,当沪深300点位超过3862.34点,就可以盈利。

一次性投资成本VS定投成本的变化

定投过程中,获得一个更有利的“平均价格”,才是胜利的关键,成本越低,未来获利的概率就越大。因此定投时,不要总是盯着市场涨跌,而是要多关注“成本”。当市场位于低位时,更不能放弃获取廉价筹码的机会,保持耐心,坚持纪律投资。

全球顶尖的投资专家彼得·林奇在《战胜华尔街》中曾说过,“最能对抗熊市的策略就是设定固定的时间表,在每个月、每三个月或每六个月等固定的时间里投资固定的金额,这样可以免除追高杀低的风险和忐忑不安的心情。”

除了摆脱择时的困扰外,基金定投还有更多其他优势,非常适合普通工薪阶层。首先,定投与这部分投资者的现金流相匹配。其次,基金定投简单易行,投资者无需每天盯盘,省时省力。最后,投资者通过基金定投入市,有利于养成良好的投资习惯,践行长期理念,有望分享到长期投资带来的收益。在当前的震荡市下,如果你还在纠结以怎样的“姿势”入场,不妨尝试一下基金定投~

2022-04-18 20: 44

2022-04-18 20: 33

2022-04-18 20: 32

2022-04-18 20: 31

2022-04-18 20: 10

2022-04-18 20: 04