本文作者

王蕾 | 投资经理

广发基金资产配置部

复旦大学经济学硕士,擅长自上而下的宏观资产配置和多资产比较,在固定收益类品种的投研上有丰富的经验,定性和定量结合,管理风格稳健。

步入4月下旬,公募基金一季报陆续出炉,不少“明星基金”的持仓尤为引起关注。

大家都知道,市场上在某段时间内业绩突出、风格鲜明的基金产品,很容易受到投资者的追捧,迅速成长为上百亿甚至近千亿的“明星基金”。也因此,很多投资者在选择基金的时候会跟风买入。

基金的规模和业绩,都是常用于衡量一个基金是不是“明星基金”的指标,其中,基金规模更能代表基金的影响力。

至于基金业绩,我们曾在《如果买了排名前20%的基金,明年还能胜出吗?》中分析过:如果在年初买入前一年业绩最好的基金,未必就能在第二年保持较好的成绩。

那么,按照规模排名去买“明星基金”,这种选基方式靠谱吗?

为了回答这个问题,我们选取全市场Wind二级分类下的主动偏股型基金作为研究对象,按照基金在前一年末的相对规模和绝对规模分别进行分组,并比较各组基金在第二年末的业绩表现,得到了以下结果:

01 按照相对规模分组

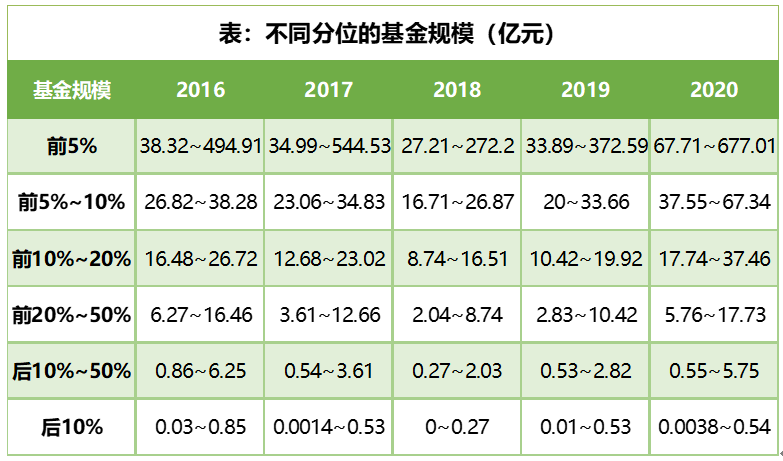

我们根据每年年报基金相对规模将目标基金分为六组,分别为:规模前5%,前5%~10%,前10%~20%,前20%~50%,后10%~50%,以及后10%。不同年份里不同分组对应的基金规模如下:

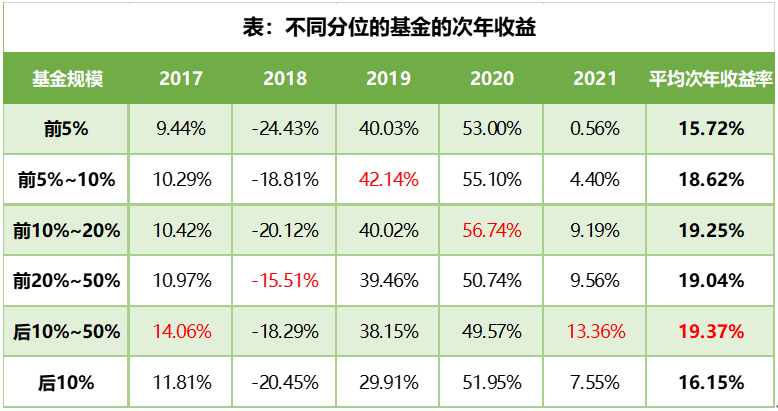

我们根据2016-2020年年报的基金规模分组,统计它们在第二年的收益率,得到以下结果:

我们可以发现以下规律:

表现最好:规模处于最小10%~50%分位的基金

在所有分组中,在次年获得最高收益的比例位列第一(5年2次),并且平均次年收益率也最高。

表现最差:规模处于最大5%分位的基金

在所有分组中,在次年获得最高收益的比例位列最后(5年0次),并且平均次年收益率也最低。

平均次年收益前三分组:规模处于最大10%~最小10%分位的基金

剔除规模最大和最小的10%,剩余规模基金的次年平均收益率比较高,且较为接近,可见规模适中的基金,容易在第二年表现更好。

02 按照绝对规模分组

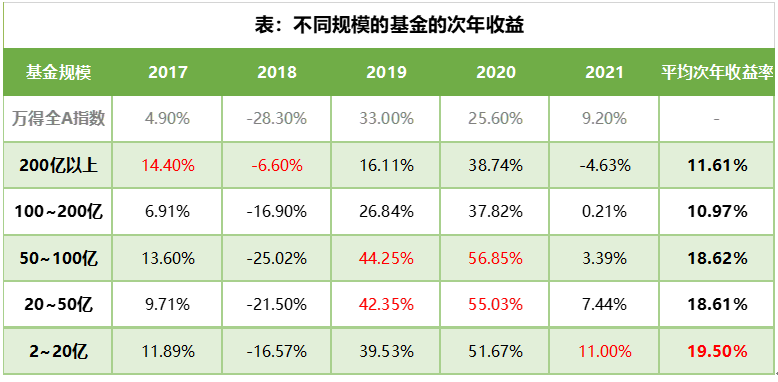

我们根据每年年报基金规模将目标基金分为5组:规模200亿以上,100~200亿,50~100亿,20~50亿,以及2~20亿。依然根据2016-2020年年报的基金规模情况,统计它们在第二年的收益率,得到以下结果:

我们可以发现以下规律:

表现最好:规模为2~100亿的基金

在所有分组中,规模为2~100亿的基金的平均次年收益,均高于100亿以上的基金分组,尤其在牛市中有更好的表现。

表现较差:规模在100亿以上的基金

在所有分组中,规模在100亿以上的基金的平均次年收益更低,但是在熊市中的防御能力更强。

小结一下

1. 从相对规模分组的统计来看

规模最小的10%-50%分位的基金在次年获取高收益的能力更好,规模最大的5%分位的基金的能力更差。

可见,简单根据基金规模“追星”,在基金投资上并不那么靠谱!

当然啦,这只是基于历史数据的统计结果,在规模超百亿的头部基金中,也会有在第二年业绩表现仍然良好的基金,这就需要我们练就“火眼金睛”,进行仔细地筛选了~

随着基金规模的扩大,基金经理的管理难度往往也会加大:

研究更难

基金需要买入的股票数量更多,基金经理需要研究覆盖的公司数量增加,可能会造成研究深度不够。

选股受限

基金重仓股的金额会扩大,可能会造成有一些小市值、高成长的股票无法买入,或者买入金额的占比下降,从而导致重仓股偏向中大盘股票,投资范围受限。

船大难调头

基金整体规模变大,造成每只重仓股的持有量较大,当投资策略转变、需要调整持仓时,换仓的耗时和成本也会更高。

总结来说,基金过往业绩并不一定能够代表基金未来表现,业绩背后基金经理的真实投资能力、基金的风格特点以及投资策略与当前市场环境的匹配度才是更为关键的。

我们都知道,投资是站在现在的时点投未来,而不管是规模大的基金,还是业绩好的基金,代表的往往都是过去。

这些数据和信息当然很重要,但我们更需要注意的是学会甄别,甄别在基金高业绩背后的真正原因,到底是运气还是实力,因为只有实力才可能被延续。

除此之外,要想长期取得稳健的收益,我们还要懂得分析宏观政策、行业动态、市场情绪等,这是一件高度复杂而专业的事情。

选基无捷径,投资本不易。正如有句话所说:凭运气赚来的钱,最终也会凭实力亏掉。对于没有那么多时间和精力研究市场的投资者,不妨考虑借助专业机构的力量,基金投顾就是一个很好的选择。

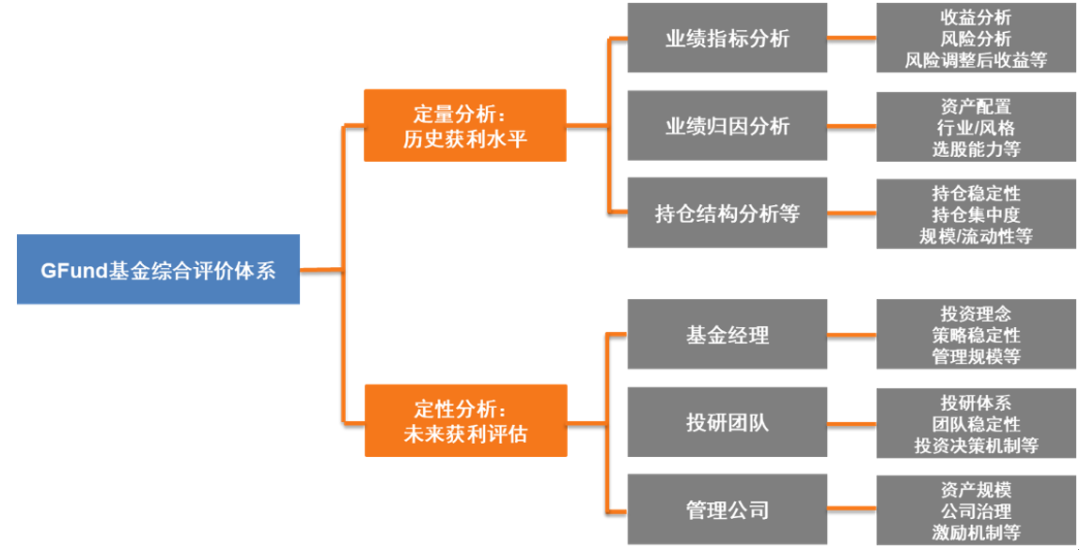

以广发基金为例,在选基方面,投顾团队有一套自研的基金评价体系:

在优选基金时,过往规模和业绩仅是其中一个参考指标,我们会关注其具体的收益来源、风格稳定性、基金经理的投资理念等等,通过定量评级和定性调研相结合的方法,构建核心基金池,提升选好基的概率,让它们都为你所用。

图:广发基金GFund基金综合评价体系

(点击可查看大图)

广发基金投顾目前已上线覆盖现金管理、理财升级、长期稳健和追求高收益等多场景的丰富产品线,投资者可以根据自己的预期收益目标和风险承受能力进行选择,总有一款适合你~

2022-04-22 20: 33

2022-04-22 20: 25

2022-04-22 20: 21

2022-04-22 20: 17

2022-04-22 20: 16

2022-04-22 20: 13