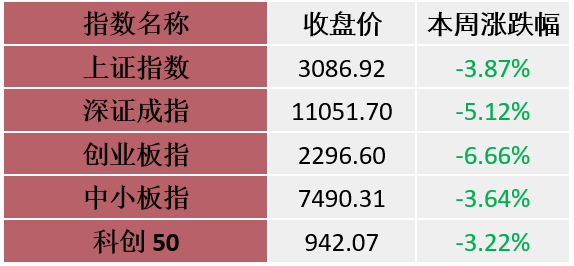

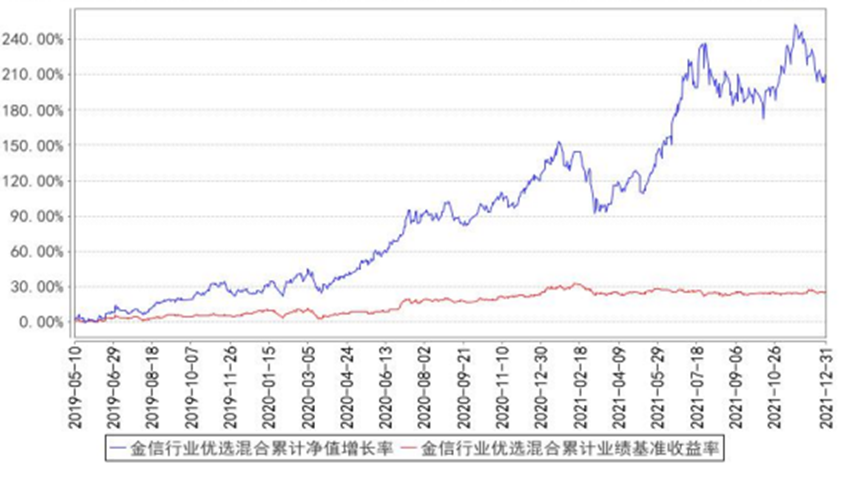

图表1:本周主要股市指数表现(2022-4-18至2022-4-22)

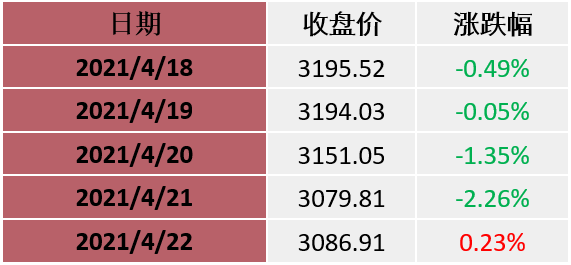

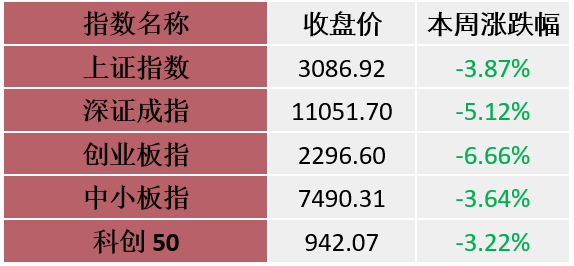

图表2:上证指数表现(2022-4-18至2022-4-22)

数据来源:wind

部分主要指数上周成下跌态势

上证指数在上周内震荡下行

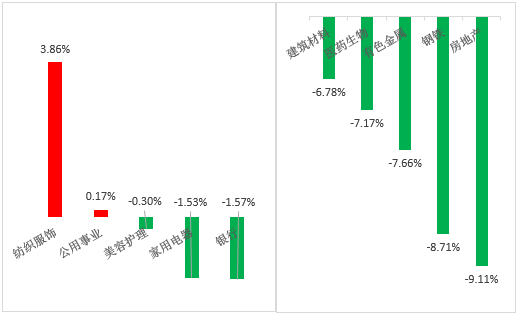

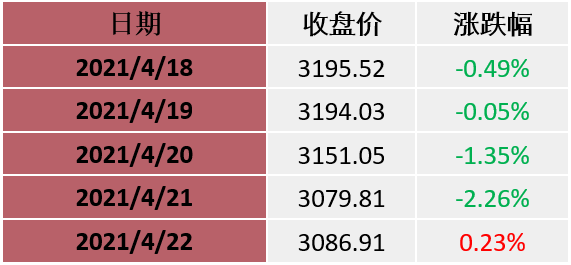

申万板块上多数上周上涨

图表3:本周涨幅前五与后五行业(单位:%)(2022-4-18至2022-4-22)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

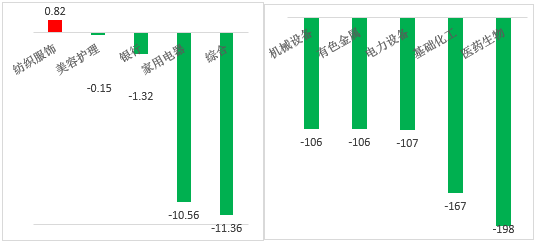

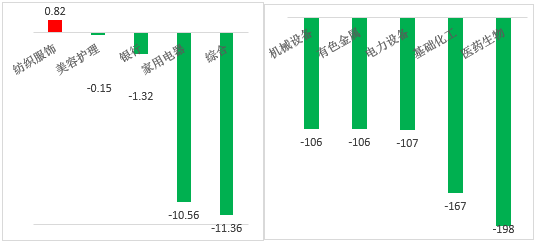

图表4:本周净资金流入前五与后五行业(单位:亿元)(2022-4-18至2022-4-22)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

投资策略

最近市场的震荡主要是因为俄乌战争以及疫情影响。从目前来看,俄乌战争开始新的一轮博弈,但是从卢布的强势以及油气价走势来看,欧美国家迫于压力不得不接受卢布购买油气,客观上对缓解通胀有一定影响,俄乌对市场的大部分影响短期内开始减弱。4月份开始的上海疫情对以长三角地区为主的上市公司来讲出现一定影响,许多公司出现较大震荡,随着上海疫情数据走缓,上述影响也开始消退。而随着降准的实施,以及美联储强力缩表的预期(之前甚至有传闻一次加息75BP),导致最近人民币走弱比较厉害,这个带来两方面影响:一是部分外资会回流美国,对外资占比较高的股票构成一定压力;一是受贬值加剧会导致我们宽松政策预期降低。正是这两种因素的叠加对市场造成了影响。疫情的影响正以肉眼可见的情势在减弱,美国居民储蓄率回到疫情前低位以及信用卡负债率大幅增长会对未来美国的经济造成影响,进而美国加息的预期会出现较大回落,到那个时候,经过估值、业绩、海外、通胀等各种影响之后的A股将有希望迎来它的拐点。中信证券:市场情绪已回落至2018年以来低点附近,当前指数中长期配置性价比凸显以成交拥挤程度的结构特征判断,近期资金流出主要来自游资和散户,从估值、申赎和仓位判断,机构端资金调仓和减仓处于尾声,市场情绪已回落至2018年以来低点附近。主要指数的动态市盈率也已回落至2010年以来25%分位以下,其中主要蓝筹指数处于2018年以来10%分位以下,中国经济长期向好的基本面不会改变,当前指数中长期配置性价比凸显。

预计全年稳增长目标不变,随着疫情影响减弱,季报披露结束,美元如期加息三因素落地,基建、地产和消费三主线在5月有望迎来同步复苏,中期修复行情渐行渐近,建议继续紧扣稳增长主线,坚定布局估值低位和预期低位品种。

海通证券:目前处于政策底到业绩底之间的布局期

①今年至今基金净值跌幅已超过20%,之前出现这种现象的08、11、18年均是货币政策偏紧,而今年宏观政策偏松,类似12、16年。②历史上市场见底顺序:高股息股>宽基指数>基金重仓股,基金重仓股近期跌幅更大,其中成长类股的估值已处于历史偏低位。③借鉴历史,政策底到业绩底之间是布局期,目前处于此阶段,先围绕稳增长主线,如金融地产、新基建(弹性更大),逐步关注经济复苏相关的消费。

国泰君安证券:市场进入寻底阶段,配置价值有望逐步显现

市场进入寻底阶段,配置价值有望逐步显现。投资风格在低风险特征的板块,布局与稳增长相关的周期和消费。

选股思路:低估值、有业绩、业绩确定的股票。行业推荐:1)持有实物资产并具有稳定现金流的方向:煤炭、化工资源品、二线央国企地产、银行;2)政府支出主导的公共投资方向:建筑、电力电网、风光电;3)困境反转,核心关注供给侧深度优化:生猪、白酒与消费者服务,Q2关注消费类建材、钢铁投资机会的显现。

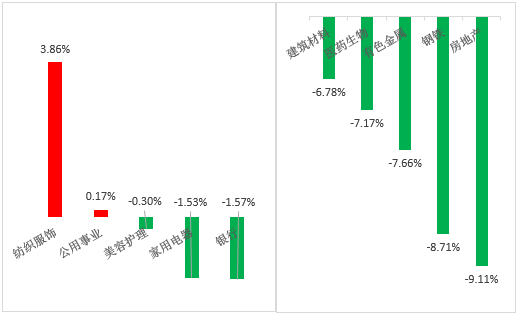

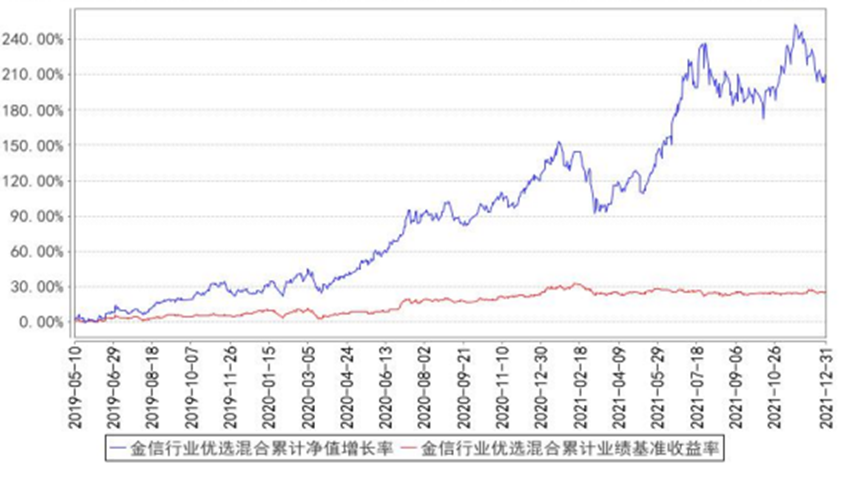

本基金聚焦于时代变迁中的科技创新领域,投资于高景气细分赛道中的科技成长领军公司。该基金荣获海通证券2021三季度3年期及5年期五星级基金称号(发布日期2021年10月2日)。图表5:金信行业优选收益曲线

数据来源:金信行业优选定期报告,wind,截至2021年12月31日

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。2019年5月10日,“金信新能源汽车灵活配置混合型发起式证券投资基金”转型为“金信行业优选灵活配置混合型发起式证券投资基金”,基金投资目标、投资范围和投资策略已发生改变,详情请见金信行业优选灵活配置混合型发起式证券投资基金的基金合同、托管协议、产品资料概要及招募说明书。金信行业优选(产品风险等级为R3,适合于风险承受能力等级为C3、C4、C5的投资者)成立于2016年4月1日,孔学兵自2020年9月29日起开始管理金信行业优选,杨仁眉自2018年8月1日到2020年9月30日管理金信行业优选,刘榕俊自2016年4月1日到2018年8月1日管理金信行业优选。金信行业优选合同生效以来(2019.5.10-2022.3.31)的收益率为138.68%,同期业绩比较基准收益率为16.80%。(收益率数据托管行已复核)金信行业优选2016、2017、2018、2019、2020、2021、2022Q1的业绩分别为-1.50%、0.20%、-34.75%、58.07%、79.08%、34.61%、-21.80%,同期业绩比较基准收益率分别为-1.35%、2.29%、-15.02%、10.61%、15.20%、0.30%、-7.05%。数据来源:金信行业优选定期报告;转型前业绩比较基准:中证新能源汽车指数收益率×50% +中证综合债指数收益率×50%;转型后业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。参考文献:

[1] 【十大券商一周策略】持续磨底!市场情绪回落至2018年以来低点附近,5月三主线有望同步复苏