“老”是每个人都回避不了的问题。

近年来,“人口老龄化”、“养老金并轨”、“社保替代率下滑”等等与养老相关的话题,都引起了大家广泛的关注。

不过,许多年轻的小伙伴可能会有这样一个误区:现在年纪还小,养老是30、40年以后的事了。

其实,虽然养老离我们很远,但如果趁早规划,能起到事半功倍的效果。

如果我们生活在二十世纪的美国,手里有1美元,可投资权益、债券、短期国债这三类资产,小伙伴们会怎么选?

通过回顾历史可以发现,如果1900年将1美元分别投资到美国的权益市场、债券、短期国债,到2000 年底将分别得到16797美元、119美元,以及57美元。(来源:《乐观主义者的胜利:101年全球投资回报率研究》,Elroy)

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

可见,长期来看美国的历史数据,权益投资、债券、短期国债三类资产中,权益资产收益率最高,年化收益率达到 10.1%,远远超过债券、国债资产4.8%、4.1%年化收益率。而100年复利积累下来,收益更是相差数百倍,差别惊人!

其实,并非在美国如此。

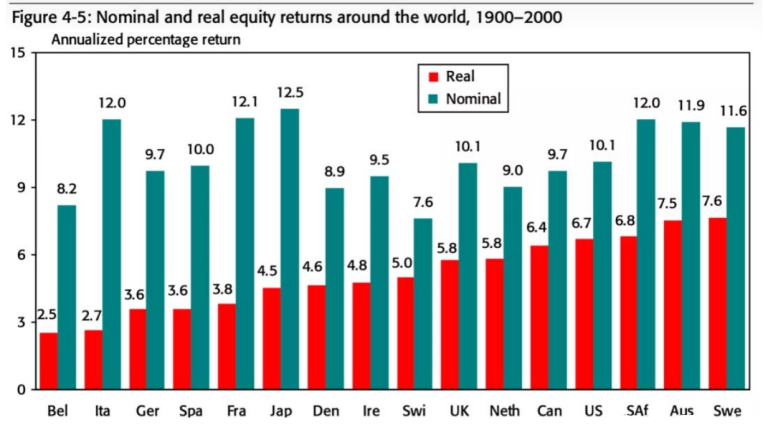

数据来源:《乐观主义者的胜利:101年全球投资回报率研究》

在1900~2000年的100年中,有权益市场完整记录的16个国家,权益类资产年化收益率平均值为10.31%,真实收益率(去除通胀)平均值为5.1%。

而在国内,也有同样的规律。

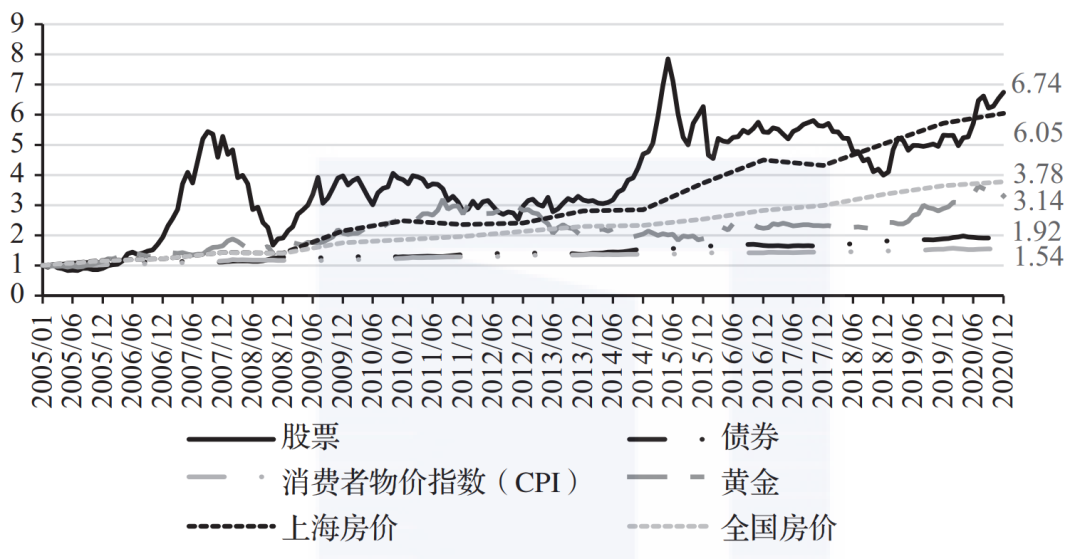

兴业证券经济与金融研究所发现,2005年以来,国内大类资产长期投资回报,也是股票>全国房价>黄金>债券>现金(通胀)。

来源:WIND,CEIC,兴业证券经济与金融研究所

具体来看,A股2005年到2020年的名义回报率(复合增速)高达13.57%,实际回报率高达10.37%,明显优于全国房产、黄金、债券等大类资产。

不过,从图中,小伙伴们也能发现,股票(权益)资产既是全市场回报最高的资产,也是波动率最高的资产。

所以,权益性类资产虽然收益高、长期向上,但波动也很大。如果配置时间不够长,很有可能达不到预期收益。

对于我们来讲,越早规划养老,有望争取更长的权益资产投资期限,也能力争平滑我们的投入成本,尽可能接近权益类资产长期收益。

养老投资的目的,是为了让我们退休后能愉快的生活。但如果我们准备得太晚,经济压力过大,往往会让我们因为养老,而牺牲了当下的生活。

退休储蓄多少钱,才能达成养老基本需求?

根据2021年《中国养老前景调查报告》,年轻一代(35岁以下)的养老储备目标更高,预计年轻一代退休储备需接近155万元。(来源:富达国际、蚂蚁财富,2021/11/20)

国家统计局数据显示,过去1992年~2021年30年间,全国居民消费价格总指数(CPI)年均增长约4%。

国家统计局数据显示,2020年,全国城镇非私营单位就业人员平均工资97379元。

所以,越早开始养老投入,有望降低投资成本,进而力争减少对日常生活的影响。

人生有很多注定和巧合,也会有很多不可控和意外。然而,对抗不确定性最好的方法,就是未雨绸缪。

年轻的时候,我们事业平步青云、收入逐年上升。人生处于上升期,往往会忽视生活中的不可控因素。

但其实,面对未来,虽然我们设计了很多严谨的方案,现实往往是计划赶不上变化。

以前觉得,准备好足够的钱住养老院好像就可以解决养老问题了。

身体条件好,养老院当然是一个不错的选择,但是不是所有老年人的身体都十分健康,一辈子无病无灾。

由于年龄增长,身体其实多多少少都会有一点“小问题”,而每当遇到这些问题时,就需要更多额外支出。

可见,对于老年人来讲,日常生活和医疗等基础开支占了所有开支的83%。而我们如果想要更丰富的养老生活,需要有更多储备才行。

每天努力工作的小欧,面对养老这个问题,除了基本物质需求以外,更希望老年生活是每天睡到自然醒;是一场说走就走的旅行;是有足够多的收入,以应对生活中各种不确定性。

除了基础的养老规划以外,80、90后的小伙伴们,提前准备得更充足,才能从容不迫的面对老年生活。

结语:岁月的流逝定会让我们沉淀很多知识,也会将我们每个人都贴上“老年”的标签。

随着如今养老成本上升,对于每个人而言,养老都是一项长期而艰巨的任务,只有尽早规划,我们才能给自己的养老增添一份确定性。

滑动查看完整风险提示

2022-04-25 21: 37

2022-04-25 21: 36

2022-04-25 21: 30

2022-04-25 21: 29

2022-04-25 21: 27

2022-04-25 21: 26