虽然开年至今股指持续下行,但上市公司的回购潮却在A股加速上演。

据证券日报的统计,截至4月25日,年内共有195家上市公司推出了回购计划,共计回购股份27.71亿股,按照回购价格上限计算,拟回购金额约为576.57亿元。

在美股市场,回购一直被认为是好学生的标配,它可以向市场传达公司股价在二级市场被低估、公司现金流充裕等信号;同时确实起到了提振股价的作用。

如今,在A股,当上市公司表示要拿出真金白银回购自家公司股票时,我们是否能从这些举动中发现一些指向性更明确的投资信号?

事实上,确实已经有多家机构的研究团队做过数据统计汇总。

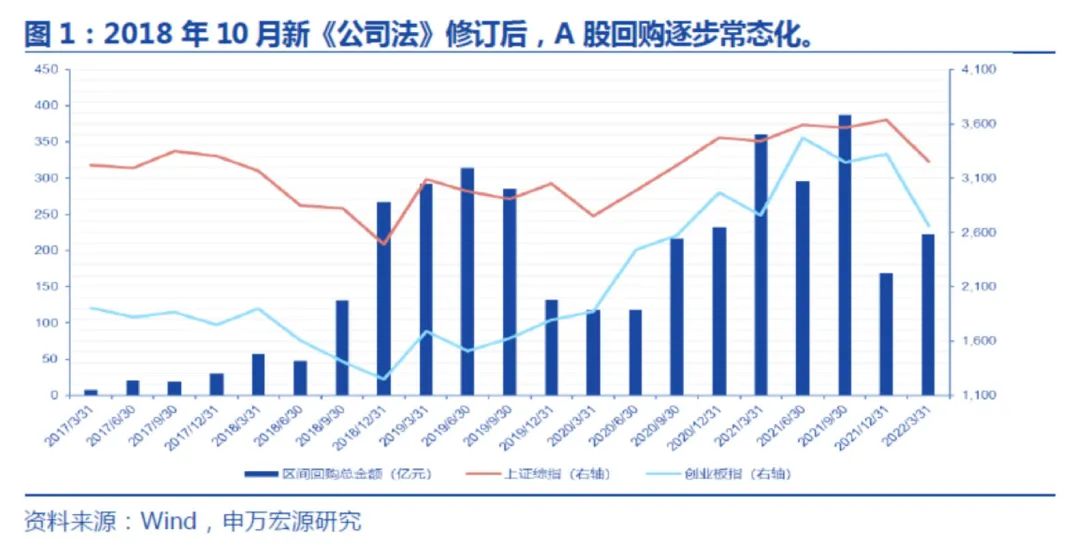

如果你是冲着择时指标去的,有可能会失望。因为参考申万宏源的研报,回购总额(量)首先不是很好的择时指标。

报告在统计梳理了2017至今每个季度A股的区间回购总金额以及大盘走势后发现,二者并没有稳定的相关性。比如,在2018Q4-2019Q3期间,回购总金额与大盘走势呈现负相关;但在2020Q2-2021Q3却呈现正相关。

此外,这份报告还提到,预案公告日也并非很好的择时指标。根据最新规定,“维护市值型”回购可在预案公告后3个月内进行操作;而其他类别的回购可以在预案公告后12个月内进行操作。因此在实践中,不少上市公司每年定期发布回购预案,在市场下跌时相机抉择,因此预案公告日也很大程度上丧失了择时意义。

你可能会说,如果全市场的回购情况不足以成为市场整体走势的择时指标,那么具体上市公司的回购,能否成为针对其个体的择时指标?

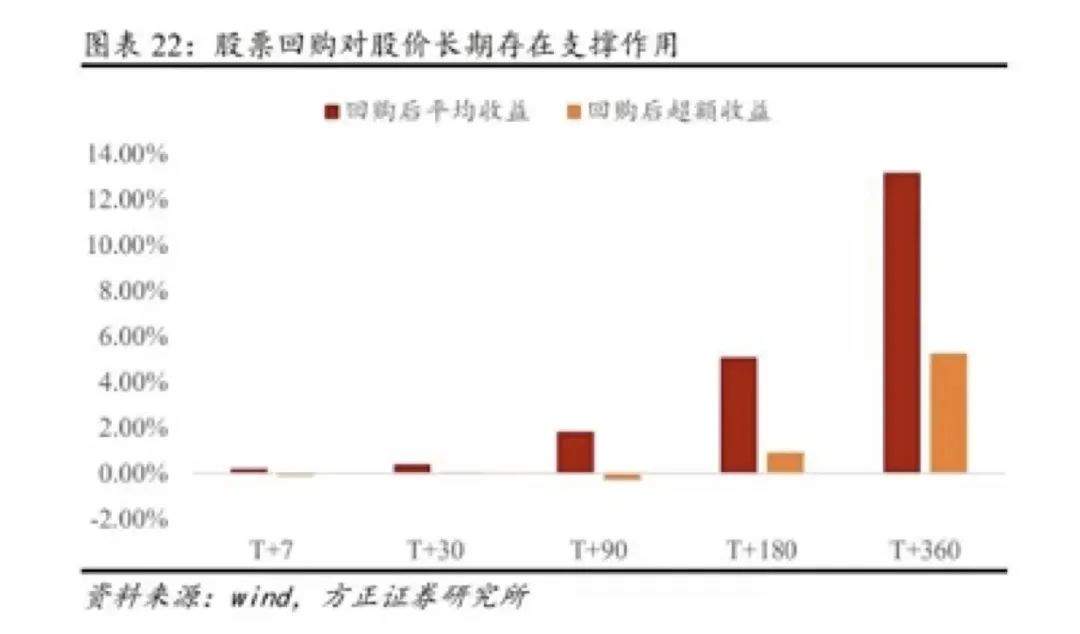

从方正证券研报的统计结果来看,这个问题的答案也要分短期和长期看——股票回购短期内对股价影响较小,长期来看存在支撑作用。具体而言,上市公司发布回购预案后,短期内对股价影响较小(不考虑预案日当天涨跌幅影响),半年后、一年后分别达到5.09%、13.18%的平均收益,一年后形成5.27%的平均超额收益。

如果不是立竿见影的择时指标,那么,会不会是择股指标?

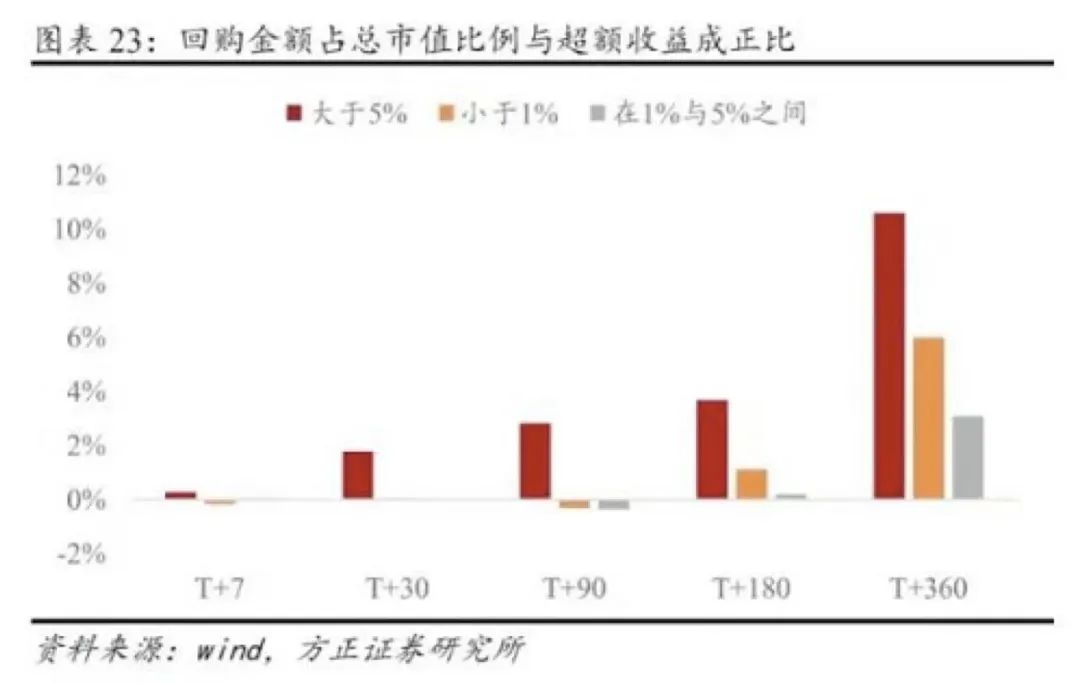

参考方正证券报告中的结论,股票回购金额占公司总市值比例与超额收益长期来看成正比关系,即占比越高,长期个股表现越佳。回购金额占公司总市值超过5%的公司其超额收益持续高于占比较低的公司,且高占比公司一年后的平均超额收益达10.62%。

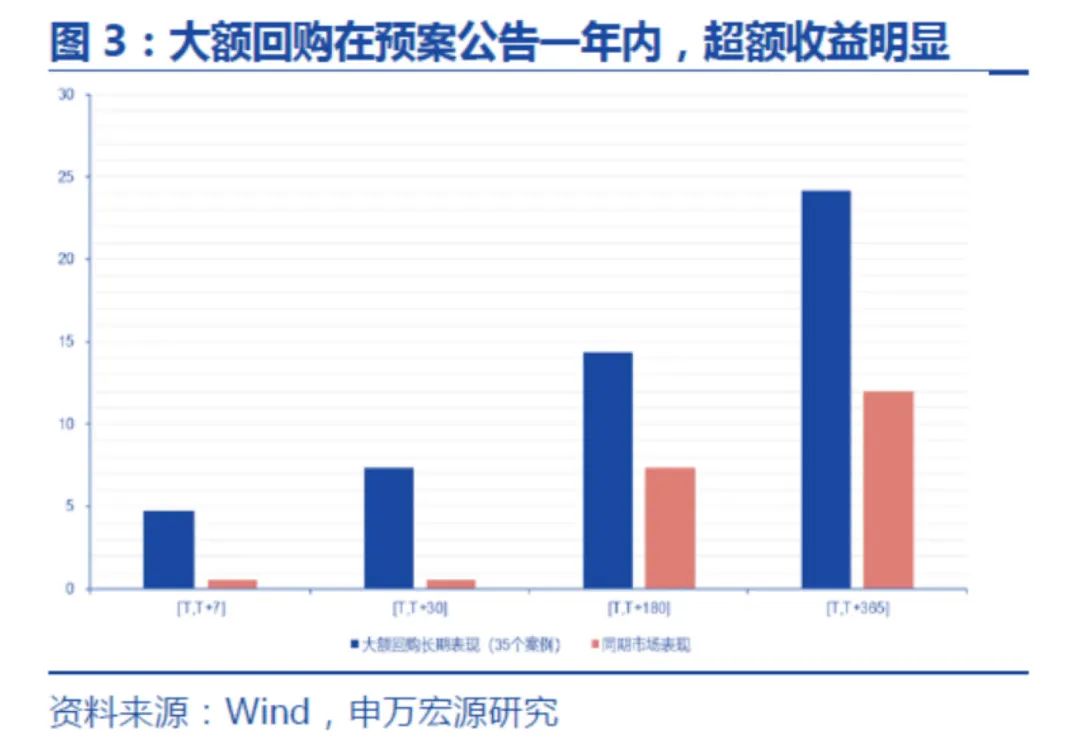

无独有偶,申万宏源的报告中也统计了2018年-2021年间最终回购股份数占总股本比例超过5%的30个案例,在此后半年、1年时间中,上述案例平均上涨14.35%、24.13%;跑赢同期市场6.69、12.16个百分点,继而得出了“大额回购案例是自下而上较好的选股指标”的结论。

其实,我们并不难理解为何回购无法作为择时指标。由于大部分的投资者通过股价涨跌获利,因此只要股价在下跌,就有继续卖出的理由。但对于上市公司来说,也许跌破了合理价值,就有了买入的动力。

回到标题的这个问题,回购潮中藏没藏投资信号?它可能代表了一些信息,却未必对每个人都有用。上市公司的大额回购,可能是其“跌破了合理价值就来买”的应对,但它可能无法影响短期股价的走势。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2022-04-26 19: 49

2022-04-26 19: 47

2022-04-26 19: 46

2022-04-26 19: 45

2022-04-26 19: 43

2022-04-26 19: 41