鲁迅先生说,这世上本没有路,走的人多了,也就成了路。

观摩别人定投之路,吸取其中的经验和教训,他山之石可以攻玉,或许能够帮助我们走得更稳、更长远。

@人生如梦

2018年1月,我正式开始了基金定投生涯:每月从工资里拿出1000元钱投入嘉实泰和混合基金。可是2018年市场持续向下,心情越来越焦虑。

年底一盘算,累计投入了12000元,基金账户亏损了将近2000块,大概亏损15个点。

虽然亏了钱,但我也明白市场大环境实在不好,拿沪深300指数来说,同样时间段亏损的幅度比我还要大,达到了25%。

短期的市场波动是谁也无法预测的,长期来看,抱着投资就是投国运的想法,我的焦虑减少了些。

转机在不久后出现,2019年年初市场开始回暖,我见识到了定投的威力:我不仅比沪深300更快回本,而且一旦市场开始回弹,投资收益增长得非常快速!

这令我意识到:前面买入的每份基金份额,就像一颗颗种子,它们在冬天积蓄能量,等到春天到来,就会破土而出!

感谢这位朋友分享,如果你看到这篇文章,欢迎在后台留言,方便我们向你发放有奖征集的奖品。

从这位朋友的分享中,有三个信息点值得我们关注。

第一,他是在高点开启投资的。

2018年1月左右,上证综指在3500点附近,小牛行情正如火如荼。大约1个月之后,监管层针对热门题材炒作拉开监管大幕,随后一些违规的结构化投资持股被清理,部分个股年报业绩地雷引爆,大盘迎来阶段性调整。

其实我们很多普通人买入时容易做出跟他一样的“买涨不买跌”的决策,行为金融学认为,人的心理和情绪在大多数时间里代替理智主导人的经济行为,从众和恐惧是“买涨不买跌”行为背后的根本原因。

从众让我们更容易受外界人群行为的影响,恐惧让我们害怕自己“赶不上趟”、承受不了失去感的痛苦。在投资中,我们不由自主地“追涨杀跌”,收获却差强人意。

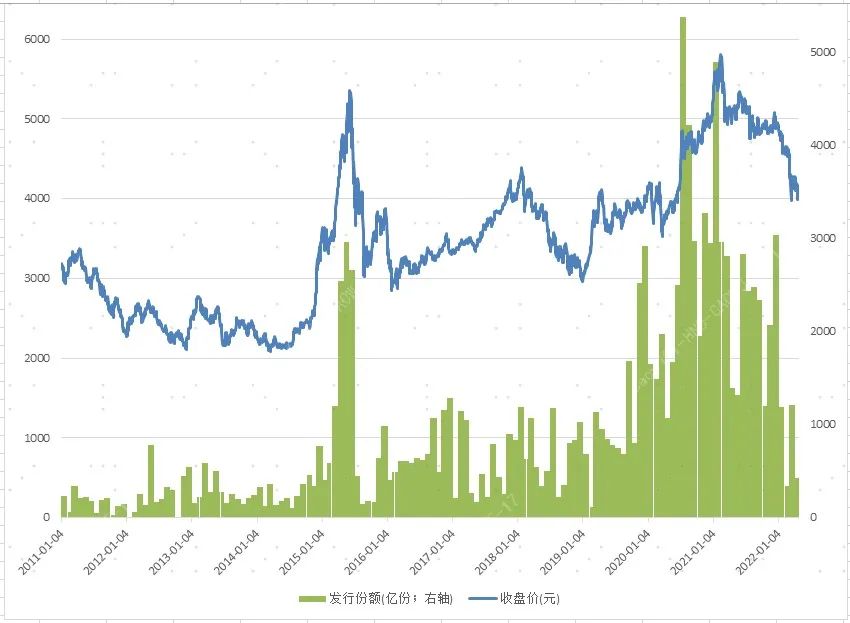

以下面这张图为例,这是近十年来基金发行份额和大盘指数的对比图,在大盘冲高时,基金发行随之走高,而大盘走低时,基金发行回落。这意味着,能够低位布局的时候,基民犹豫观望,高位该避险时,反倒所向披靡。

第二,他是幸运的,因为他选择了定投布局,分散了调整带来的冲击力。

定投是适合普通人长期投资的一种方法,它淡化择时,通过定时定额买入分摊成本和风险,但如果能够提高一些操作技巧,效果会更好。

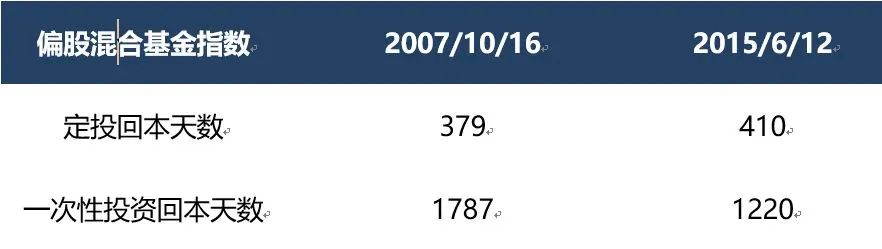

数据为证,假如我们在高点入场,一次性投入和定投布局,后者能够更快解套。

数据回测:以2007年10月16日沪指6092.06点为例,一次性投资和月定投1000元买入偏股型基金指数,前者回本需要花费1787天,后者需要379天;以2015年6月12日的沪指5166.35点为例,一次性投资和月定投1000元买入偏股型基金指数,前者回本需要1220天,后者需要410天。

相比高点定投入市,在市场底部介入其实更有价格优势,同样的扣款金额能够获得更多基金份额,待市场回暖时,反弹的幅度也会更大。

也许有人会说,如果明知道是低点,从逻辑推算上来说,一次性投资比定投更好。没错,但谁又能确保自己就能精准抄底呢?

霍华德马克思的《投资最重要》中提到:最近有人问我,你怎么确定你是在处于低谷时进行投资,而不是投入得太早。我的回答很简单,无法确定。

“低谷”是一个节点——此时,某一资产的价格停止下跌并蓄势待发等候上涨,这只有通过回溯才能得以确定。

第三,定投短期出现亏损很正常,告诉大家一个进阶打法,如果定投出现了亏损,当市场走低处于历史底部区域,如同现在,可以加大定投的额度和频率,进一步分摊持有成本,待未来市场反弹时,止盈回本获利的效率会更高。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。

2022-04-29 18: 35

2022-04-29 18: 35

2022-04-29 17: 37

2022-04-29 17: 18

2022-04-29 17: 16

2022-04-29 17: 15