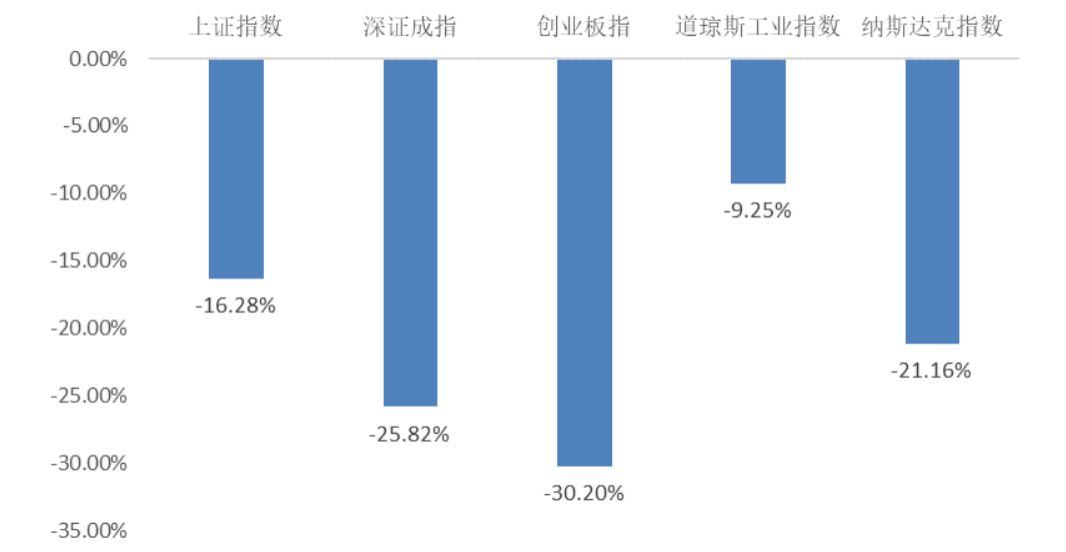

2022年伊始,不论是日常生活还是投资,貌似都给人们带来了不确定性。人们日常谈论的话题关键词变成“俄乌冲突”、“疫情”、“美国加息”、“人民币汇率”、“GDP增长”等。而国内外几个主要的市场指数今年以来都呈现了不同程度的跌幅:

图1:今年以来海内外主要指数涨跌幅情况

数据来源:Wind,2022.1.1-2022.4.30。市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成任何投资建议。

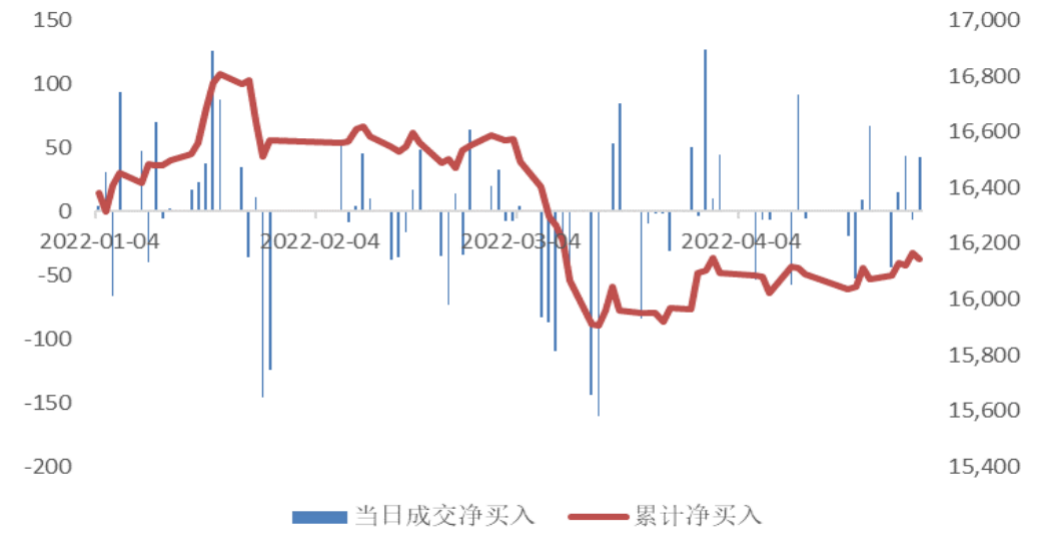

即使在3月中旬,政策发声提振信心后,市场依旧持续较大波动。代表“聪明钱”的北向资金在今年也转向谨慎。

图2:北上资金成交净买入情况(亿元,人民币)

数据来源:Wind,2022.1.1-2022.4.30。市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成任何投资建议。

面对复杂的宏观环境,公募基金在2022年如何投资?面对市场起伏,选择一条合适的投资策略就显得尤为重要。

总的来说,主流的权益基金投资理念可以分为价值、成长和均衡。价值策略看向企业的长期盈利能力增长,寻找价格的相对低点切入;与之相对的,成长策略会专注于预期增速较快,在未来行业中具有更高上行潜力的企业;而均衡策略则处于价值和成长两者之间。

价值投资

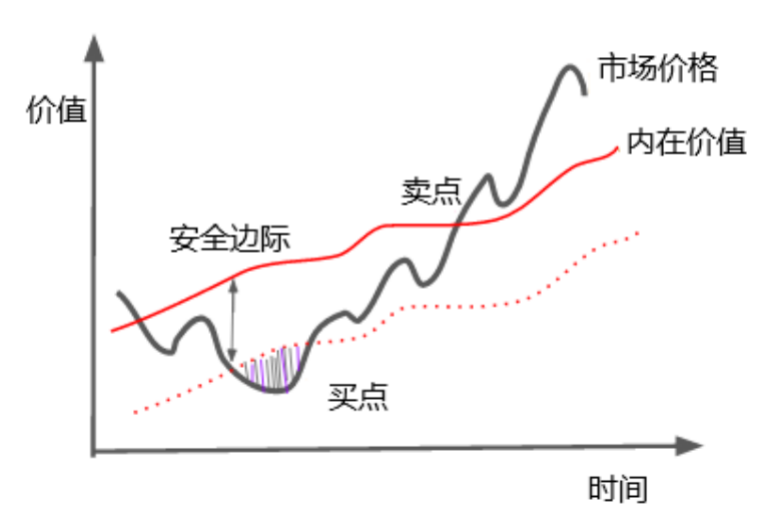

价值投资秉持一个长期的理念来看待资本市场和上市公司的价值,追求投资企业未来的价值。这个投资策略最早在20世纪30年代孕育自本杰明·格雷厄姆,随后在多位大师手中发扬光大,如巴菲特、芒格。其原理在于:市场对于利好或利空的反应往往是过度的,这就导致投资标的价格与其长期基本面不符,从而有机会买入被市场低估的标的,在未来实现盈利。

图3:价值投资示意图

注:市场有风险,投资需谨慎。上图仅供参考,系价值投资逻辑图,买点及卖点仅为示意,不作为任何投资建议。虚线为在实际情况下,为追求一个合适的买入价格,从而对于企业内在价值低估的一个价值。

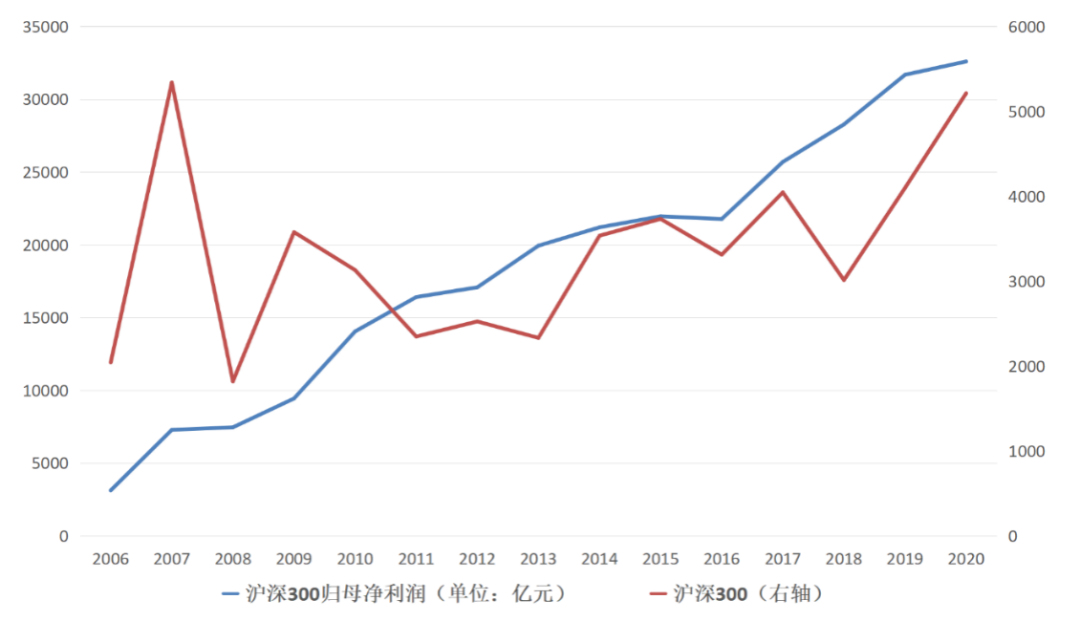

以沪深300指数以及其归母净利润过去的走势为例。沪深300指数视为标的的市场价格,而企业盈利能力则是其内在价值,可以看到虽然指数伴随大的经济环境起起伏伏,但是其盈利能力随时间逐渐增长,并在观察周期的末尾趋于一致。

图4:沪深300及其归母净利润

来源:Wind,2006-2020,注:为方便比较,沪深300指数选取每年的最后一个交易日收盘价,企业归母净利润为总结当年自然年财务数据,企业年报发布时间不迟于次年4月30日。市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成任何投资建议。

成长投资

成长型投资起源自1960年代的普莱斯和费雪,前一位定义以及推广了成长股概念而广为人知,而另一位则在1958年出版了《怎样选择成长股》一书。总的来说,成长投资重点关注于预期收益能否超越市场整体增长率。偏向政治学的说法便是:投资的企业的生产效率增长,能否在预期时间内超越社会整体效率增长。

以前文提到的费雪为例,不同于巴菲特对于各种指标、比率、财务等专业概念的注重,他的书籍中更喜欢对于企业的商业模式分析。而在上世纪五十年代,费雪依靠成长投资这一策略可谓一战成名。

1955年是电子科技行业的起步阶段,那一年IBM刚刚推出面向科研单位的计算机,并以大约每台每月15,000美元的价格出租。

也正是在1955年下半年,费雪开始大量买入一家微不足道的半导体企业:摩托罗拉。在这时期,华尔街认为摩托罗拉不过是另外一个家电制造商而已,但是这忽视了其当时已经占总营收一半的通讯部门。

后来的事情无疑验证了费雪独到的眼光,十四年后的1969年,也正是因特尔成立的前一年。阿波罗11号登月飞船使用着摩托罗拉的无线应答器,传递着地球到月球间,阿姆斯特朗那句注定要载入史册的名言。(来源:《如何挑选成长股,第二版》)

从波动的角度来看,成长投资的关键在于判断未来,投资的不确定性会更多,面对的风险也会更大。所以成长投资更像是主动去寻找机会,偏“进攻性”,而价值投资更像是等待价值的回归,偏“防御性”。

均衡投资

均衡投资方法是根据市场标的不同的风险、收益因素,将资金合理分配到不同方向上的投资方法。投资者可以根据当前的市场行情以及宏观经济状况,在价值与成长之间寻找一个平衡点。

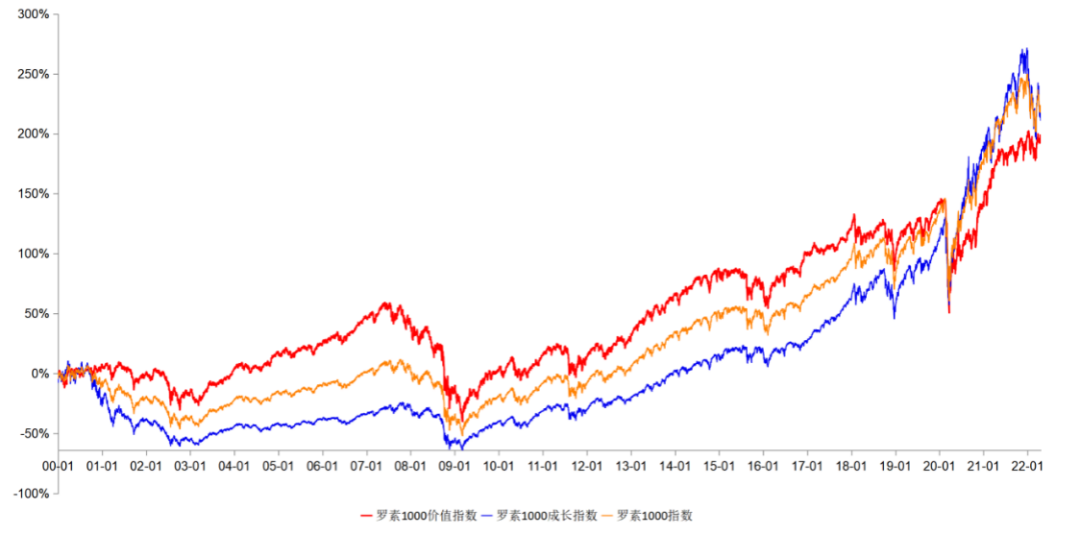

图5:三种风格指数走势对比

来源:Wind,2000.1.1-2022.4.21。市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成任何投资建议。

以罗素旗下的三种风格指数为例,从历史走势来看,罗素1000价值指数是长期优于其它两者的。2020年以来的新冠疫情对于世界造成的影响导致了成长风格的崛起,但同时象征均衡风格的罗素1000指数的综合能力也展现出了一定的市场价值。

2022年,投资应该选哪条路?

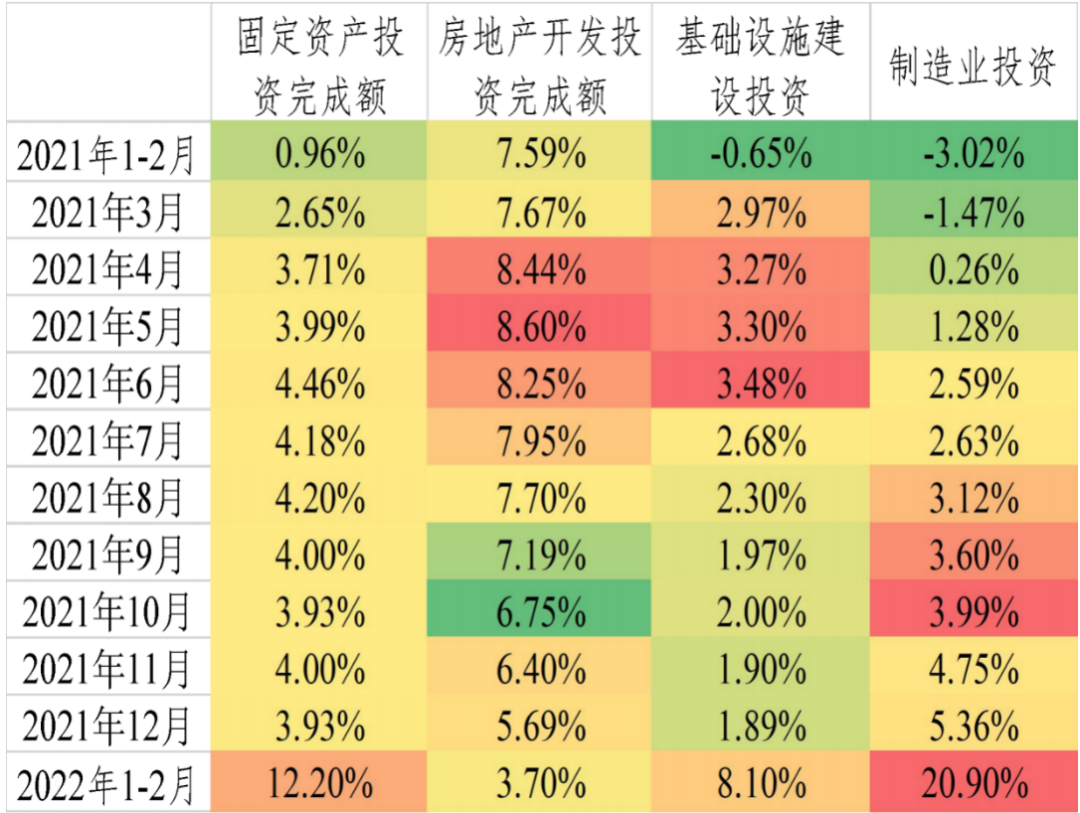

结合目前的经济情况看,投资者对于未来的态度应该适当地保持更多的乐观。在经历了阶段性盘整后,各种突发事件对市场的影响逐步消弭。在中央的稳增长目标下,1~2月份国内投资增速亮眼,出口在短期内保持了14.7%的高速增长水平,为今年中国经济的发展打下了坚实的基础。

表1:三大投资增速

来源:Wind,中银研究院,2022.3.30,注:2021年数据以2019年相应同期数为基数,采用几何平均的方法计算的增速。市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成任何投资建议。

此外,3月份社会融资如期回暖,国民消费出现上行趋势,央行在4月15日小幅降准25个BP,既表现出了对于市场流动性充足的信心,又展现了对于货币刺激政策的克制。当然在世界发达经济体美国全面紧缩的大前提下,市场还需要更多的积极信号释放。

总的来说,稳增长政策的出台以及尚处于合理水平的经济数据使得未来中长期行情仍可期。采取攻守兼备的均衡策略或是接下来的选择之一。

在市场风格不明朗,成长价值风格尚未出现明显分水岭的时间点,投资者可以关注均衡投资选手。均衡风格基金经理可能不是牛市中的冠军选手,单年度业绩或也并不亮眼,但回撤控制相对出色,中长期业绩值得期待。

以均衡稳健风格著称的周小波恰是目前市场下,值得关注的一位基金经理。

周小波

15年证券从业经历,其中包括8年头部券商研究经历及6年保险资管投资经历,是他长久投研道路上丰厚经验积累;2020年5月加入申万菱信基金管理有限公司,2020年6月开始管理公募基金。

周小波进入公募行业以来管理的第一只基金就是一只平衡型基金,采取“行业配置”与“个股选择”并行的投资策略,兼顾“自上而下”的一级资产配置和“自下而上”的精选个股。

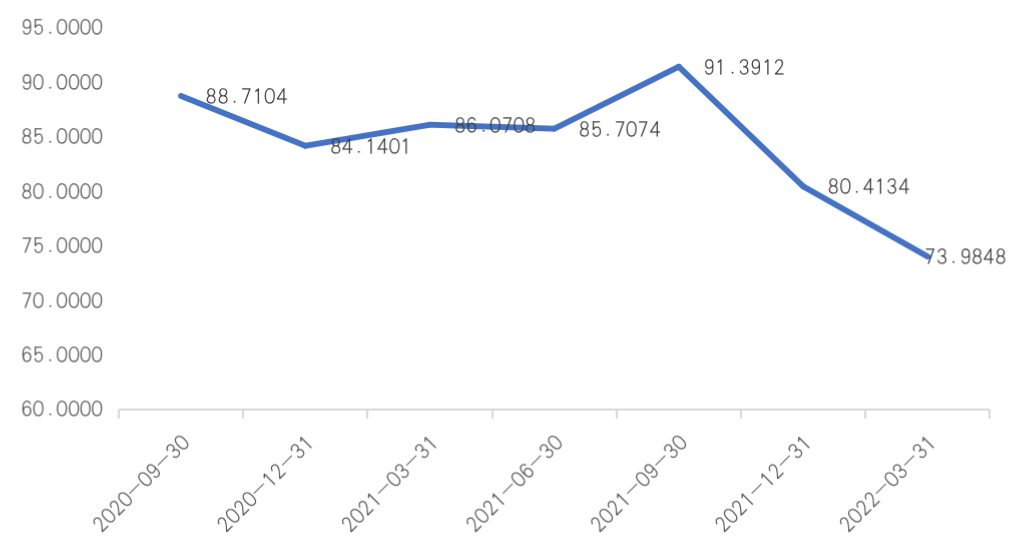

从新动力季末持仓看,即能看出这位经历数轮市场调整的老将在面临市场波动时的果断。从定期报告数据来看,自2021年四季度开始,新动力基金开始大幅降低权益资产仓位。

图6:新动力权益仓位变动

数据来源:基金定期报告,2020.9.30-2022.3.31。周小波自2020.6.30开始管理本基金,基金有风险,投资需谨慎。上述数据仅为基金过去仓位的统计,未来可能发生变化,不作为任何投资建议。

周小波均衡稳健投资风格的另一佐证是其相对分散的重仓股集中度,其掌管新动力基金以来,前十大中重仓股的市占比均不超过50%,也可以看出基金经理本人不极端不冒进的风格。

在基金运作管理中,周小波的投资框架是聚焦龙头与深挖行业相结合的,注重中观产业变迁、市场预期变化的同时,也十分非常重视公司质地的考察;将经济运作的大趋势与景气赛道的小起伏有效结合。从一季报的重仓股来看,其既对新能源产业保持着坚定的信心,同时也提升了消费龙头的占比。

长期积淀的选股能力和前瞻的仓位控制能力,造就了新动力过往一年较好的业绩表现。近一年净值增长11.20%,超业绩比较基准23.92%(业绩比较基准-12.72%)。

数据来源:基金定期报告,业绩已经托管行复核;截至2022.3.31;基金有风险,投资需谨慎,基金过往业绩和评价机构评价不预示其未来表现,基金管理人管理的其他基金业绩不构成基金业绩表现的保证。

先扬后抑的一季已经结束,面对疫情“倒春寒”和宏观复杂的形势,周小波表示,一季度市场下跌幅度较大,在过去数年中跌幅居前,导致市场下跌的原因包括海外加息预期、俄乌战争、疫情等层面的影响。这些因素对于全球资金流向、商品价格、国内经济增长带来了扰动,新能源等行业也面临了高原料价格的考验。新动力采取了相对均衡的配置策略,原有持仓的新能源、电子、消费等行业持仓进行了筛选,聚焦基本面较好的个股;增配了稳增长相关公司,并自下而上寻找一些增速较好的细分行业龙头。

来源:基金定期报告,截至2022.3.31,上述列举的行业仅为当前看好方向的举例,不代表未来实际投资方向,不作为任何投资建议。

2022-05-13 20: 59

2022-05-13 20: 47

2022-05-13 20: 46

2022-05-13 20: 45

2022-05-13 20: 41

2022-05-13 20: 39