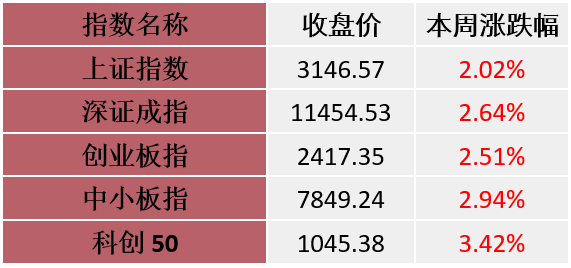

数据来源:wind

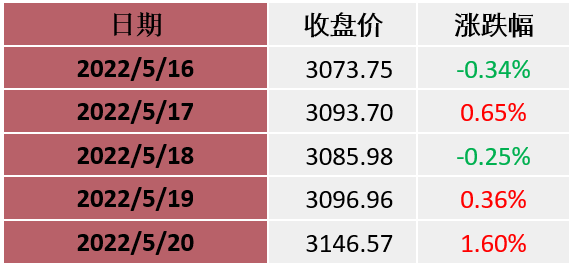

数据来源:wind图表2:上证指数表现(2022-5-16至2022-5-20)

数据来源:wind

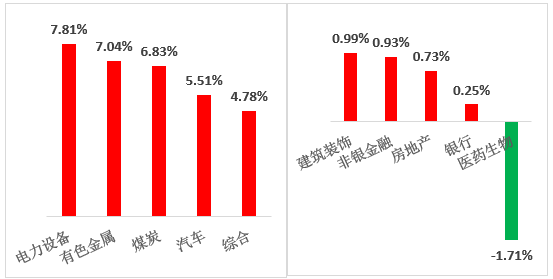

图表3:本周涨幅前五与后五行业(单位:%)(2022-5-16至2022-5-20)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

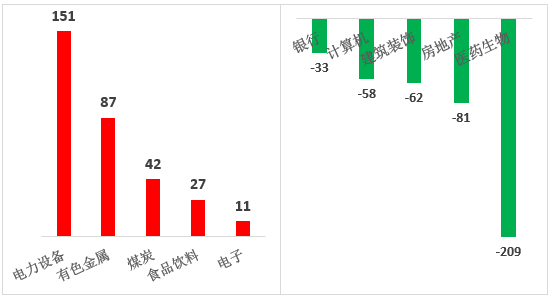

图表4:本周净资金流入前五与后五行业(单位:亿元)(2022-5-16至2022-5-20)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

投资策略

如果仅从数据表面上来看,这份答卷确实不尽如人意。但如果站在市场的角度去考虑,4月经济数据“差”已经是预期内的事情,大家也能意识到这个差大概率不会持续太久,因为毕竟今年GDP5.5%的增速目标不会动摇,后续或将会有更多刺激政策出台。

短期来看,情绪仍将是主导市场走势的关键因素之一,但长期来看,产业趋势依旧是影响板块走势的核心。

5月5年期LPR调降15BP超预期;4月降准落地,超额流动性加速改善,同比增速回升至35%,处在历史较高水平;4月M2增速继续回升10.5%,显著高于名义GDP增速。诸多信号都预示资产价格有上行的动力。流动性的充裕给A股带来了重要支撑。尽管目前有诸多对经济不利的因素,但是资金布局资产增值似乎已经开始。A股已如期企稳回升,逐渐进入新一轮上行周期。稳增长是当前重要主线,沿着新开工和施工提速受益板块及疫后经济活动恢复主线的传统周期品、新能源基建等板块可以予以重点关注。

中信证券:中期慢涨尚处初期,四大主线继续轮动

局部疫情趋势性好转和政策合力开始显现,基本面预期好转驱动A股持续数月的中期修复,当前仍处于初期阶段,行情节奏上以慢涨为特征,结构上四大主线继续轮动。趋势上,国内局部疫情影响趋势性好转,复工复产和复商复市循序渐进,稳增长政策落地兼顾密度和力度,政策合力开始显现,国内经济在迈过4月低点后,预计5月开始回到逐月向好的趋势中,A股盈利增速也将在二季度筑底后回升。

节奏上,本轮修复行情以慢涨为特征,当前仍处于初期阶段,疫情防控和复工复产是渐进的过程,外部扰动尚未完全消除,市场情绪虽有修复,但仍处于低位,机构仓位也依然处于低位,增量资金流入速度相对缓慢。结构上,四大主线继续轮动,建议全年坚定布局现代化基建和地产两条主线,季度继续聚焦复工复产主线,月度关注消费修复主线。

国泰君安证券:市场仍处于吃饭行情的做多窗口期

市场仍处于吃饭行情的做多窗口期。指数反弹还有空间,但要警惕政策预期从分歧走向一致带来的做多动能衰竭。更应关注的是投资主线将真正开始出现。

更优的投资组合:A股增配稳增长价值,H股增配科技龙头。选股的重点在有业绩、业绩确定性高、业绩确定性边际改善的股票,细分龙头将好于尾部公司。推荐:1)政府支出主导的公共投资板块:建筑、电力电网、光伏、风电以及Q2重视消费类建材、钢铁等部分周期中游;2)重视消费品机会的临近:生猪、食品饮料与酒店。3)稳定现金流的方向:煤炭、化工资源品、二线央国企地产、银行。以及H股科技龙头。H股科技龙头与消费对疫情冲击的钝化是重要的见底信号。

本基金聚焦于时代变迁中的科技创新领域,投资于高景气细分赛道中的科技成长领军公司。

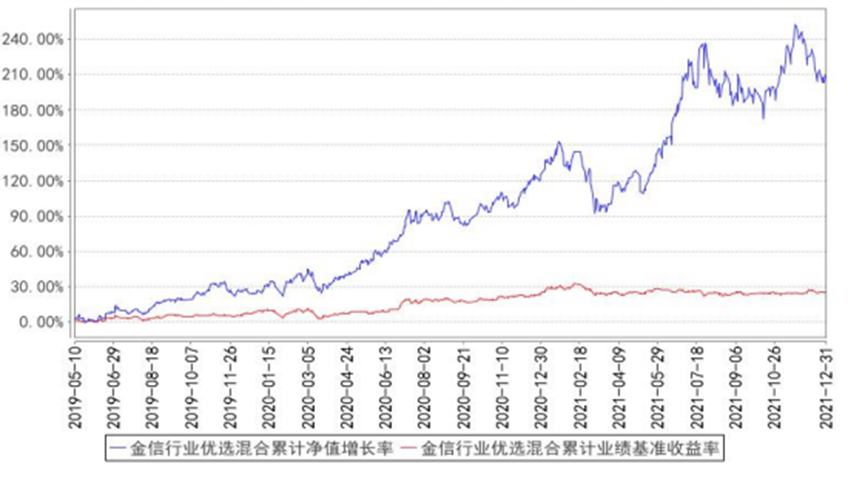

该基金荣获海通证券2021三季度3年期及5年期五星级基金称号(发布日期2021年10月2日)。

图表5:金信行业优选收益曲线

数据来源:金信行业优选定期报告,wind,截至2021年12月31日

2022-05-23 17: 37

2022-05-23 17: 31

2022-05-23 17: 28

2022-05-23 17: 26

2022-05-23 17: 25

2022-05-23 17: 23