现金、黄金、债券、股票,这么多金融资产中,哪些才是能为投资者提供丰厚的长期回报的品种呢?很多投资者可能会觉得债券收益稳定,也有些投资者可能觉得黄金比较保值,但拉长投资期限来看,五年、十年甚至更长时间,股票才是较为优质的投资品种。尤其是优质企业的股票,能够凭借公司盈利的成长推动股价不断上涨,使得投资者充分地分享到国家经济增长和繁荣的成果。

各类资产长期收益对比

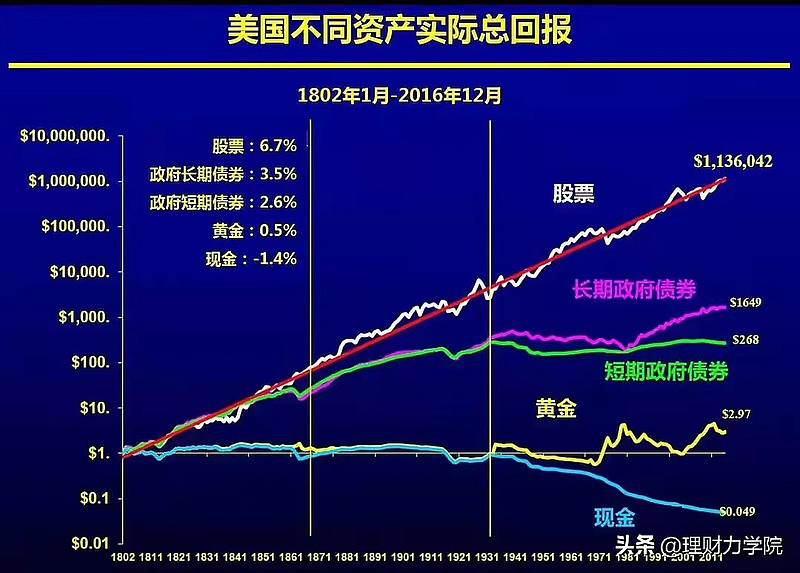

关于各类资产的长期收益情况,我们可以从发达国家成熟市场过去许多年的情况来看,美国沃顿商学院的西格尔教授统计了美国自1802年各个大类金融资产的表现,清晰地揭示出各类金融资产的长期回报情况,让我们一起来看一下:

来源:西格尔(Jeremy·Siegel)Future for Investors, Bureau of Economic Analysis.

现金是贬值最多的资产。1802年的1美元,一直持有到现在,购买力只有不足5美分了,现金的平均年化收益率为-1.4%。造成现金长期贬值的根源是,通货膨胀对购买力持续造成了侵蚀,长期是在不断贬值的。美国在过去200年里,通货膨胀平均年化为1.4%,这就意味着现金是以每年1.4%的速度在贬值,1美元经过200年之后,只能相当于5美分的购买力了。

黄金的增值幅度很小。在人类长期的发展历史中,贵金属,如黄金、白银都曾充当了货币的功能,是人们储蓄、资产保值的重要方式。但近代以来,黄金的保值增值效果并不好,从美国过去200多年的资产表现来看,1802年用1美元购买的黄金,持有到现在,购买力只有2.97美元,也就是200多年升值了约2倍,平均年化收益率约0.5%。

短期政府债券和长期政府债券能跑赢通胀,带来稳健收益。短期政府债券的收益率可以视为无风险收益率,通常来说一直是较低水平,长期来看处于刚刚超过通胀率的水平,美国从1802年至今的短期政府债券的平均年化收益率为2.6%。长期政府债券的收益率通常较短期政府债券的收益率略高,美国1802年至今的长期政府债券的平均年化收益率为3.5%。

股票是长期收益最高的金融资产。股票市场的特性是波动性强,可能带给投资者的直观感觉是风险较大,但其实拉长时间来看,股票带给投资者的长期回报是最高的,尤其是优质企业的股票。从西格尔的整体统计可以看出,1802年以1美元购买的股票,在过去200多年里升值超过了100万倍,股票投资的平均年化收益率有6.7%,是所有大类金融资产中长期收益最高的。

价值投资长期有效

为什么股票资产能够傲视群雄,在历史长河中为投资者贡献较为丰厚的回报?

我们需要深入理解股票资产的含义。股票代表的是企业的股份,国家的经济发展是由无数的企业共同发展推动的,而股票市场中已经上市的股票,通常代表一个国家中规模较大、比较优秀的企业群体。股票市场中云集的是一批较优秀企业的股票,股票价值的增长基本与这些企业净利润的增长保持同步。因此,放在整个股票市场来看,股票市场的整体回报率就呈现出超过GDP增速的情况,所以长期来看,整个股票市场指数会提供长期较丰厚的回报。

股票市场中优秀企业的业绩增长又会优于全市场企业的平均水平,因此筛选到优秀企业,并长期持有其股票,能够大概率获得超越市场平均的收益。

从长期收益的角度来说,投资者是可以长期投资于股市,但股市却是一个波动很大的市场,并非每个阶段、每年都能有较好的收益,甚至连续几年市场指数都是低迷的状态。因此,股票投资需要强调长期,需要寻找一个能够长期获胜的投资方法。

经过这么多投资大师的长期实践,价值投资是得到普遍认可能够提升长期投资胜率,并提升长期投资收益率的有效方法。原因在于:

首先,股票代表的是公司的股份,是所有权的一种象征。投资某家公司的股票,实际上是投资于这家公司,成为股东,即公司的所有者之一。随着公司不断地发展、不断地创造价值,公司的价值也会随之增长,那我们作为股东之一,所持有的股票所代表的那部分价值也相应地增长,因此,选择优秀的公司并长期持有,就是陪伴公司成长、分享公司价值增长带来的成就,必然也会相应地体现在股票价格的上涨。

其次,价值投资强调寻找股价低于内在价值的标的,在价值回归中获得收益。股票市场是一个参与者众多、运行复杂的市场,股票价格每天都在变化,会偏离内在价值,但长期来看,内在价值犹如一个中枢,股价始终是围绕内在价值上下波动,当价格低于内在价值时,就存在潜在的获利空间。我们投资时包含了对未来的预测,为了提高获胜概率和收益率,必须要预留较大的空间,这就是安全边际,因此价值投资者往往会在价格大大低于内在价值时买入,而在价格超过内在价值时考虑卖出。

再次,价值投资注重长期。虽然股票市场可能短期波动较大,但拉长时间来看,一般是随着经济增长而波动向上的,长期收益是非常可观的。

最后,价值投资强调深度研究,正确评估公司内在价值。价值投资者往往注重建设自己的能力圈,比如基金管理人可以通过长期的学习分析、跟踪调研,建立自己的研究优势,这样对行业、对公司的理解能更深入,能更准确地评估行业的发展前景、公司的内在价值,这样也就能在公司股票价格大大低于内在价值时准确把握到投资机会。如此一来,除了能获得股票市场的贝塔收益,优秀的投资者还能进一步获得阿尔法收益。

2022-06-15 19: 59

2022-06-15 18: 50

2022-06-15 18: 49

2022-06-15 18: 48

2022-06-15 18: 44

2022-06-15 18: 40