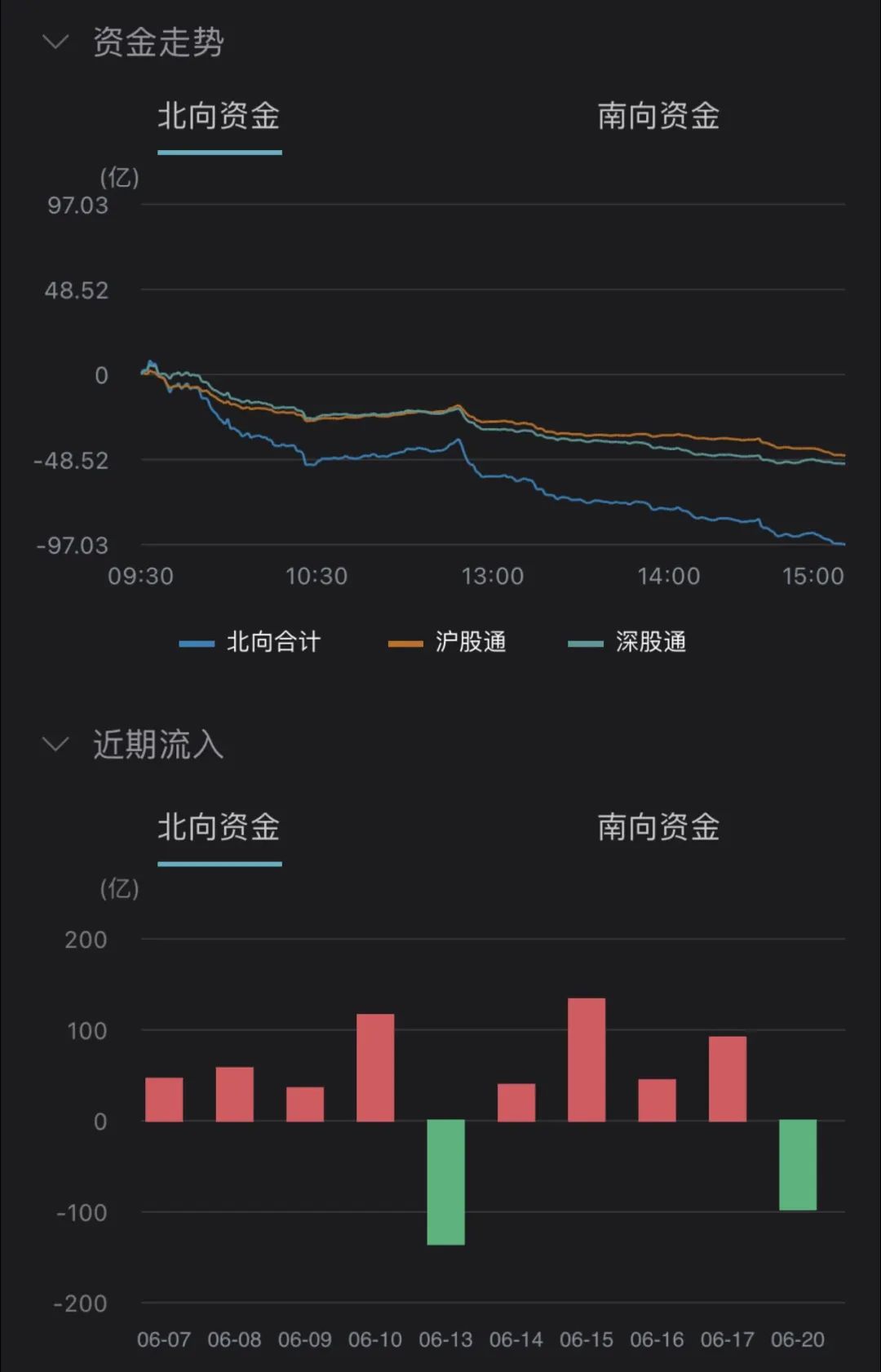

美股连连下跌背景下,A股近期表现顽强。周一,虽然上证指数微跌0.04%,但两市依旧涨多跌少,3200余只个股上涨,创业板50指数大涨2.30%,深证成指上涨1.27%。建筑材料、家用电器板块涨幅超过3%,煤炭板块大跌5.55%,石油石化板块下跌3.74%。北向资金大幅净流出97.03亿元。(数据来源:Wind,截至2022.06.20)

(数据来源:Wind,截至2022.06.20)

景顺长城投研团队认为,虽然海外市场对于通胀、增长和政策的担忧升温,但国内宽松的资金面和环比修复的经济数据驱动A股情绪改善和估值修复。在中外周期反向,政策“内松外紧”态势下,未来需高度关注后续资金信号、基本面的改善效果及海外市场的进展,来把握市场节奏和投资结构。

1

不宜低估美国利率上行空间

美国5月CPI同比增长8.6%,美联储超预期加息75个基点。美国5月CPI同比增长8.6%,再创新高,其中核心CPI同比增长6%,也高于预期。从分项看,几乎所有重要项目都在涨价,显示通胀内生动能强劲,如果6月CPI按照当前的环比增速继续上涨,那么通胀水平还将更高。受此影响,美联储本周的议息会议上加息75个基点,这是1994年以来的首次,显示货币紧缩的急迫性,鲍威尔在讲话中表示,持续高企的通胀预期是导致美联储官员改变想法的主要原因。美联储官员同时大幅上调加息预测,本轮联邦基金利率高点或超4%。鲍威尔对经济“软着陆”的信心明显下降,市场对经济衰退的担心则与日俱增。

往前看,我们认为不宜低估美国利率上行空间,对美国经济前景则需要保持谨慎。一种可能是美联储持续的紧缩引发经济衰退,并以此为代价换取物价稳定,而这也将加剧市场波动,带来更高的风险溢价。

2

资金面与经济数据驱动A股情绪改善和估值修复

向后展望,中外周期反向,政策“内松外紧”,需高度关注后续资金信号、基本面的改善效果及海外市场的进展,来把握市场节奏和投资结构。虽然海外市场对于通胀、增长和政策的担忧升温,但国内宽松的资金面和环比修复的经济数据驱动A股情绪改善和估值修复。历史经验来看,疫后经济的环比改善势头跟市场的上涨是同步的。往后看,经济延续环比改善趋势,继续缓慢向目标增速靠拢,积极把握需求环比修复脉冲,但分子端盈利的重要性在提升,估值的波动也有所加大。

未来,海外市场可能从交易“滞胀”过渡到交易“如何走出滞胀”,而中国则在疫情防控中力求“稳增长”。下半年到明年中外周期是继续错位、中国率先复苏,还是收敛于中外增长同步下滑,是影响下半年到明年全球包括中国资产价格的重要影响因素。

国内方面,当前经济修复的方向毋庸置疑,但修复速度可能偏慢。与2020年的快速修复所不同的是,居民与企业的预期以及资产负债表、现金流在过去两年都受到了持续的侵蚀,重启强力扩张缺乏能力、意愿以及需要时间。因此,本轮政策撬动的幅度相对以前有所下降,复苏斜率趋缓。在资金推动市场上涨的下半场中,市场会更加注重基本面的改善效果,后续需持续观察盈利修复的进度来把握市场节奏和投资结构。

3

流动性紧缩叠加衰退预期提升将对港股造成冲击

展望后市,考虑外部宏观环境仍有一定不确定性,市场可能仍有波动,但向下空间有限。国内方面,5 月经济数据回暖,经济企稳回升的趋势向好。然而,考虑到服务业和消费恢复偏慢,预计本轮复苏难以一蹴而就,不仅如此,增长和企业盈利的实际修复情况之间的预期差也需要进一步观察,后续需持续关注国内疫情防控和企业盈利修复的节奏和力度。对港股来说,外围的风险的影响大过A 股,海外收紧的流动性和经济衰退风险将成为短期港股主要的波动来源,流动性紧缩叠加衰退预期提升将对港股造成冲击。

面对国内增长和海外政策的不确定性环境,在情形明朗前,我们认为海外中资股市场短期可能继续盘整,但下行空间相对有限。

方向上,受益通胀、稳增长、能源安全等需求的高股息低估值股票超额收益已经较为明显,需控制好风险;

成长股方面,需要通过观察盈利修复情况以及海外紧缩的路径来把握投资节奏。

以上市场观点仅供投资者参考,不构成具体的投资建议,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

2022-06-20 20: 10

2022-06-20 20: 09

2022-06-20 20: 07

2022-06-20 20: 04

2022-06-20 20: 03

2022-06-20 20: 02