继前五月各类债基密集限购后,进入6月份以来,又有百余只债基相继公告暂停申购或暂停大额申购。

数据显示,今年以来截至6月中旬,已有近1600只债基发布“限购令”,超过全市场一半以上的债基数量。

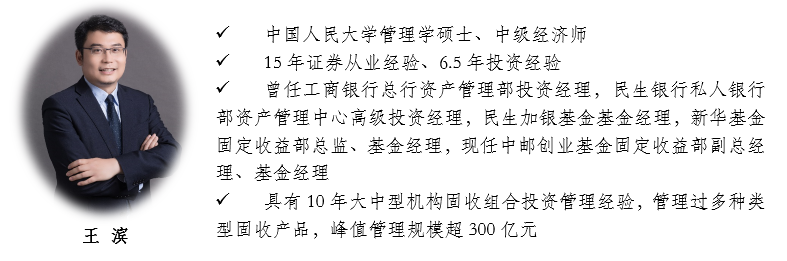

就债基限购及债市行情的相关问题,《中国基金报》近日采访了中邮基金固定收益部副总经理王滨。

Q1:近期,多只债基密集公告暂停大额申购或暂停申购,是何原因?继限购保收益后,“资产荒”是否已成为债基限购的主要理由?

王滨:近期较多债基公告暂停大额申购或暂停申购,主要原因在于今年债券市场继续收益率小幅震荡下行的走势,尤其是信用债品种作为相对票息较高且确定性较好的资产,呈现出了结构性牛市的走势,年初至今收益率下行最为显著。

债券市场目前已经处于绝对收益率相对较低位置,且可预期资本利得的空间也相对较为有限。很多债基的存量资产收益率水平都较目前市场水平更好,新增的大额申购再配置可能会拉低组合本身组合收益率水平,且在目前阶段性资产供需失衡的情况下大量寻找具有相对性价比的债券配置难度较大。

因此,为了保证存量持有人的利益,维护产品稳定业绩,控制增量申购是比较合理的选择。

Q2:近期信用债需求旺盛,其中城投债的热度更是“高破天际”。这轮“资产荒”是什么原因造成的?展望后市,你认为“资产荒”的现象会否延续?

王滨:“资产荒”主要还是指相对风险可控且收益率有吸引力的优质资产稀缺。

主要原因在于今年债市整体受益于央行对经济的持续呵护和支持,银行间流动性相对充裕,信用债收益率大幅下行;同时叠加今年居民和机构对稳健型的固收类投资品种需求加大,整体债券基金业绩表现稳健规模也在持续增长,导致了收益较高且信用风险可控的债券资产稀缺,整体呈现了“资产荒”的局面。

目前的“资产荒”在历年的债市行情中都会时有出现,属于阶段性现象,核心在于符合投资标准的优质债券在短时期内投资需求大幅增加后,呈现供需失衡导致收益率定价偏低的情况。

基于目前国内经济基本面整体已处于底部区域,并开始逐步走向复苏阶段,经济活力恢复后,债券收益率在低位可能随之出现一定的调整,届时优质资产定价可能会相对合理,“资产荒”问题可能会相对缓解。

Q3:受债市整体承压影响,近期不少债基有所回调,后续您将采取哪些策略以获取较好的投资收益?普通投资者投资债基是否有高位买入的风险?您对他们有何投资建议?

王滨:近期债券市场受制于季末时点的资金面波动预期等因素影响出现了一定调整,整体过低的收益率水平有一定幅度的上行。

鉴于目前的基本面走势和外部环境因素,对于债券基金的投资策略而言,未来相应弱化久期策略,积极把握调整的机会,在调整中遴选有一定票息优势的信用债,继续维持合理的信用债票息策略和适度的杠杆策略,同时把握信用债市场定价存在偏差的资产,获取一定定价超额收益是继续获取较好投资收益的方式。

对于普通投资者而言,债券基金本身是相对稳健,定位于中低风险敞口但仍会存在一定净值波动的基金产品,持有过程中难免会出现短期回撤。

但债券基金的最主要收益来源仍然是票息收益,因此在持有时间拉长到一定阶段来看,整体在波动的情况下仍能获得相对合理的投资收益。

同时债券类资产是均值回归体现得更加明显的一类资产,短期的连续大幅超预期的上涨主要是市值的变化相对不可持续。

因此,建议普通投资者:一是对债券基金有相对合理的收益预期,二是尽量不要进行短期追涨杀跌的操作,三是相对时间较长的持有期可以较好的平抑短期的市值波动,依然可以获得相对较好的收益。

同时对于含权益的“固收+”类基金应更加关注基金的持仓等情况,在匹配自身风险和收益预期特征的情况下进行投资。

(采访记者:张玲、李树超,原稿于2022年6月18日发表于《中国基金报》微信公众号。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资前请详阅《基金合同》《招募说明书》及《基金产品资料概要》等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,根据风险承受能力选择适配产品。

2022-06-23 20: 37

2022-06-23 20: 37

2022-06-23 20: 35

2022-06-23 18: 34

2022-06-23 14: 09

2022-06-23 09: 50