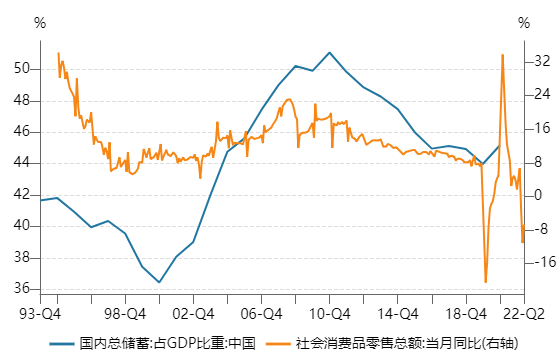

疫情第三年,国内消费的“报复式反弹”迟迟没有到来,混沌时刻的悲观论调似乎特别容易引起共情。正如2018-2019年时消费降级论甚嚣尘上,今年在海外大滞胀、美联储紧缩、国内疫情反复、经济复苏青黄不接的复杂背景下,消费者信心都进一步降至历史底部,日本当年“资产负债表不想奋斗”的历史也在成为不少投资者心中的隐忧。

但正如世上没有两片完全相同的树叶,目前谈论中国消费陷入日本式低迷还为时尚早:

从长期驱动来看,目前中国居民并未经历资产负债表坍塌,同时国内产业持续升级,经济增长动能仍然较强,国民收入有较大增长空间,消费扩张有扎实的物质基础。

中期来看,今年以来消费持续低迷的原因,一方面在于疫情限制了消费场景和商品供应,另一方面在于经济疲软背景下的居民收入降速、股市楼市资产价格疲软。但往后看,随着国内稳增长的力度加大、防疫体系持续完善,消费信心的压制因素将在经济复苏的进程中逐一解锁。

一、 回顾:日本消费为何持续低迷?

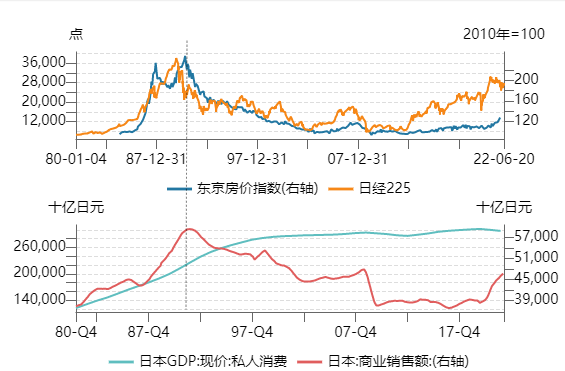

自90年代以来,日本消费总量基本见顶,居民消费倾向也从追求品牌、个性降级为追求朴素(所谓的“第四消费社会”),本质上是由资产泡沫破裂引发的一系列负反馈。

1985年美国为缓解贸易失衡促成《广场协议》,此后日元快速升值,使得日本制造型企业的产品在海外销量骤减。而国内消纳能力有限,企业基本面每况愈下,只能寄希望在投资上弥补公司的业绩下滑。在宽松的信贷条件支持下,日本中产、海外资本陆续跟进,地产和金融泡沫快速膨胀。从1985年到1990年,日经225指数最高上涨228%,东京房价指数累计上涨157%。直到1990年,日本央行快速将贴现率由 2.5%连续提升至6%,试图对过热的经济降温,资产价格泡沫崩塌由此开始。

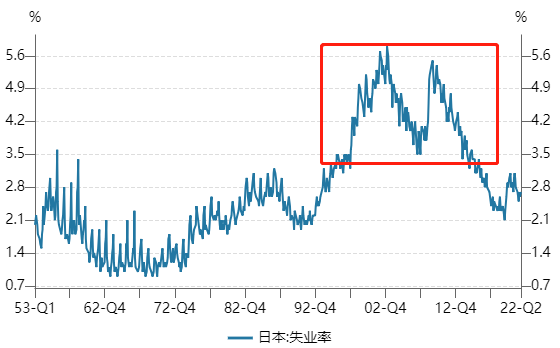

泡沫破裂的记忆是日本失去加杠杆意愿的根源,由此形成所谓的“资产负债表衰退”。一是任何刺激政策都难以激起企业的投资意愿,产业升级动力不足,日本经济增长中枢明显下台阶(1995年后经济增速基本在0上下低速徘徊);二是泡沫破裂后日本国民资产负债表本已严重受损,而家庭收入停止增长、失业率大幅提高,未来的收入持续用于还债而非消费或是投资,由此,在90年代之后日本消费几乎停止增长。

总结起来看,日本消费的长期低迷与经济增长停滞同步,经济增长、收入水平和消费水平这三者是高度相关的。经济增长的停滞,对内表现为去杠杆导致居民消费和投资意愿下行,对外表现为产业升级动力不足导致外需乏力(90年代后外贸差额持续下行)。

图1:日本消费与资产泡沫同步见顶

来源:Wind

图2:90年代后日本失业率中枢大幅抬升

来源:wind

图3:中日贸易差额

来源:Wind

来源:Wind

二、比较:中国消费增长的长期驱动力与日本存在差别

01

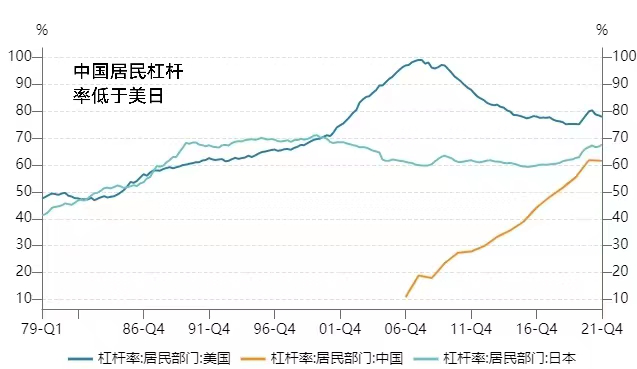

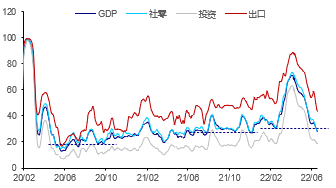

从存量资产来看,中国居民资产负债表相比日本仍然非常稳健。

房地产作为居民资产组合中占比最大的部分,尽管过去十几年房价涨幅较大,但近5年已显著放缓,风险在持续化解。

一是随着2017年以来房地产调控机制不断完善,央行也已建立了一套比较完善的房地产金融审慎管理制度,有效抑制了房地产泡沫化的趋势。目前70城房价指数同比增速已经显著低于居民可支配收入增速(对比2016-2017年房价增速显著高于居民可支配收入增速,房价收入比企稳回落可类比市场估值下降)。

二是我国居民杠杆率(2021年61.6%)处于全球中等水平,也显著低于美、日泡沫危机时期的水平。除此之外,以Wind全A为代表的股票资产价格、储蓄率中枢同样也是提升的,消费扩张有更扎实的物质基础。

图4:中国居民资产负债表维持稳健

来源:Wind,截至2021Q4

图5:疫后储蓄上升为消费增长提供了客观基础

来源:wind

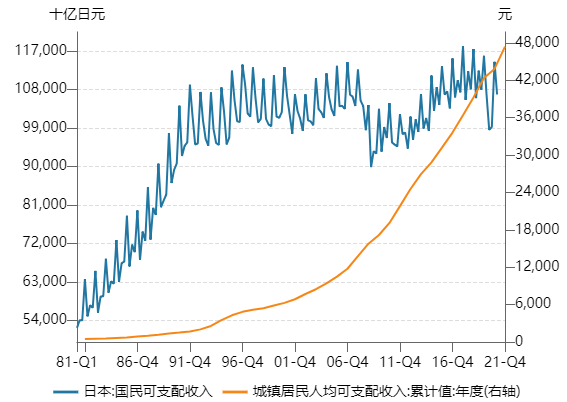

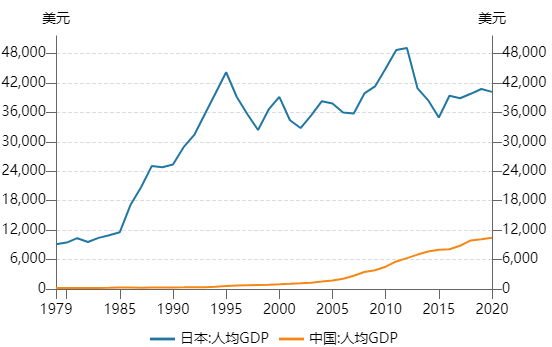

尽管中国和当年的日本一样面临老龄化的问题,但庞大的人才基数所带来的工程师红利,将在未来20年继续有力支撑中国产业升级。以历年本专科毕业人数粗略估算我国大学生劳动者人数,2000年、2010年、2020年分别为0.12亿、0.46亿、1.16亿,其中近一半为理工科毕业生;预计至2030年能够达到近2亿,到2050年预计近3亿。工程师红利将驱动先进制造业、现代服务业等高附加值产业在经济中占比逐步提升,内生性增长的长期动能也会不断增强。日本是在人均GDP到4万美元后陷入停滞,中国目前刚刚迈过1万美元。从2035年翻番的目标倒推,GDP未来15年年均复合增长率大致在4.7%左右,国民收入仍在长期增长的趋势上。

图6:中日可支配收入对比

来源:Wind

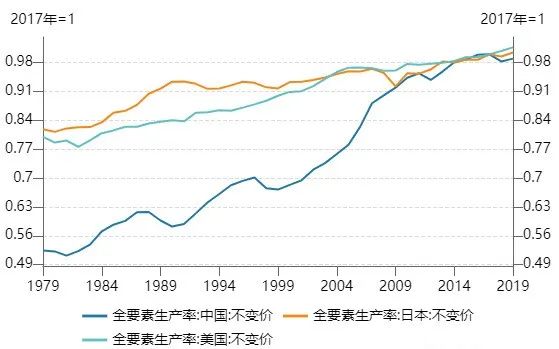

资产负债表衰退是目前用来解释日本经济长期停滞的主流理论,但很多国家都有过股市、房市崩溃的情形,为什么日本却长期停滞?从微观角度看,一个人有多高的生产率就值得多高的收入,就能负担得起多高的消费,在不考虑人口因素的情况下生产率是决定长期经济前景的核心因素。回顾来看,日本的全要素劳动生产率在90年代后确实基本停滞,这与日本产业升级不力相对应,从而表现为出口市场上的节节败退。因而,如果一个国家的产业竞争力不断加强,劳动生产率持续提升,很难想象这个国家的经济和消费会停滞不前。

图7:中国全要素生产率维持增长趋势

来源:Wind

三、中期展望:国内消费如何走出困境?

今年以来中国消费低迷,核心是疫情扰动的负反馈(消费场景缺失、居民信心不足),中期趋势则大概率随着经济周期的上行而修复。

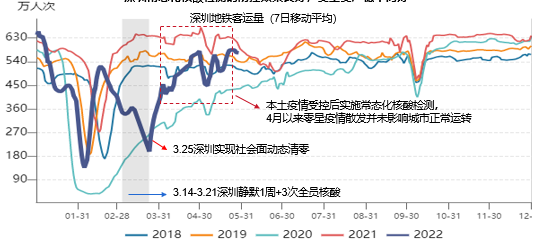

短期来看疫情的约束仍然存在,但已经相比4、5月份明显改善。截至6.18受疫情影响的城市GDP占比30%左右,基本回到年初水平。从有交通数据的城市来看,自4月底大城市建立起常态化核酸检测机制之后,除北京、上海外其余城市内部交通基本都已经恢复正常运转。但供应链仍未完全恢复,截至6.19整车货运流量指数、快递分拨中心吞吐量同比-22%、-27%,会在一定程度上通过供应链影响消费品的供给能力。

图8:受疫情影响的经济比重回到年初水平

来源:海通证券,截至2022.6.18

来源:海通证券,截至2022.6.18

图9:深圳常态化核酸检测的防控效果良好

来源:Wind

来源:Wind

中期来看,随着稳增长政策加快落地落实,经济从企稳到复苏是可以预见的,消费信心也将随着数据的一一兑现而逐渐回归。

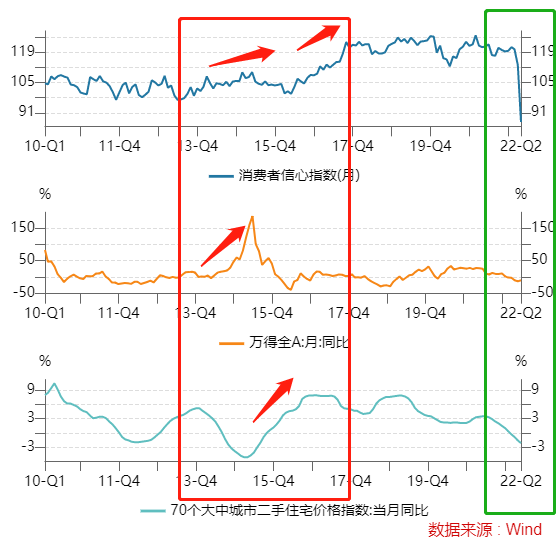

从过去20年的情况来看消费者信心主要受到三股力量驱动(图10):2011年以前经济高速增长的时代,消费者信心主要由收入增长驱动;2011-2015年,收入增速放缓,股市的财富效应成为消费信心的驱动;2016-2017年,供给出清后的小型复苏带动居民可支配收入回升,叠加房价上涨,居民消费信心大幅提振;2020年新冠疫情初次爆发后消费者信心曾出现大幅下滑,但在全球经济共振复苏和股市大涨的驱动下很快就回到高位。

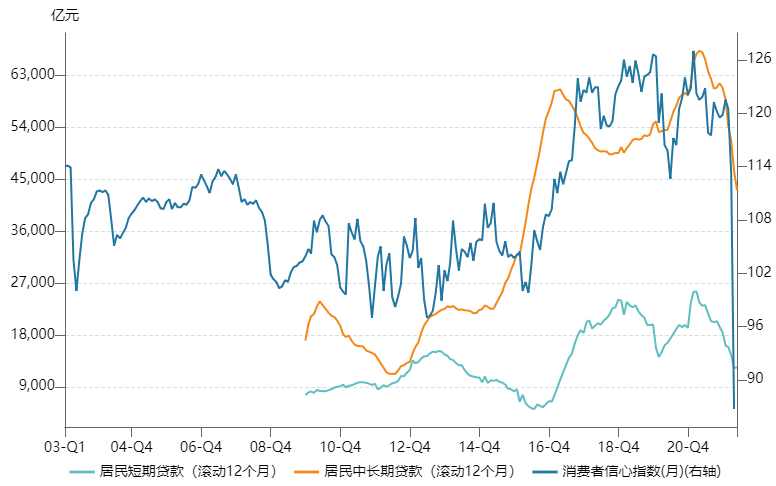

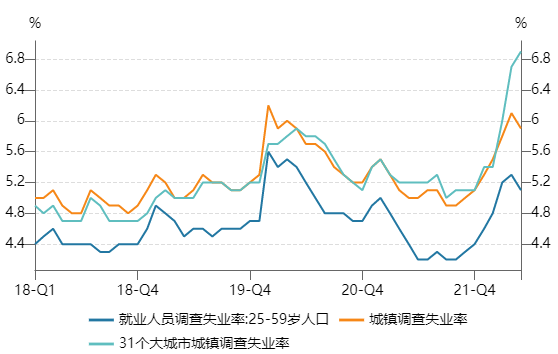

进入2021年下半年后消费持续低迷,主要原因在于随着国内宽松政策回归正常化,调结构成为政策重心。失业率上行、居民可支配收入增速放缓、股市楼市疲软三重压力叠加之下,消费者信心持续回落,因而加杠杆意愿降低,对应居民中长贷和短期贷款自2021年Q2以来持续回落(图11)。此外,疫情从过去的脉冲式变成了持续的零星反复,居民收入预期受损,使得消费者信心进一步加速跌至有数据以来最低水平。

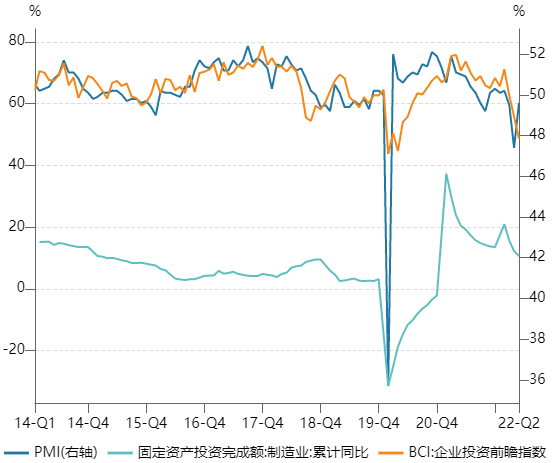

从最新的5月份数据来看,尽管消费依旧低迷,但随着国内稳增长的力度加大和疫情冲击减小,积极的现象已经出现。一是目前25-49岁的主力消费人口失业率已经有所改善(图12)。二是从过去的经验来看PMI同步或略领先于BCI投资前瞻指数和制造业投资,目前PMI已经率先出现向上拐点(图13),叠加稳增长政策加快落实,国内经济将逐步修复,企业投资扩张的信心修复是可以期待的,最终将传导至居民的收入预期改善。

图10:消费者信心指数与资产价格

来源:Wind

图11:2021下半年以来消费者信心回落伴随着居民加杠杆意愿回落

来源:Wind

来源:Wind

图12:25-59岁主力消费群体失业率回落

来源:Wind

来源:Wind

图13:PMI领先回升

来源:Wind

来源:Wind

持续三年的疫情对消费的冲击史无前例,消费信心的恢复会更加缓慢,但据此就断定走上日本之路,未免为时尚早,不管从哪个角度来看,中国的经济和消费都有较大的增长空间。如果你对中国的产业升级充满信心,也应当对未来的消费充满信心。

END

风险提示

本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2022-06-23 21: 20

2022-06-23 21: 42

2022-06-23 21: 41

2022-06-23 21: 40

2022-06-23 21: 39

2022-06-23 21: 27