这两天

投资圈一则重磅消息刷屏

中金所(中国金融期货交易所)

就中证1000股指期货和股指期权合约及相关规则

向社会征求意见

△资料来源:中金所官网

中证1000指数期货、期权产品的出炉或指日可待!

那,这意味着什么?

影响一

为专业投资者新增了风险管理工具

期货、期权是有效的风险管理工具,

比如,如果长期看好持有中的某个资产,但同时对短期下跌存在担忧,

那么期货、期权便能作为有效的对冲工具,在市场大幅调整时为组合提供保护。

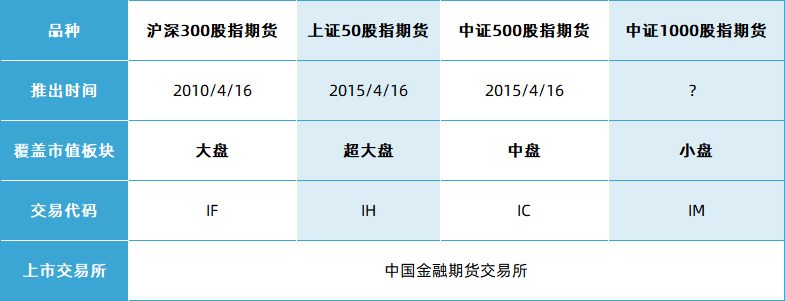

截至目前,A股股指期货仅有沪深300、上证50、中证500三个品种,分别可覆盖大盘、超大盘、中盘市值板块,加上本次中证1000股指期货、期权衍生品设计的新进展,正好弥补了专业投资者相应的风险管理工具空白区域,可从较长期限上稳定市场波动。

国内现有股指期货基本情况

数据来源:中国金融期货交易所官网

影响二

引入源头活水,或助推市场小盘成长风格

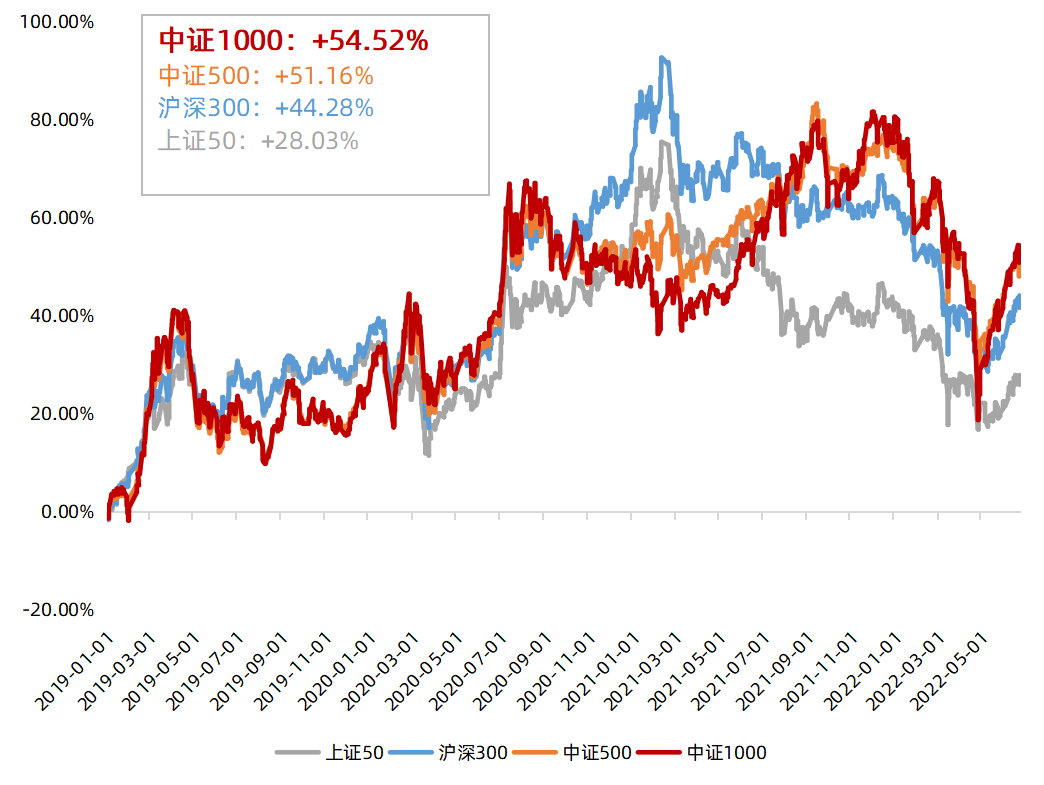

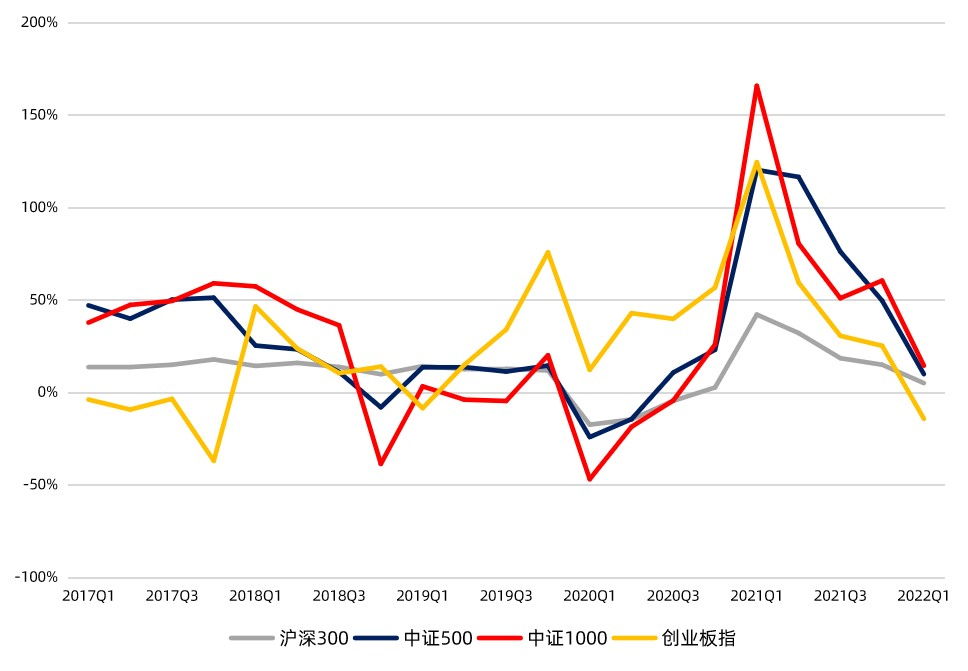

实际上,近年来中证1000指数表现可圈可点,

比如2019年以来中证1000收益率在主要宽基指数中排名领先。

2019年至今

中证1000累计收益率表现突出

数据来源:Wind,2019/1/1-2022/6/23,指数过往表现不预示未来,市场有风险,投资须谨慎

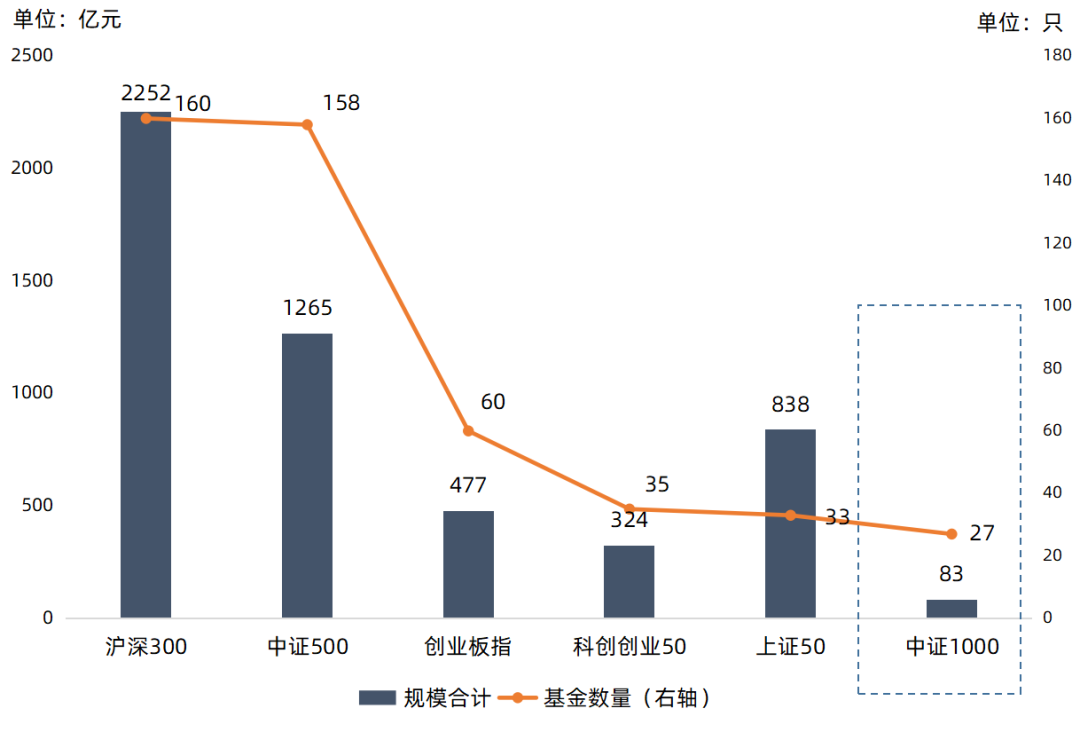

但是当前市场对中证1000的配置力度却明显偏低,

拿中证500和中证1000对比来看:

据最新数据显示,跟踪中证500的指数基金数量为158只,合计基金规模为1265亿元,

而跟踪中证1000的指数基金数量为27只,基金总规模为83亿元,

数量差5倍,规模差14倍。

(数据来源:Wind,A、C类份额分别计算,含指数增强型基金,截至各基金一季报)

未来增加中证1000股指期货期权交易机制,

或将提升专业机构对该指数的关注度,

中证1000的相关ETF有望被积极配置,引入“源头活水”,支撑小盘成长股票表现。

跟踪主流宽基指数的

指数基金数量及规模(合计)

数据来源:Wind,各基金一季度定期报告,统计口径为全市场基金跟踪中证500指数的相关基金,包括ETF、ETF联接、普通指数型基金、指数增强基金等类型;基金过往表现不预示未来,市场有风险,投资须谨慎

期货、期权等工具固然重要

但一个指数到底值不值得投资,

核心还是在于其当前价值和未来成长性

接下来,

我们来看看中证1000指数有何特点吧?

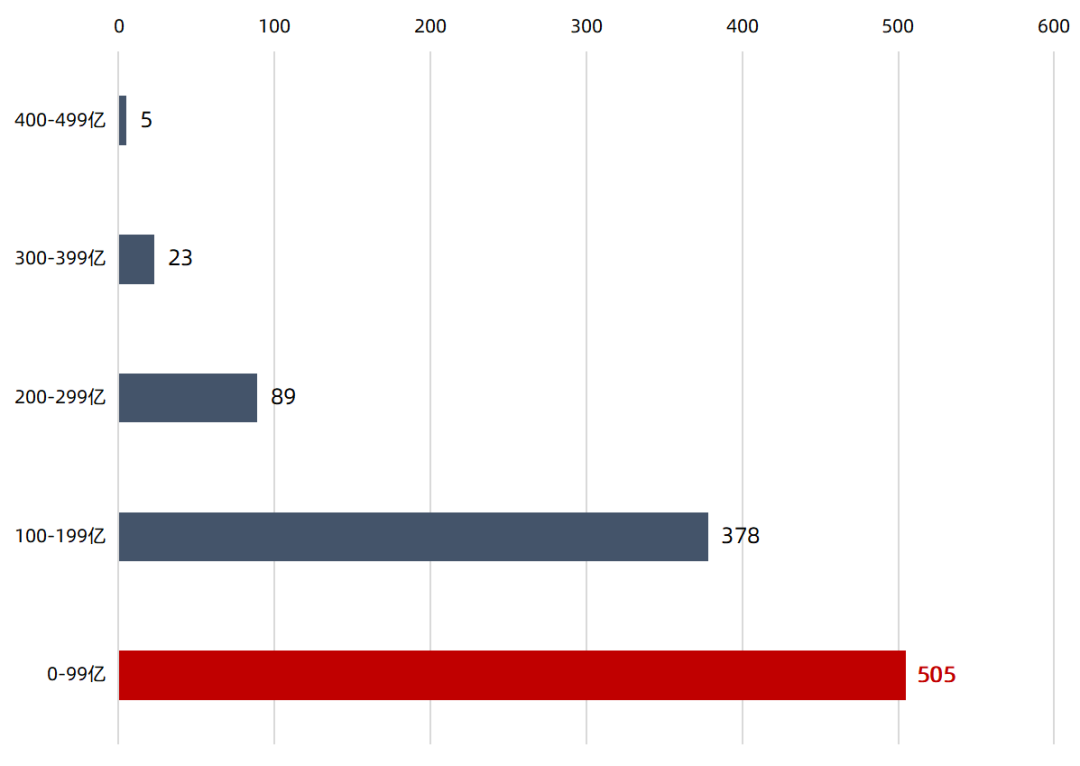

1、市值分布方面,该指数的1000只成份股票中,有505只市值低于100亿元,近90%的个股市值低于200亿,小盘风格明显。

中证1000成份股中,小盘股占比显著

数据来源:中证指数公司官网,截至2022/6/22,指数过往表现不预示未来,投资须谨慎

2、业绩成长性方面,近5年来中证1000指数的净利润保持快速增长,特别在业绩增长阶段有更强的爆发力。

中证1000净利润同比增速弹性高

数据来源:Wind,南方基金,业绩截至2022年一季度;指数过往表现不预示未来,投资须谨慎

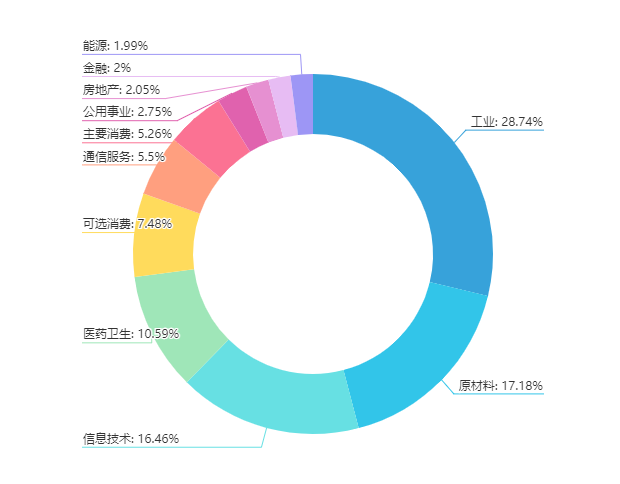

3、行业分布方面,中证1000的主要权重行业分布在工业、原材料、信息技术、医药卫生、可选消费、通信服务、主要消费、公用事业等,可覆盖两市多个主题板块。

中证1000成份股行业分布广

数据源:中证指数公司官网,截至2022/6/23;指数过往表现不预示未来,投资须谨慎

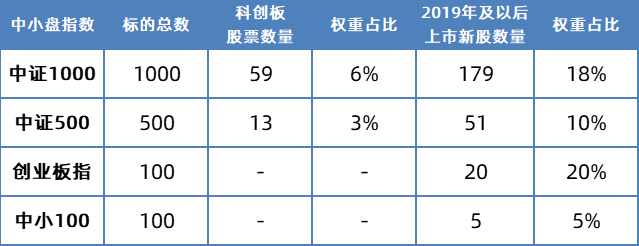

4、成分股方面,截至2022年5月31日,中证1000成分股中包含59只科创板股票,可更多体现新型产业的发展;2019年及以后上市新股的数量占比为18%、相较其他指数更大化地继承了小盘股“年轻化”的特征。

中证1000指数成分股中新股及科创板股票情况

数据源:中证指数公司官网,截至2022/5/31;指数过往表现不预示未来,投资须谨慎

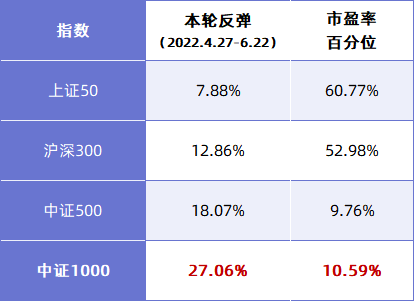

5、估值方面,对比市场在2022年4月27日大跌后至今的反弹幅度,主流指数里,中证1000表现更为突出,且其当前PE仅29.06倍,处于自身历史估值分位的10%。

本轮反弹行情中,中证1000弹性更大

数据源:Wind,截至2022/4/27-2022/6/22,市盈率百分位选取区间为近10年;指数过往表现不预示未来,投资须谨慎

风险提示

以上观点仅供参考,不作为投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。

f

2022-06-23 21: 20

2022-06-23 21: 42

2022-06-23 21: 41

2022-06-23 21: 40

2022-06-23 21: 39

2022-06-23 21: 27