继4月21日国务院办公厅发布《关于推动个人养老金发展的意见》以来,“个人养老金”搜索率暴增,“养老”成为时下热议的重要民生问题,也是关系社会福祉的一件大事。个人养老金到底怎么投公募基金?6月24日,证监会研究起草了《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》(以下简称《征求意见稿》),并向社会公开征求意见。这是推动多层次、多支柱养老保险体系建设的又一重要举措,标志着国内养老体系第三支柱个人养老金即将进入全新发展的“大时代”。根据《征求意见稿》的起草说明,个人养老金投资公募基金,拟优先纳入养老目标基金,未来进一步扩充产品范围。个人养老金基金将设置专门份额,不收取销售服务费,并且可以设置与个人养老金投资基金业务相匹配的机制安排 ,如对管理费和托管费实施费率优惠等,在产品设计上体现“养老”属性,并向投资者让利。同时,在基金销售、投资者保护、资产安全、信息平台建设等方面都提出了相应要求,为个人养老金投资公募基金稳健起步“保驾护航”。《征求意见稿》的起草说明提出,在个人养老金制度试行阶段,拟优先纳入最近4个季度末规模不低于5000万元的养老目标基金。未来随着个人养老金制度的全面推开,证监会拟逐步纳入投资风格稳定、投资策略清晰、长期业绩良好、运作合规稳健,适合个人养老金长期投资的股票基金、混合基金、债券基金、基金中基金等。上投摩根资产配置及退休金管理首席投资官恩学海强调,“目前国内第二支柱和第三支柱的发展刚刚起步,相比国外还有很大的空间,现在开始公募基金就要挑起担子,做好基础工作,包括人才储备、投资能力建设、投资者教育等。”

恩学海自1994年至2017年就职于美国富达投资集团,于1998年起担任专户投资经理,2003年起转任公募基金经理。自2018年10月加入上投摩根基金。

作为较早布局养老目标基金的基金公司之一,上投摩根基金目前已发行三只涵盖不同风险等级的养老目标风险基金,可以匹配养老投资者不同的风险偏好。展望未来,上投摩根基金将发挥全球资源优势,持续提升投资管理水平,完善养老投资产品线,为构建和发展个人养老金体系贡献力量。恩学海称,“一般说到养老产品,大家会联想到一些养老保险产品。但在美国,目前养老保险产品所占的份额非常少。保险产品实际上是提供了某种程度的风险共享和安全保障,这背后当然一定是有代价的,它的直接和间接的费用通常是比较高的,这也就意味着产品的长期收益通常是比较低的。但绝大多数养老投资者都有非常长的投资期限,要求资产稳健增值,因而保险产品预期收益水平或与多数养老金投资者的投资目标不太一致。从国外的经验来看,公募基金行业的长期回报和波动控制比较合理,是很多投资者在做退休规划时非常好的配置选择。现在我们说的养老目标基金就是指以追求养老资产的长期稳健增值为目的而设计的产品。”养老目标基金自 2018年推出以来便广受市场好评,目前规模呈逐年上升趋势。Wind数据显示,截至2022年1季末,全市场养老目标基金的数量为165只,规模达1047亿元,覆盖投资者超300万户。 参考国外成熟市场经验,养老金管理作为一个系统化的工程,非常考验基金公司全方位的资产配置能力。养老基金投资在中国是一个全新的领域,并非一般的投研人能胜任,养老产品的投资实际上比选股票和债券还难。除了需要在大类资产配置以及投资上的专业能力,还要具有稳定创造收益的能力,因而大类资产配置和绝对收益获取能力是关键。在这方面,上投摩根基金是国内少数,真正用全球化的投资体系、投资理念、组织架构,来构建多元资产投资团队的基金公司。同时,摩根资产管理作为上投摩根基金的外方股东,在养老投资领域拥有80年的经验,服务全球超60%的养老基金,主权财富基金和中央银行。数据来源:摩根资产管理,截至2021.12.31。本公司与股东实行业务隔离制度,股东并不直接参与基金资产的投资运作。无论是投资框架还是组织架构,上投摩根基金都充分借鉴外方股东摩根资产管理的成熟经验,并与摩根资产管理全球40个国家和地区的投资专家和理财顾问实时分享观点。在投资流程设计上,上投摩根非常重视体系上的完备性,使用经典的教科书体系,分为四大步骤:战略资产配置、战术资产配置、标的选择、组合构建和风险控制。上投摩根认为,通过这种体系化、流程化的方式去做投资,并且力争每一个环节都做得足够细致,才能保持投资收益的稳定性。上投摩根一直致力于打造全天候的平台,以充分借鉴摩根资产管理全球化、多策略的优势。目前,上投摩根已发行三只不同风险收益特征的养老产品——上投摩根锦程稳健养老一年期FOF、上投摩根锦程均衡养老三年期FOF和上投摩根锦程积极成长养老五年期FOF。

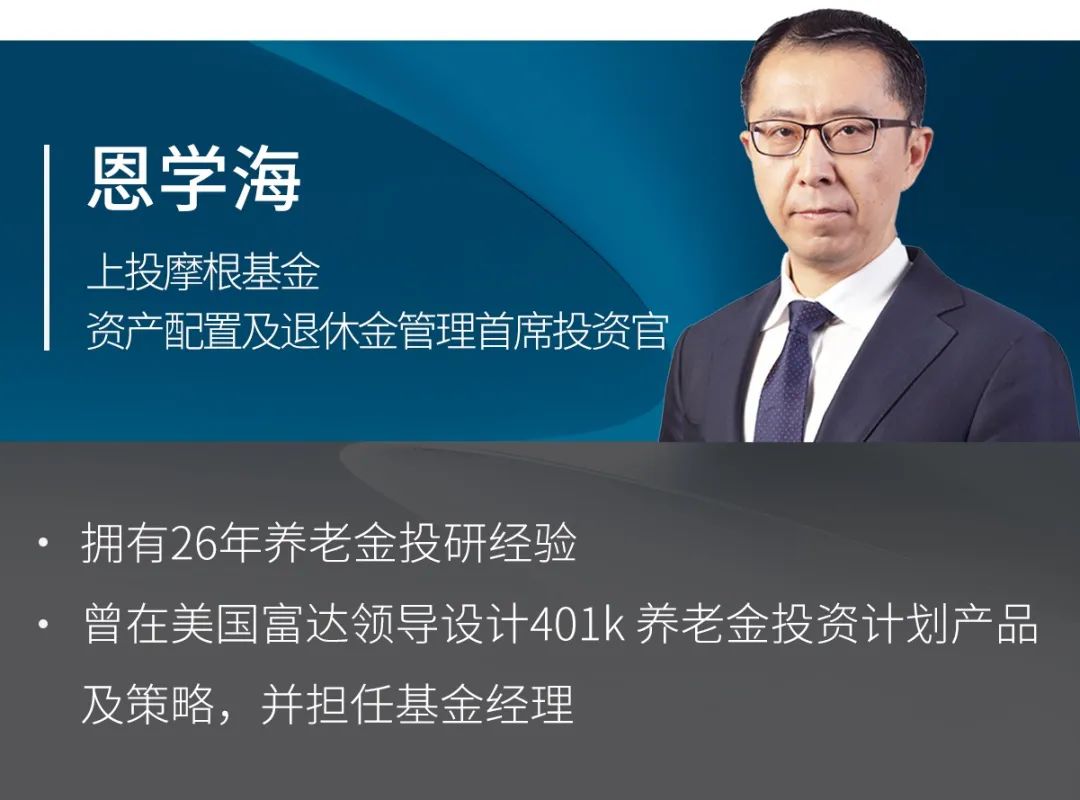

目前,上投摩根多元资产团队由海外退休金管理元老,上投摩根资产配置及退休金管理首席投资官恩学海领军。他拥有26年投研经验,曾任职于美国富达投资集团,领导著名的富达401K养老投资计划,过往管理规模超1500亿元。数据来源:富达基金,截至2017.12.31。恩学海自1994年至2017年就职于美国富达投资集团,于1998年起担任专户投资经理,2003年起转任公募基金经理。自2018年10月加入上投摩根基金。恩学海指出,“养老目标基金的管理需要以资产配置为核心,锚定大类资产的配置范围及比例,重视长期投资、长期持有、长期考核。一切以投资人的利益为先,这也是养老目标基金的重要基础。”在恩学海的领导下,上投摩根基金建立起了实力雄厚的多元资产投资团队。目前团队成员人数共24人,分为投资团队+三个研究团队,兼具海内外投资经验,是业内规模最大的FOF团队之一。具体而言,投资团队由基金经理构成,直接负责各类产品和资产的投资策略。三个研究团队分别负责定性研究、定量研究和具体标的研究。正因为养老基金是投资人拿出辛苦赚来的钱为自己的退休买一个‘保障’,基金经理更要注重风险控制并争取绝对收益,多资产策略(multi-asset strategy)能力未来将越发重要,这也早已超越了一般的股票投资。之所以多资产策略在海外占据主流,也正是受到养老金投资的需求推动。但这在中国才刚刚兴起,更多中国投资者仅仅将其视为众多投资策略中的一种。恩学海表示,美国第二支柱401k计划的重要成功之处在于投资选择简洁合理,采用以养老目标基金为代表的多资产策略,依靠专业的资产配置方案和优秀的基金选择能力,开展多元分散投资。展望未来,上投摩根将充分结合全球视野和本地洞察,在养老金的产品设计、投资研究、客户服务等方面,引入海外成熟养老策略,积极开拓产品创新,为广大投资者提供多元化、专业化、国际化的养老解决方案,共同迎接养老金发展新篇章。注:基金名称中包含“养老”字样,并不代表收益保障或其他任何形式的收益承诺。养老产品不保本,可能发生亏损。