随着A股持续走出独立行情,市场情绪拉满。

朋友间的交流,从“跌麻了”开始转向“如何优雅的在朋友圈说自己回本了”……

这一波反弹有多猛烈呢?

自4月27日,上证综指摸底2863.6点之后一路向上,截至6月27日,各大主流指数反弹幅度均在2位数,创业板反弹幅度更是超过30%。

强势反弹下,有小伙伴可能开始担忧:会不会我已经踏空了?现在再入场会不会追高?犹犹豫豫不知道该不该入场。

从市场“冰点”到热起来,2个月,情绪的钟摆又回来了。(博采众长 | 情绪的钟摆,摆到哪里了?)

霍华德·马克斯在6月份最新的访谈中再次分享了对于市场情绪和周期的理解,“过度和修正:我认为这就是周期。过度来自于哪里?心理。”

今天,小博教你一招,可以帮助你抛开心理因素,更理性地看待市场和参与市场。

怎么理性看待当前市场?

除了盯着指数,还可以借助其它指标,帮助我们看到更多东西。

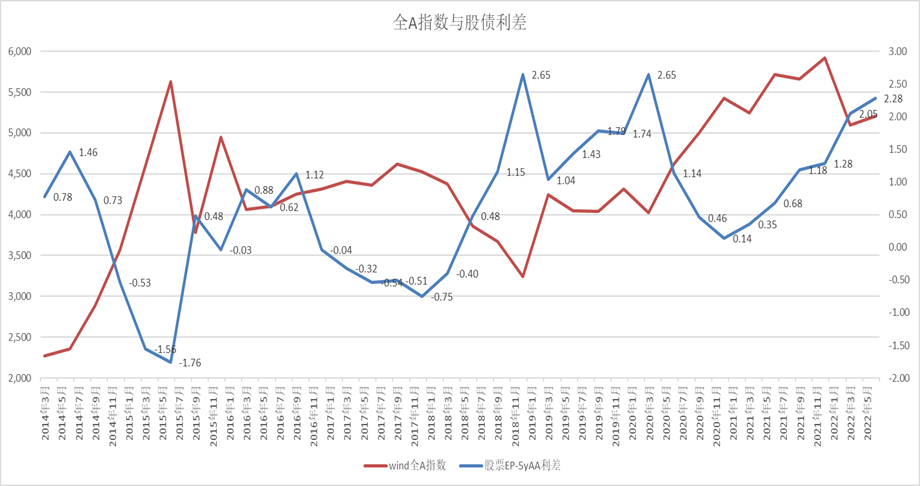

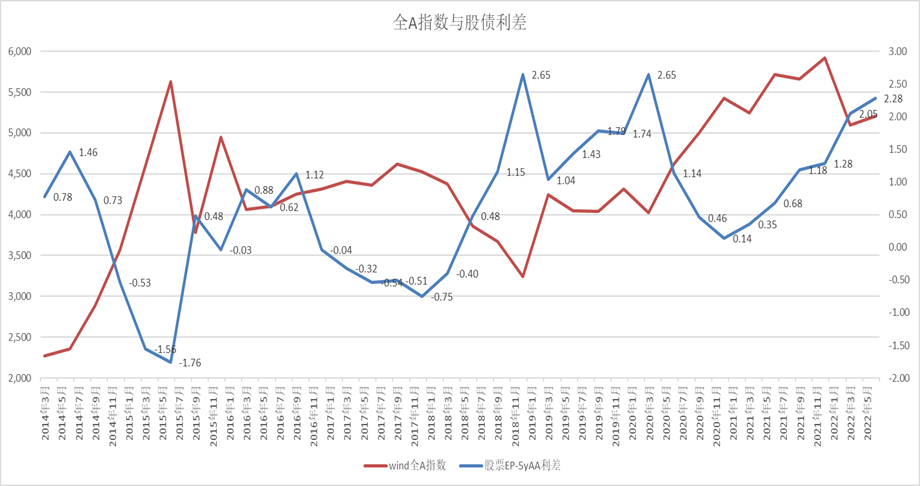

博道基金“慢富课代表”、同时也是股债多面手的袁争光有一套评估股债性价比的方法:通过股债利差来分析当前股票和债券市场的投资价值,股债利差越高,代表目前投资股票的性价比越高。

数据来源:wind,截至2022年6月23日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。

历史数据来看,股债利差高点往往对应着股票市场的低点,也是布局的好时机。

自2014年以来,股债利差前四轮市场的高点分别是:

1)2014年3月,也是当时流动性宽松的起点,股债利差是1.46%;2)2016年底17年初,所谓新周期的起点,当时的股债利差是1.12%;3)2018年底,经过信用风险暴露和强监管之后的估值底,当时利差是2.65%;4)2020年初,疫情的短暂冲击下,利差同样到了2.65%。

而这一轮从年初到现在可以看到,股债利差一路走高突破2%,即使股票市场在上涨,但是股债利差到6月23日仍有2.28%,意味着股票资产仍然具有不错的性价比。

上周小博给大家看了中证500指数的性价比情况(从风险溢价看当下中证500指数的投资性价比),作为近期反弹较为猛烈的板块,目前也仍处在高性价比投资的区间,还有更多的行业板块处在刚刚止跌、反弹起步的阶段,所以市场上机会仍旧很多~

怎么参与市场呢?别忘了大家的老朋友:定投。

它的神奇之处就在于可以让你不为择时所烦恼,市场波动常在,让你涨跌不慌,提升投资体验。

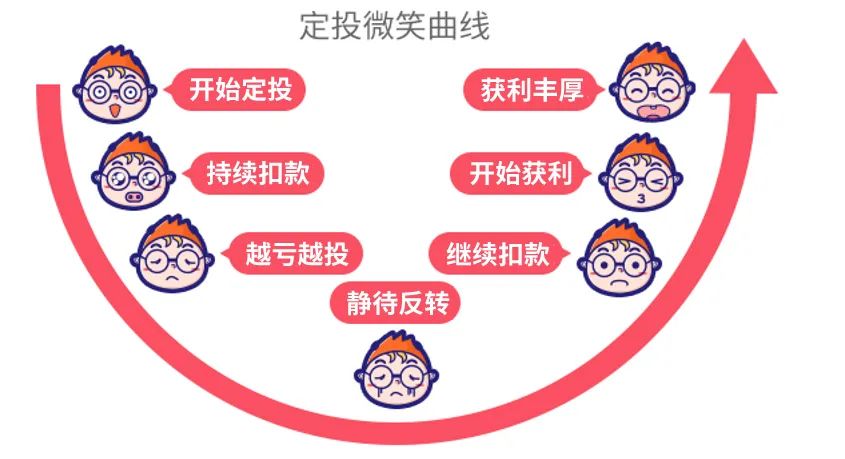

通过固定的金额买入,定投能够避免投资者主观情绪干扰,管住“追涨杀跌”的手,实现低位时多买点,高位时少买点,一旦市场回暖,就能有机会获取较好的收益。

所谓下跌攒份额,上涨赚收益, “微笑曲线”可能迟到,但不会缺席~

而且,最极端的情况,哪怕是在过去的高位开始定投,只要周期足够长,依然可以通过平摊成本最终获利,而当下,在股票市场仍具性价比的阶段,更是加大定投金额、积攒便宜筹码的好时机。

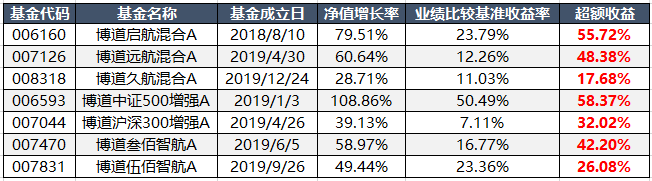

定投虽然具有天然的“逢低加码、逢高减码”的优势,但是,也并不是所有基金都适合定投。

由于分期买入的特点,中间多次买入价格的不同会影响到整体的收益率,通常情况下,波动率更大的基金,定投的优势会更加明显,例如指数增强基金和优秀的主动权益基金。

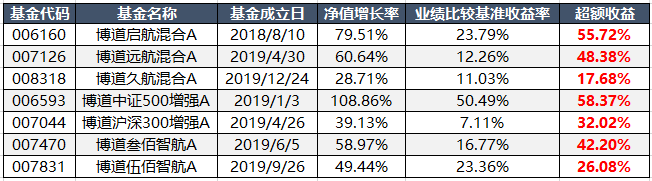

而博道的指数+产品,自成立以来相较于同期业绩基准都取得了不错的超额收益,就是非常适合定投的投资标的:

数据来源:基金2022年一季报,数据截至2022年3月31日,博道启航混合A净值收益率/业绩比较基准收益率:成立至2018年末-5.74%/-7.36%(2018年年报),2019年初至2019年末34.17%/26.16%(2019年年报)、2020年初至2020年末38.33%/20.29%(2020年年报)、2021年初至2021年末17.68%/-2.12%(2021年年报);博道远航混合A净值收益率/业绩比较基准收益率:成立至2019年末10.56%/3.85%(2019年年报)、2020年初至2020年末42.33%/21.53%(2020年年报)、2021年初至2021年末17.74%/0.45%(2021年年报);博道久航混合A净值收益率/业绩比较基准收益率:成立至2020年末38.95%/24.84%(2020年年报)、2021年初至2021年末6.18%/0.45%(2021年年报);博道中证500指数增强A净值收益率/业绩比较基准收益率:成立至2019年末29.71%/26.13%(2019年年报)、2020年初至2020年末41.37%/19.94%(2020年年报)、2021年初至2021年末32.16%/14.83%(2021年年报);博道沪深300指数增强A净值收益率/业绩比较基准收益率:成立至2019年末15.11%/3.79%(2019年年报)、2020年初至2020年末42.53%/25.86%(2020年年报)、2021年初至2021年末-1.97%/-4.85%(2021年年报);博道伍佰智航净值A净值收益率/业绩比较基准收益率:成立至2019年末3.85%/3.39%(2019年年报)、2020年初至2020年末30.15%/19.94%(2020年年报)、2021年初至2021年末26.20%/14.83%(2021年年报);博道叁佰智航A净值收益率/业绩比较基准收益率:成立至2019年末17.68%/13.15%(2019年年报)、2020年初至2020年末47.69%/25.86%(2020年年报)、2021年初至2021年末5.16%/-4.85%(2021年年报)。风险提示:基金有风险,投资须谨慎,基金的过往业绩并不预示其未来表现。我国股市运作时间较短,不能反映证券市场发展的所有阶段。

最后还是要再啰嗦一句,基金定投是一项“长期战斗”,想要在战斗中胜出就要坚持纪律投资,如此才能享受到财富积累的乐趣哦!

风险提示:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,基金管理人博道基金管理有限公司做出如下风险揭示:

依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外,具体以基金法律文件为准)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。