近期外围市场剧烈波动,虽说A股行情相对独立,但反复震荡的走势,相信也给普通投资者的心态带来了一定考验。

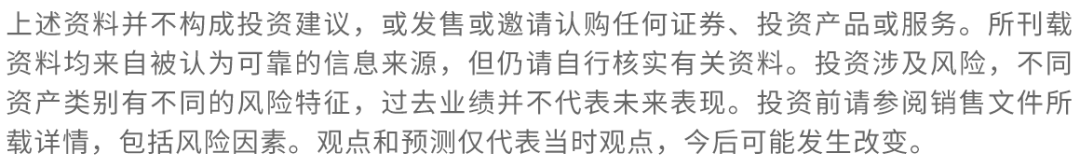

作为应对震荡市的“利器”之一,良好的资产配置不仅能够提高投资目标的达成率,还能有效提升投资体验,助力投资者穿越市场起伏。现代投资组合之父、诺贝尔奖获得者马科维茨说过,资产配置是投资唯一的“免费午餐”。资产配置具有诸多优点:1)有助应对不确定性风险。举例来说,受地缘政治、美联储加息及疫情反复等因素影响,今年初全球股市普遍受挫,而黄金、原油等资产则一路攀升。若分散投资于相关标的,就能有效减轻不确定性风险所带来的冲击影响。2)有助控制资产净值回撤力度。搭配不同类型投资标的,可以帮助我们规避单一标的大跌导致的资产净值大幅回撤。以下计算结果显示,回撤越大,回本的难度越高,获得正收益的概率也就越低。3)有助提升投资体验,缓解焦虑感。合理的资产配置,可以利用不同类型资产的走势差异来降低组合波动风险,从而在市场大幅波动时起到一定防御作用,有效降低焦虑感、提升投资体验。

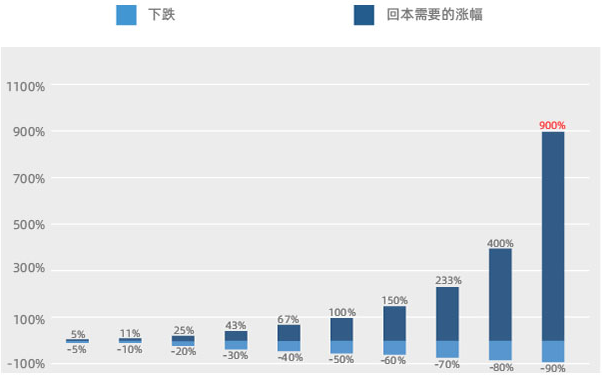

对国内投资者来说,进行全球资产配置可以进一步分散单一市场风险,提高风险调整后回报。举例来说,截至2021年末,美股占全球股票总市值的比例已超过50%,且中长期回报出众。若以往对美股配置不足或完全没有配置,就会错过潜在的投资机会。

数据来源:标普道琼斯指数公司、FactSet。数据区间2006年3月31日至2021年3月31日,相应期限的风险调整后回报以数据截止日往回推算。90(80)%沪深300指数+10(20)%标普500指数是一个假设投资组合,即将资产的90(80)%投资于沪深300指数,1020)%投资于标普500指数,每月重新调整。过往表现并不保证未来业绩。图表仅作说明用途,并反映假设的历史表现。假设的投资组合配置仅用作不同的风险回报状况,并非代表实际的资产配置,不作为收益保证或投资建议。

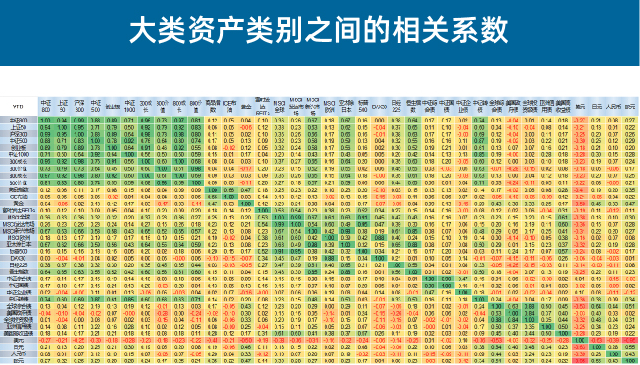

通过组合构建可以有效优化风险调整后回报,而要构建一个更优化的风险回报比的投资组合,则需要我们对多种资产的风险、回报特性,以及不同资产间的相关性具有充分理解。

这其中,资产间的相关性是决定组合优化效果的关键。以全球视角进行资产配置,可以让我们进一步实现多元化投资,并根据不同相关性的资产搭配出更加全面的组合,以期实现“失之东隅,收之桑榆”的效果。

资料来源:彭博,上投摩根;截至日期:2021年4月此外,经济周期是一个连续不断的过程,期间资产表现也各异。在以全球资产为选择范围的前提下,无论宏观环境如何变化,总有对应资产或区域会相对受益而有着不俗表现,跨区域、跨资产类别构建而成的全球多元资产组合也有着较为出色的中长期回报。数据来源:彭博,道琼斯,FactSet,摩根经济研究,MSCI,摩根资产管理。「多元化」组合设定为以下比重:20%为MSCI 界指数(成熟市场股票),20%为MSCI综合亚太(除日本)指数(亚太股票(除日本) ),5%为MSCI新兴市场(除亚洲)指数(新兴市场股票(除亚洲)),10%为摩根新兴市场债券环球指数(新兴市场债券),10%为彭博巴克莱综合债券指数(环球债券),10%为彭博巴克莱环球高收益企业债券指数(环球高收益企业债券),15%为摩根亚洲信货指数(亚洲债券),5%为彭博巴克莱美国综合信贷-投资级别企业债券指数(美国投资级别债券),以及5%为彭博巴克莱美国国库券指数-1至3个月期国库券(现金)。多元化组合假设每年重新调整配置。所有数据均为所指时期的美元计总回报。10年「年化回报」以总回报数据计算,10年「年化波幅」以价格回报数据计算,代表31/03/12至31/03/22期间的表现。过往表现并非当前及未来业绩的可靠指标。多元化投资并不保证投资回报,亦不排除亏损风险。该多元化投资组合属于假设性质,仅供说明。假设的投资组合配置仅用作不同的风险/回报状况,并非代表实际的资产配置。

市场涨跌难料,没有人能够提前预测各类资产价格会如何变化。因此对投资者来说,与其孤注一掷押宝式投资,倒不如进行全球多元化资产配置,在有效降低波动的基础上争取中长期稳健增值。