一、投资视点

国内宏观经济逐步复苏

二季度国内宏观经济经受住了局部疫情的冲击,开始逐步复苏。对于拉动经济的“三驾马车”,投资方面,制造业投资暂无向上趋势,中央逐步在基建方面发力,地产流动性风险正在缓解中,地产销售回暖进而带动投资企稳,将是相对较为确定的趋势。进出口方面,虽然面临着地缘紧张和竞争替代的负面影响,但我国的出口综合比较优势仍然遥遥领先,特别是在全球疫情和战争的纷乱背景下,稳定的交货能力+较低的综合成本优势+产品高端化延伸,在全球供应链中独树一帜,也许可以解释出口数据为何屡次超预期。消费方面,整体较为疲软,疫情的反复使得恢复面临一定困难。流动性方面,“稳货币+宽信用”的局面延续,人民币汇率经受住了美元升值的考验,或有成为国际避险货币的趋势。大宗商品中,能源和粮食维持高位,工业大宗商品进入下行通道。

综合来看,我们对经济增长的前景不再悲观,国内宏观周期已经从衰退逐步走向复苏。宽松的流动性+上市公司盈利下滑,共同指向了A股权益市场的震荡行情,和债券市场的牛尾行情。

二、一周股市

上周市场走出震荡行情,日均成交金额小幅缩量

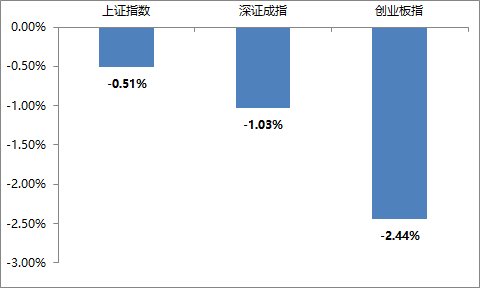

上周市场走出了风格分化与震荡行情。具体行业方面,房地产、汽车、机械设备表现较强,医药生物、食品饮料、社会服务表现较弱。上周市场日均成交金额小幅缩量。上周大盘日均成交额9,175.72亿元,较7月18日-7月22日交易日期间均值减少687.15亿元。截至上周五(7月29日)收盘,上证指数收报3,253.24点,近5个交易日累计下跌0.51%;深证成指收报12,266.92点,近5个交易日累计下跌1.03%;创业板指收报2,670.45点,近5个交易日累计下跌2.44%。

注:数据起始日期2022/7/25,截止日期 2022/7/29

截至上周末,上证A股市盈率13.09倍,深圳A股市盈率38.27倍,沪深300市盈率12.09倍(以上均为TTM市盈率)。

(数据来源:大智慧、Wind资讯)

三、海外市场

欧美股市上周全线上涨

截至上周五(7月29日)收盘,

1 道指涨0.97%报32845.13点,周涨2.97%;

1 标普500指数涨1.42%报4130.29点,周涨4.26%;

1 纳指涨1.88%报12390.69点,周涨4.70%。

截至上周五(7月29日)收盘,

1 德国DAX指数涨1.52%报13484.05点,周涨1.74%;

1 法国CAC40指数涨1.72%报6448.50点,周涨3.73%;

1 英国富时100指数涨1.06%报7423.43点,周涨2.02%。

截至上周五(7月29日)收盘,

1 韩国综合指数涨0.67%报2451.50点,周涨2.44%;

1 日经225指数微跌0.05%报27801.64点,周跌0.40%;

1 澳洲标普200指数涨0.80%报6945.15点,周涨2.26%;

(引自:Wind)

四、理财锦囊

场内基金有哪些特点?

场内基金本质是一种证券投资基金,但是其相比较于场外基金有以下特点:一是可交易。场内基金可在交易所挂牌进行交易,从而实现基金份额在不同投资者之间进行流转,而场外基金只能进行申购赎回转换等,无法进行基金份额的二级市场交易。

二是高效率。由于场内基金可以在交易时间内进行买卖,同股票交易有着相同的交易效率,甚至某些 ETF 产品可以实现 T+0 交易,大大提高了投资者的投资效率,而场外基金申赎效率要低一些。

(引自:深圳证券交易所)

风险提示:本材料不作为任何法律文件。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人所管理的其它基金的业绩并不构成对本基金业绩表现的保证。本基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险和本金亏损,由投资者自行承担。投资者投资于本公司基金前应认真阅读相关的基金合同和招募说明书等文件,了解所投资基金的风险收益特征,并根据自身风险承受能力选择适合自己的基金产品。敬请投资者注意投资风险。

2022-08-01 18: 56

2022-08-01 18: 56

2022-08-01 18: 54

2022-08-01 18: 53

2022-08-01 18: 53

2022-08-01 18: 52