诺安基金 2022-08-07 23:49

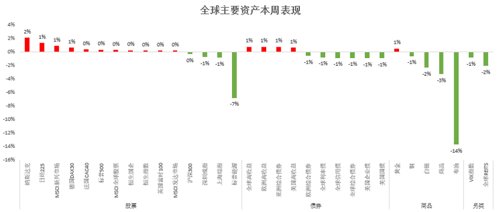

本周全球各大类资产表现分化,全球股市仍录得正收益(MSCI全球股票指数上涨0.28%),但债券(彭博全球综合债券指数下跌0.87%)和商品(彭博商品指数下跌3.0%)则出现不同程度的下跌。股票方面,新兴市场跑赢发达市场,新兴市场中匈牙利、土耳其、泰国、印尼、巴西等国家股市涨幅靠前,中国、俄罗斯则收跌;发达市场领涨的是新加坡、日本、美国、德国等国家。行业层面,涨幅前三为信息科技、非日常消费品和电信服务行业,而上周领涨的能源行业本周大幅回落,另外医疗保健、原材料、日常消费品均收跌;风格层面,成长风格继续占优。商品方面,本周油价大幅下跌14%,铜等工业金属价格下跌1%左右,农业板块同样收跌,而黄金价格上涨1%。债券方面,全球高收益债表现好于全球利率债;美国10年期国债收益率止跌回升,本周五收于2.83%,较上周2.67%上行16bp,2年期和1年期各上行35bp和31bp至3.24%和3.29%,长短端利率继续倒挂。汇率方面,美元指数回升至106.5714。

经济数据方面,市场关注度较高的美国7月非农就业增加52.8万人,远高于预期的25万人,为近五个月最大增幅;失业率进一步下行至3.5%,前值和预期为3.6%;平均时薪环比上涨0.5%。就业需求主要来自包括住宿、食品服务、医疗保健以及商业服务。美国的就业市场数据公布后美债利率上行、股票指数下跌,美元回涨;数据表明美国劳动力需求保持坚挺,一定程度缓解了市场对经济衰退的担忧,但也增加了美联储在9月份继续大幅度加息的可能。此外,7月制造业PMI为52.2,略低于预期的52.3,服务业PMI为47.3,好于预期的47,另外包括ISM制造业、耐用品订单环比等指标的7月数据好于预期。欧洲方面,欧元区7月服务业PMI终值为51.2,高于预期和前值的50.6;制造业PMI终值为49.8,略高于预期和前值的49.6,自2020年6月首次跌落至衰退区间。此外,欧元区6月社零总额同比下跌3.7%,跌幅大于市场预期;英国7月制造业、服务业PMI分别为52.1和52.6,均略低于预期;日本7月制造业和服务业PMI分别为52.1和50.3,较前值回落。央行货币政策方面,本周英国央行加息50bp使基准利率上行至1.75%,符合市场预期,并公布了出售英国国债计划,目前预计在9月会议后开始执行出售,每季度约100亿英镑规模。根据彭博数据,每1000亿英镑的资产购买(出售)相当于100个基点的宽松(紧缩)。此外,英国央行大幅下调对经济的预测,预计经济衰退将从2022年四季度开始,一直持续到2024年中期,主要担心能源价格保持在高位,并将四季度CPI预测从5月份时预测的10.2%上调至13.1%。美联储方面,美国7月就业数据公布后市场对加息拐点出现时点的预期改变,从上周预测于明年2月会议出现,延后至明年的5月会议,重新回到6月份时的预测情形。上市公司业绩方面,当前标普500指数已有432家公司公布了二季度业绩,收入同比增长14.8%,盈利增长8.8%,均超市场预期,其中能源、公用事业和医疗保健行业盈利超预期幅度领先。我们认为海外市场短期面临美联储加息空窗期但鹰派加息预期增加、业绩报行情进入尾声、政治风险提升的组合,并预计未来经济及企业业绩数据仍处于走弱趋势,当下可均衡配置海外各类资产。本周国际油价大幅调整,布油价格下跌13.72%至94.92美元/桶,WTI原油价格下跌9.74%至89.01美元/桶。截至7月29日,美国原油产量维持在1210万桶/天;商业原油库存增加446.7万桶至4.27亿桶,战略库存减少469万桶至4.70亿桶,使得美国原油总库存为净减少22.3万桶。OPEC+6月原油产量约3804万桶/天,产量基本与俄乌战争前的产量持平;剩余产能约为446万桶/天,其中超300万桶/天分布于沙特、阿联酋、伊拉克和科威特,俄罗斯约为50万桶/天,而8月3日OPEC会议决定9月原油产量仅增加10万桶/天。近期油价波动较大,主要由于对需求预期变化,但我们认为当前原油基本面未发生明显改变,供给端则仍存在较高不确定性,需求端美国及全球经济增速短期仍保持韧性,美国原油总库存(战略储备+商业原油)今年以来仍在持续下降;原油期货期限结构仍维持backwardation结构。在基本面未明显变化下,预计全年原油均价仍将维持较高水平。本周国际现货黄金价格维持上行走势,从1765.94美元/盎司最高上行至1791.28美元/盎司,周度收于1775.50美元/盎司。美国方面随着美联储加息的进一步推进,伴随的是美国经济以及金融市场脆弱性的提升,近期美国经济数据已经开始走弱。同时,海外主要头部投行、金融机构也纷纷下调了美国经济增速预期,可以预计今年下半年开始美国经济或将逐步进入“类滞胀”状态,且金融市场的波动增加。7月美联储加息幅度符合市场预期,鲍威尔鸽派发言短期缓解了对美联储激进加息的担忧。欧央行7月21日的鹰派加息一定程度缓解欧元的弱势,欧美货币政策从分歧走向同步。年内不排除日本央行开启加息周期的可能性。从货币政策及利率水平看,美元指数进一步走强逻辑弱化,更多需要关注欧美日经济增速预期变化。我们的判断是美联储本轮加息对美国经济、企业盈利及金融市场的影响开始一一反映,美国加息周期或提前结束;欧央行启动加息,货币政策与美联储趋向一致,但需要观察欧洲是否发生债务风险;近期地缘政治风险持续发酵;黄金价格有望继续回升,可积极关注。本周富时发达市场REITs指数下跌2.04%,跑输发达市场股票。行业层面,仅特种类REITs取得正收益,其中医疗保健、办公、住宅类REITs跌幅靠前。富时发达市场REITs指数已有137家公司公布二季度业绩,已披露业绩公司数量占比为79%,从披露情况看,收入及盈利均超市场预期,其中酒店及娱乐类REITs和多样化类REITs的盈利明显好于市场预期,而特种类REITs则拖累。往后看,海外REITs市场仍面临通胀及加息等宏观因素影响,优选受加息影响相对较小、物价成本传导能力较强的板块。此外,关注估值调整充分、仍具较高成长性的行业。

风险提示:以上市场数据来源彭博。本材料为诺安基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表对本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的”买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。