易方达养老微课堂

第九讲开课啦!

“想过,但未具体规划”——这是6成“90后”对“是否考虑养老”这个问题的回答。养老投资无从入手,既有不知道投什么的问题,也有不知道怎么投的疑惑。

经过《三步教你选对养老目标基金》,我们解决了投什么的问题。今天,小易就来聊聊怎么投。

妙招一

养老FOF+基金定投=天生一对

基金定投是定期定额投资基金的简称,是指在固定的时间(如每月发薪日)以固定的金额(如1000元)投资到固定的基金中,化零为整,积少成多。

在第一期中讲到,很多人认为养老需要准备150万或10倍年薪,这听起来是个充满挑战的目标。但是当我们每月定投1000,以沪深300指数为例,坚持十年,12万可以变成18万,把不可能变成可能。

注:数据来源Wind,假设每月1日固定金额1000元定投沪深300指数,定投结束日为2021/12/1,收益率截至2021/12/31。定投收益率=收益/本金=(市值-本金)/本金,基金定投不考虑申赎费等费用。仅作为过往业绩回测,不作为任何投资建议。基金有风险,投资需谨慎。

养老投资关系着退休后的生活品质,求稳很重要。如果你总担心何时是开启投资的好时机,那么定投也许可以帮助你,定投被誉为“懒人”投资法,不用过多关心择时等问题。即使从相对极端情况出发,定投在短期相对高点,也能摊薄成本。

例如从沪深300指数成立以来的最高点位5877(2007/10/16)到今年6月底,沪深300指跌去超20%,但假设你在这期间,坚持每月16日定投该指数,会发现到今天不仅不会亏损,反而会有40%左右的正收益。(注:数据来源:wind,时间区间:2007/10/16-2022/6/30)

相较于一时兴起的理财尝试,定投从长期投资入手,匹配自身现金流状况,实现“聚沙成塔”。从先消费、提前消费、盲目消费,转变为强制储蓄、量入为出。小小改变,一招告别“月光”,掌握财务主动!

妙招二

尽早开始+复利加成=神闲气静

复利与时间相辅相成,在投资界的地位矗立不倒。小易为您算一笔账来直观感受复利的魅力:

假设小易、方方、达仔分别在20、30、40岁时存入10万元,按照社保基金平均年化收益率8%收益测算,到60岁时收获本息分别为:217万元、101万元、47万元,几乎每10年会翻一倍多。

投资开始得越早,复利效应越明显,通过利滚利的效果,投资越早,收获越丰。

妙招三

长期投资+稳住别浪=如虎添翼

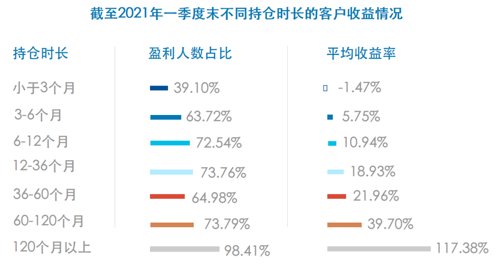

无论是基金公司的专业测算,还是投资者的真实行为结果,都向我们揭露了一个事实:持有基金时间越长,越有可能获得正收益。

2021年公布的《公募权益类基金投资者盈利洞察报告》显示,持有10年以上的基金客户有98%都实现了盈利,并且平均收益率相当可观。

数据来源:《公募权益类基金投资者盈利洞察报告》,2021年10月。

与此同时,“频繁买卖”、“跟风追涨”、“过早止盈止损”等典型行为使投资者的收益受损。过去五年,基民的不当投资行为将最终的投资收益平均拉低了11.62%。

而同期,基金经理为这些基金创造的平均年度净值增长率为19.57%。所以,有时候,以不变应万变才是好策略,管住自己想要换手的冲动,时间会给出最好的答复。

养老投资方法千千万,拿捏好妙招你也可以成为养老投资达人,未来“悠然见南山”的美好养老生活在向你招手!上下滑动阅读风险提示

2022-08-08 20: 12

2022-08-08 20: 11

2022-08-08 19: 38

2022-08-08 19: 31

2022-08-08 19: 09

2022-08-08 19: 09