今天,#投资者晒炒股收益一年亏掉1040万#消息上了热搜。

亏钱的股民不少。但一年亏1000多万、收益率-96.47%,还真是罕见。

截图来自微博,不作任何投资建议或参考

数了好几次、确定是亏损上千万时,瓜民们震惊了,想不到这个段子居然是真的:

“请问你是如何通过炒股成为百万富翁的?”

“谢谢,我以前是亿万富翁!”

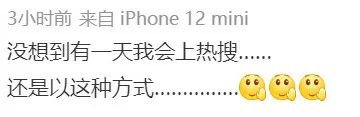

晒图大哥知道自己上热搜后,有点意外和小尴尬。

前几日,大哥还吐槽过:

以及转过这个话题:

是老韭菜没错了。

不过亏钱的是大哥,快乐的是网友。

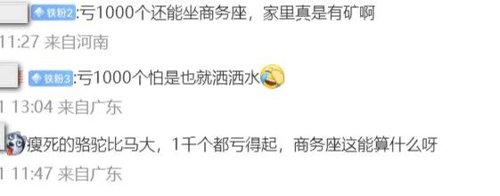

尽管大家都是“面馆”常客,但看着有人亏了1000万,网友们还是有点小激动。

这不,一大波段子,又来了:

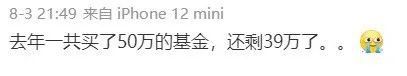

有人扒出大哥微博,在他的日常微博下,调侃一番:

大哥说,坐高铁找朋友吃鱼。

有瓜民提建议,老板不要因为亏钱了,就穿睡裤出行。

还有瓜民羡慕,亏了1000万,还能坐商务座:

大哥发了小朋友喂鱼图:

细心的网友发现,小朋友的手表是画出来的。

纷纷心痛:

更多瓜民,是看热闹不嫌事大:

甚至有位亏损400多万的网友表示,“要继续努力”。

不知道是要继续努力,“追上”大哥的亏损,还是继续努力摆脱困境?

段子归段子。

大哥亏损原因可能有二:

从收益率上看,大哥从2021年9月1日至2022年8月8日亏了近97%。

同期A股亏损最大的,是一只今年7月6日上市的新股,亏了87%;其余亏损都在70%以下。

A股亏损最大的十只股票

2021年9月1日至2022年8月8日

数据来源:Wind

大哥能亏到这个程度,很可能是加了杠杆。

如果你够聪明,你不用融资;如果你不够聪明,你就不该融资。

我们目睹过一些智商很高的人,因为做杠杆最终把事情搞砸。

——巴菲特

普通人在投资中加杠杆,或许不是明智的选择。

因为1个25%的调整,对于1:3杠杆融资来说,就是本金100%的损失。

这个生意长期并不划算。

市场一个正常波动,就很容易导致杠杆融资的投资人一无所有。所以很多投资者大师并不建议普通人直接上杠杆。

除非在获胜概率特别大、或者杠杆使用成本极低、期限较长的情况下,才适合动用杠杆投机。

大哥亏损可能还有一个原因,频繁换股。

从理论上讲,如果1只股票亏30%,连亏10次,就能亏97.2%,(0.7)^10=2.8%。

从实际数据测算,如果大哥频繁换手“区间跌幅”很大的股票,真有可能亏那么多。

A股“区间最大跌幅”最多的十只股票

2021年9月1日至2022年8月8日

数据来源:Wind

以1万元本金为例。

比如不幸买中上图中,“区间最大跌幅”最多的股票,而且是最高点入、最低点出,就将亏损87%出场,剩余1300元。

再用1300元买了上图中,最大跌幅84%的股票,假设也是在该股票最高点入、最低点出,剩余208元。

相对1万元的本金而言,亏损了9792元,收益率为-97.92%。

当然,以上只是我们假设的场景。但从数字上看,只用换手两次,就可能亏损超97%。

如果换手次数再多些,继续不幸买入亏损较多的股票,实际亏损可能越多。

到底大哥是哪种方式亏了96%,我们不得而知。

瓜吃完了,对于普通投资者来说,如何避免在股市大幅亏损才是更该关注的问题。

我们曾经总结过避免成为韭菜的“10个经验”,供大家查阅。

1

留足“余粮”,只用闲钱炒股

由于未来的各种不确定性,我们不能确定我们的卖出时点。

只用闲钱炒股,可以保证在急需要用钱时手有“余粮”,不用被动卖出股票。闲钱可以让我们更加从容、坦然面对各种意外。

2

不求暴富,收益预期要合理

不要把股市当提款机,适当调低收益预期。

对于投资来说,时间函数远远比速度函数更重要。

巴菲特在2006年《致股东信》中,举了一个例子:

从1900年1 月1 日到1999年12 月31日,道琼斯指数从65.73 点涨到了11497.12 点,足足增长了176倍,是不是非常可观?

那它的年化收益是多少?

答案并不让人钦佩,才仅仅只是5.3%。

摒弃急功近利的想法,不要总幻想着挣一票大的,或许就不会有那么多“痛苦”。

3

“本金损失”是最大的风险

股市中最重要的风险,是本金永久损失的风险。对企业评估错误、买入价格过高、滥用杠杆……这些才是真正的风险。

要记住,“不亏钱”才是投资第一要务,挽回亏损比赚钱更难。

假如你亏损10%,就要赚11.11%才能回来;假如你亏损50%,就得翻番才能保本。而且亏损严重影响心态,会造成不良的连锁反应。

可是投资中波动是难免的,如何减少亏损呢?

注重安全边际,不要跟风买。

构建投资组合,适度分散投资。

不断提升研究深度,对投资标的“心中有数”。

4

慎做短线频繁交易

短线有三个弊端:

首先,手续费白白交,增加了交易成本。

其次,频繁短线交易迷失浮躁人的内心,只见树木不见森林。

第三,短线频繁交易没有足够的时间熨平偶然性,使得必然性体现不出来,确定性也就没有了。

5

做好长期持股的准备

兵无常势,水无常形。如果价投的目标在几天之内就实现或者超预期实现,该跑一定就跑。只是这种情况极其少见罢了。

大部分情况下,价值回归或者泡沫化,都是一个长期的过程,可能长达一年到数年。

6

顺势而为

在牛市中赚大钱的,都是在熊市就满仓的人。

大多数人的习惯却是在牛市逐步确立的过程中,逐步加仓至满仓,成为倒金字塔式投入。最终大量资金加在高岗上。

这不是顺势而为,是逆势而为。

7

坚持学习

股市瞬息万变,没有“一招鲜吃遍天”的绝活。

缺乏投资基础知识,一时半会赚钱可能只是运气好,很容易“怎么赚的、怎么亏回去”。

坚持学习,掌握股票投资基本技能,了解影响股市的重要因子,才能高效而成熟地投资,有望获取持续的收益。

牛市中,“多动”不一定是好事。静下来学学常识,也许能在漫长的投资生涯中,助力更多。

8

吸取教训,坚持“进化”

股市里赚钱不易,而亏钱的方式,却有千万种。只有吸取教训,不断进化,才有可能避免倒在同一条河里。

这些教训,包括追涨杀跌、盲目上杠杆、听消息、跟风、频繁交易等等。我们不仅要从自己的错误中汲取教训,更应该从他人的错误中,反省自我。

而进化,则包括知识的进化,思维方式的进化,甚至人格的进化。

9

在能力圈内选股

牛市里,很多股票涨幅惊人,让人蠢蠢欲动。

它们或有真材实料,或只是故事动听。

这时要把持住,尽量在自己熟悉的领域选股。哪些是熟悉的领域呢?

用彼得·林奇的方式,寻找十倍股的最佳地方,就是在自己身边,特别是曾工作过的每一个地方。

另外,投资要懂得取,更要懂得舍。如果市场上的热点并不在你的能力圈范围时,最好能沉住气。

如果不想这么折腾,不愿意费尽心思选股,市场上还有指数基金。

10

保持良好心态

股市成功要有“大心脏”。良好的心态,是投资成功的必要条件。

我们大部分的投资决策,都会受到心态影响。追涨杀跌、攀比、盲目自信、从众等行为,本质都是心态出了问题。

此外,必须树立正确的价值观、金钱观,特别是新手要“三观正”。

只有合理预期收益、杜绝暴富和赌徒心态,才有可能“佛系”炒股,不遭牛市诱惑、追高“杀”入。

形成好心态,非一日之功,需要长期坚持、自律,多向优秀的投资大师学习,向书本取经。

最后吃瓜归吃瓜,对大多数瓜民来讲,好好工作或许才是幸福生活的可靠保障。

在股市里,天道并不一定酬勤。

但在职场上,努力大概率会带来正向回报。在漫长的职业生涯里,正业收入提高50%、100%并不难。

因此对大多数普通人来讲,工作才是财富积累和稳定增长的“良方”。

炒股,不是人生的全部。

亏了上千万的那位大哥,今天不也坐着高铁,去找朋友吃鱼了吗?

永远做你喜欢的事来营生。

走这样的路,你的执着才能够确保长期成功的幸福感,而非短暂投机后的空虚。

——世界短线之王 迈克尔·斯坦哈特

2022-08-11 19: 45

2022-08-11 19: 45

2022-08-11 19: 44

2022-08-11 19: 44

2022-08-11 19: 44

2022-08-11 19: 42