美国对华高端芯片的打压再度升级!

据集微网报道,美东时间8月31日,美国芯片厂商AMD、英伟达相继收到总部通知,对中国区客户将暂停四款高端GPU芯片的供应。(个股不构成推荐)

受此消息催化,今日多只GPU、AI芯片概念股开盘即大涨,再次被推到资本市场的聚光灯下。

那么遭遇黑手的GPU芯片到底有多么重要?美国对华高端芯片的限制“小动作”不断,会影响芯片板块投资逻辑吗?科技自主可控主线还有哪些机会可以挖掘?接着看,挖掘基带你好好捋一捋~

#01

GPU芯片常被称作显卡的“心脏”,一般是应用在服务器中,用于加速计算,最初设计目的是提升计算机对图形、图像、视频等数据的处理性能。

随着GPU在并行计算方面性能优势逐步显现,GPU逐渐分化为两条分支:

一条是传统意义的GPU,强调图形图像处理能力;

另一条是GPGPU,作为运算协助处理器,针对不同应用领域的需求,增加了一些运算指令,能够满足天气预报、工业设计、金融工程、自动驾驶等不同计算场景的需求。(来源:国泰君安证券)

目前GPGPU芯片是AI服务器最主流的算力选择,而此次断供的英伟达的H100及A100、AMD的MI100及MI200四款高端芯片均为主流的GPGPU产品型号。(来源:国泰君安证券)

我们再去细琢磨美国这次的“小动作”,会有两个发现:

第一,从断供型号来看,无论是 AMD的MI 100、MI 200还是英伟达的A100,H100,都是GPU领域的超强算力芯片。这四款芯片的应用领域主要是在:1)HPC高性能计算,主要是科学研发领域;2)人工智能场景,特别是对算力要求的比较高Training(训练)环节。也就是说,美国是对最先进制程、最强算力芯片、最新高端芯片对中国进行限制,而中低端GPU会照常供货给国内。

第二,从受限企业来看,英伟达和AMD是目前全球GPU的领军企业,二者合计获取了全球GPU绝大部分市场份额。在中国市场上,根据IDC数据,2021年英伟达占据我国加速卡80%以上市场份额,处于市场领先地位。

全球GPU竞争格局

(来源:华泰证券)

根据芯谋研究分析师商君曼的说法,在英伟达的产品线里面,本次被限制的芯片处于一个很高端的位置,主要用于超级计算加速等,目前来说国内用的地方确实不是很多,该措施主要在与遏制产业发展前景。限制高端GPU实际上是对我国整体算力进行了限制,是一种锁算力的行为。(来源:芯谋研究分析师商君曼)

不得不承认的是,经过多年的技术发展与积累,国外半导体厂商在高端GPU领域建立了许多专利壁垒,国内厂商想要短期迅速追超的难度较大。尽管国产GPU发展已经初露曙光,但是受限于工艺制程、EDA等技术封锁,国内厂商目前在高端GPU自主研发领域的成果与国际一流水平仍然存在较大的差距。

美国近日频繁加码芯片半导体领域技术封锁,短期或会引发供应链安全的担忧,但是从长期看,无疑是会推动中国芯片行业的蓬勃生长,促使中国实现芯片自主研发进行技术赶超,有利于进一步加速中国半导体产业国产化进程。

#02

其实,国产替代是整个芯片半导体产业投资的长期逻辑。中国是世界上最大的芯片市场,规模广阔,但是由于产业起步较晚,所以国产化率非常低,供需之间存在巨大的差距,因而蕴藏着巨大的机会。

根据IC Insights统计,2021年中国半导体市场规模为1865亿美元,自给率约为16.7%,距离国务院在《新时期促进集成电路产业和软件产业高质量发展的若干政策》中设定的2025年自给率70%的目标,相差甚远。

目前,芯片行业国产替代已经进入加速期,2019年的贸易战是国产替代的第一波助力,2021年的史诗级大缺货再次加速了国产替代,并且使国产替代的质量进一步提升,很多厂商导入了工业、汽车等更高门槛的应用。

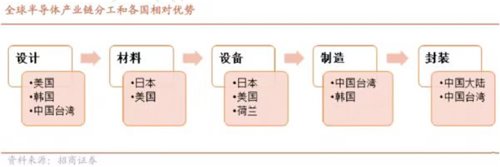

而且,中国芯片半导体行业的“国产替代”正逐步由低端走向高端。半导体产业有几个核心环节:IC设计、材料、设备、晶圆制造和封测,从“国产替代”的进程来看,目前技术壁垒中等的成熟制程晶圆代工、先进封装等国产化程度较高,但是在AI/大算力芯片、半导体设备和半导体材料等领域依旧存在卡脖子的难题需要攻克,国产化需求存在进一步提升的空间,展望后市,越是卡脖子的环节往往会孕育较大的发展机遇。

不过我们也需要知道,半导体行业确实是强周期的,从全球库存周期来看,往往受下游的需求爆发驱动,近十年有三轮景气周期,离我们最近的这一轮是2020年前后5G智能手机爆发所推动的周期,随着5G“换机潮”的退去,从全球库存周期而言,半导体产业正处于下行区间。

但是,我国半导体的投资更多是取决于我们自身的产业周期。短期看供需,也就是所谓的库存周期;中期看创新,关注点在于能否通过技术的进步和创新带来的需求结构的提升;而长期,国产替代和自主可控是大势所趋,目前开始进入放量期。这也是行业短期即便可能出现颠簸,但长期仍然值得关注的逻辑。

从投资的角度来看,可以关注国证芯片指数 (980017)相关的ETF或者ETF联接基金。

#03

作为近期的热门主题,“自主可控”的热度与日俱增。自主可控的含义,简单来说,就是产业链相关的核心技术、关键零部件以及各类软件等等都能实现国产化,我国可以自行开发制造,不会因为某一环节被“卡脖子”而受制于人。

在科技领域的自主可控,除了芯片半导体这一主角外,整个IT国产化体系也受到市场的强烈关注。其中一个重要的概念就是“信创”,即“信息技术应用创新产业”,今日表现强势的“操作系统”概念便是走的这一逻辑。

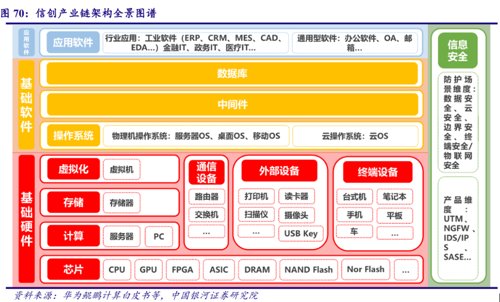

很多投资者说听过信创,但不知道具体是什么。信创行业的构成包括硬件基础设施(PC整机、服务器、CPU、GPU等)、基础软件(操作系统、数据库、中间件等)、应用软件(ERP、OA、办公软件、安全软件等)、云服务和系统集成。其中,整机、操作系统、数据库、中间件是较为关键的产业链环节。

从供给端国产替代的角度来看,目前国产厂商在数据库、办公软件等领域已具备一定的成熟度,但是在CPU、操作系统等关键领域仍有较大的成长空间。

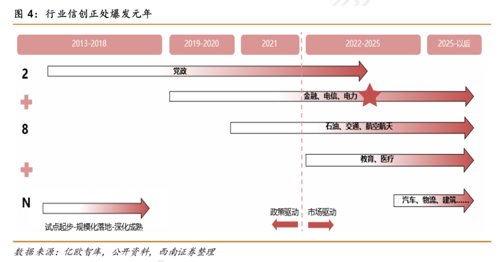

从需求端角度来看,信创行业的应用方向是“2+8”体系。“2”代表党、政;“8”是指关乎国计民生的八大行业:金融、电力、电信、石油、交通、教育、医疗、航空航天。

党政信创自主可控进程启动最早,目前已经基本落地,预计接下来将进入常态化阶段, 相较于党政而言,电信、金融等关键行业信创起步较晚、渗透率较低,但业务系统需求更加复杂,服务器需求量更大,因而空间更加广阔,正处于爆发的元年。(来源:西南证券)

中信证券测算,预计8大行业PC和服务器市场总空间分别超过1000和2500亿元,保守估算年化规模超200和400亿,并有望逐步提速,将促进相关领域产品的迭代和渗透。(来源:中信证券)

目前来说,信创板块属于被消息面带动的方向之一。此前在没有事件催化的时候,市场更关注下游客户预算和厂商订单,而由于疫情、信创招投标节奏的波动与人员增长的错配,使得部分信创公司业绩表现不及预期,前期的走势整体较为疲软。

但从投资逻辑来看,一方面,党政信创及行业信创一般集中在下半年进行招投标,相关厂商后续的订单释放节奏有望加速,预计今年三季度将成为主要信创公司收入的拐点;另一方面,本次外部事件刺激下,市场有望重新对自主可控的长期确定性进行加码定价。

如果投资者认可自主可控主线的逻辑,也可适度关注信创板块的相关机会。

小挖觉得,在外部环境复杂、风险挑战增多的情况下,建设我国核心产业链自主可控能力的已成共识,国产替代的机遇值得长期关注。

风险提示

2022-09-01 19: 16

2022-09-01 19: 13

2022-09-01 19: 12

2022-09-01 19: 11

2022-09-01 19: 10

2022-09-01 19: 07