今日A股三大指数高开低走表现弱势,早盘创业板指领跌,失守2300点关口。午后两市跌幅扩大,时隔5个月,上证指数再度下破3000点……

没想到节后开门第一天,挖掘基就又含泪收下一碗大面,股生3000点保卫战经验+1。

(来源:Wind,2022-10-10)

1►

今日市场为何大跌?

其一是对于外围环境的担忧。

国庆长假期间,欧美市场先扬后抑,回吐前期大部分涨幅。由于美国公布的非农就业数据超预期,叠加“欧佩克+”超预期减产推升国际油价上行,市场预期美联储仍将采取鹰派态度继续大幅加息,美股遭遇重挫。此外,由于克里米亚大桥爆炸事件,专家表示俄乌冲突将螺旋式升级。而能源危机冲击下,欧洲经济加速下行。负面因素叠加,明显压制市场情绪。

其二是内部因素的影响。

本次国庆假期在疫情多点散发等外部约束下,高频消费数据并不强劲,消费复苏的进程受到一定扰动。周边游主导情况下,国庆期间铁路运输人次大幅下降,出行人数和旅游收入均仅有疫情前四成左右,国庆档票房为近5年最弱。此外,楼市在政策利好、金九银十和黄金周的多重加持下,仍然表现平淡,10月1日至7日,30大中城市商品房日均销售面积9.2万平方米,较21年同期下降42.4%,较20年同期下降50.2%,政策放松效果尚待体现。

(来源:国盛证券、招商证券)

其三是突发事件对于情绪的冲击。

今日芯片半导体板块开盘走弱,集体重挫。据财新报道,当地时间10月7日,美国商务部下属的工业和安全局(BIS)发布多项对华出口管制措施,其中包括在美国国外生产的产品,旨在限制中国获得先进计算芯片、开发和维护超级计算机以及制造先进半导体的能力。

与此同时,环球时报报道,美方将31家中国公司、研究机构和其他团体列入所谓“未经核实清单”(UVL),限制它们获得某些受监管的美国半导体技术的能力。

此次BIS公布的规则是对我国芯片行业的系统性打压,有市场观点认为,美国企图将我国半导体发展锁死在14nm节点。目前来看,相关限令对于半导体行业、甚至于某些成熟制程的发展都会带来相对不利的影响。(来源:国联证券、西部证券)

美国的出口管制反映出中美在高新技术的竞争号角已经吹响,短期来看我国“硬科技”或将迎来阵痛期,长期则为国产化自主研发奠定坚实基础。

事实上,半导体设备是目前限制国内晶圆扩产的核心环节,目前国内设备厂商在刻蚀、薄膜沉积、离子注入、清洗、涂胶显影等多个环节已经具备了国产替代能力,可以满足国内芯片厂扩产需要的大部分设备。安信证券认为,考虑到海外设备厂商由于零部件短缺交期不断拉长,叠加此次美国将进一步提升了半导体设备的管制条件限制门槛,上游设备的国产替代有望加速推进。(来源:安信证券)

2►

如何看待10月的市场行情?

从近期发布的策略观点来看,大部分卖方机构认为当下的调整已经接近尾声。

首先,经过近3个月以来的调整,A股估值已经具备一定的安全边际。统计A股主流宽基指数的市盈率-TTM及其在历史中对应的百分位数可知,A股主要宽基指数在近3年、5年和10年已经全部处于30%以下的“低估”区域,的确已经是相对“便宜”的水平。

虽然低估并不意味着买完就能蹭蹭上涨,任何一轮底部反弹都不会一蹴而就。但由于市场调整已经相对充分,向下的空间就相对有限了。

客观来说,如果股价出现低估,那一定是因为存在负面因素。但是,一旦这些负面影响得以消除,估值将会迅速回升,那么股价必然不会再是当前的价格。

对于价值投资者而言,他们一直在寻找股价被错误定价带来的投资机会,赚取价格回归内在价值的收益。但事实上,资本市场的定价是较为有效的,能够把握住的市场犯错的机会并不多,大概率都出现在极度悲观的时刻。能不能把握,还是看个人的心态和风险承受能力了。

其次,10月进入三季报密集披露期,随着三季度PPI的下行,企业成本端的压力有望得到缓解,虽然三季报相距二季报边际改善的幅度仍待观察,但资金有望回归业绩具备持续性的方向,形成新的主线,交易盈利复苏逻辑。

最后,疫情反复对消费复苏弹性的制约、地产信用风险消化情况、海外主要经济体持续加息等问题,可能是影响当前市场信心恢复的症结所在。

目前来看,虽然海外主要经济体持续加息,但今年货币政策仍聚焦于国内基本面,流动性整体维持相对宽松态势。此外,节前地产政策频出,国内稳地产政策进一步加码、保交楼取得进展有望支撑国内经济边际改善。

时间点上,10月至年底是重要会议时期,二十大也将明确未来战略方向,在当前疫情多点频发、经济复苏动能较弱时期,稳增长政策加码预期有望强化。

结合 2012 年经验,随着关键会议后宏观政策的明朗化,市场有望迎来拐点。

(来源:银河证券、中银证券)

3►

又见3000点,该贪婪还是该恐惧?

上证指数的3000点其实和其他点位一样,并没有太多实质的意义,但却是不少投资人相当重视的心理关口。

虽然大家经常抱怨A股总是在3000多点徘徊,当然这跟指数本身编制的方法以及不断消化估值的过程有关,但这更说明3000点左右的A股长期不会把你套牢。

或许指数还有低点,但既然是围绕3000点徘徊,那么跌多了必然就会涨,中长线收益已经开始大于风险。加上目前很多行业估值已接近历史低位,低位买就有更大概率取得获利的机会。

(来源:中信建投证券)

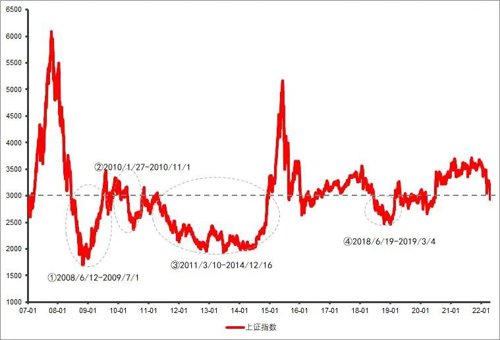

事实上,即使市场处于3000点以下的震荡磨底期,也不用过于恐慌。统计过去15年来,上证综指历次耗时较长的3000点以下的区间共有四段:

(数据来源:Wind,区间:2007年至2021年,指数历史业绩不预示未来表现)

假设我们从大盘跌破3000点起,每月定投上证综指1000元,到重回3000点时终止。3000点到3000点,仿佛买了个寂寞。

但令人惊奇的是,在这几个时间段的定投均获得正收益,而且,区间相对振幅越大的、持续越长的,定投总收益率越高。

每当市场暴跌时,我们总会看到有人说“珍惜危机带来的机遇”,因为我们知道,无论行情如何颠簸曲折,但终将回归长期基本面,价格终将围绕在价值左右。

正如本杰明·格雷厄姆曾说,“由股市造成的错误迟早都会由股市自身来纠正,市场不可能对明显的错误长久视而不见。”

能买在最低点当然是收益率最大的,但也是不现实的,所以巴菲特这样的投资大师经常左侧主动买套,在自己的风险承受能力内,先保持在场等待时机。

当市场越是向下,意味着越高的安全边际,如果你有长期投资的计划,那么在目前浮亏的情况下,不妨考虑分批定投、分摊成本,通过低位买入廉价份额降低亏损幅度,积累便宜筹码,然后静静等待市场反转的时机。

风险提示

2022-10-10 17: 35

2022-10-10 17: 34

2022-10-10 17: 33

2022-10-10 17: 33

2022-10-10 17: 32

2022-10-10 17: 28