文章来源:银华市场

投资中的贪婪表现为两个方面:一是在高估时迟迟不卖,二是在低估时迟迟不买。

2022开年以来,A股市场在震荡中持续回调,上证指数更是从3632.33点一路跌至3251.85点,在此期间最大回撤达到15.65%。面对连续下跌的市场,有些投资者选择低位割肉离场,但也有投资者认为这正是逢低布局的好时机,并期待市场反弹后获取收益。这正应了巴菲特那句话:在别人恐惧时我贪婪,在别人贪婪时我恐惧。

注:上证指数2022.1.4报收3632.33点,2022.4.8报收3251.85点。上证指数今年以来最大回撤为-15.65%(2022.1.4-2022.3.15),数据来源:Wind,2022.1.1-2022.4.8。最大回撤是指在选定周期内任一历史时点往后推,指数走到最低点时的收益率回撤幅度的最大值。

不过说到逢低布局,尽管许多投资者明白这是一种低买高卖的操作,但依然对这四个字的理解存在一些误区。

误区1:逢低布局≠精准抄底

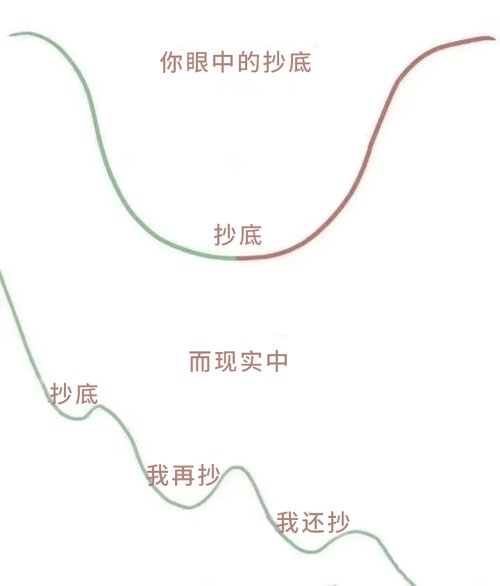

投资者们都希望能买在最低点,卖在最高点,而现实却是我们并不知道何时才是市场底部。因为,最低点是很难把握的,往往是事后诸葛。

这也正应了那句话:你能抄到的,往往都不是底。

有些投资者提出了疑问,所谓的逢低布局不就是“抄底”吗?

这句话只能说是半对,逢低布局表示的是将资金配置在底部区域,而并非指某一个最低点。今天的我们并不知道明天会发生什么,所以我们也无法准确的预测明天的市场走势,即使我们这次幸运地猜对了,下一次也不会如此走运。

不过,尽管我们无法精准预测底部在哪里,但可以通过估值等指标来判断市场是否阶段性“见底”,当市场释放出底部信号时,我们便可以买入,以此积攒便宜筹码。

误区2:逢低布局≠一把梭哈

既然我们已经判断出了市场底部,是不是就代表可以一把梭哈,享受上涨带来的收益呢?

答案当然是NO!

尽管我们判断出了市场底部,但也无法预测何时才能迎来上涨行情。事实证明,微笑曲线的拐点也需要我们耐心的等待。

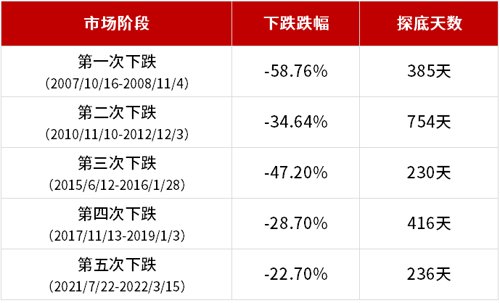

我们以普通股票型基金指数为例,回溯了过去15年间的五次市场大跌,最长的经历了754天,而最短的也经历了230天。因此,真正的底部布局可能需要经历一个相对较长的下跌区间,在这段时间里,投资者需要充分的心理准备和资金准备。

如果一次性将弹药全部用完,那么遇到市场再次下跌时便束手无策。因此,投资者应该通过分批买入的方式进行投资,当市场大概率处于性价比较高的布局区域时,配置中长期向好的资产,不失为一个好的选择。

数据来源:Wind,数据日期:2007.1.1-2022.4.8

当然,还会有投资者提出疑问,那到底应该以什么样的频率在底部布局才是合理的呢?

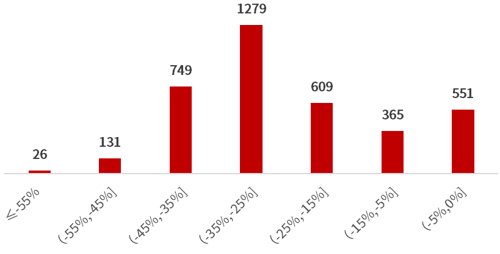

我们以普通股票型基金指数为例,统计了过去15年间3710个交易日,每一个交易日相对于前一个高点的回撤。结果显示,相对前期高点回撤的最大值为-58.76%,这也是2007年初至今普通股票型基金指数的最大回撤。中位数和均值相近,分别为-27.12%和-24.95%。此外,我们还统计了相对前期高点回撤的分布情况,结果显示超1/3的相对前期高点回撤落在-35%至-25%的区间,占比最大。

数据来源:Wind,数据日期:2007.1.1-2022.4.8

注:相对前期高点回撤=(Xt-Xj)/Xj*100,其中Xt是t日的收盘点位,Xj是t日之前的历史最高收盘点位。相对前期高点回撤均值=(Y1+ Y2+……+ Yn+……Y3710)/3710,其中Yn是第n个交易日的相对前期高点回撤。相对前期高点回撤中位数的计算方法:将3710个交易日的相对前期高点回撤由大到小进行排序,取中间2个数据的算术平均值作为中位数。普通股票型基金指数2007年初至今最大回撤为-58.76%(2007.10.16-2008.11.04),数据来源:Wind,2007.1.1-2022.4.8。最大回撤是指在选定周期内任一历史时点往后推,指数走到最低点时的收益率回撤幅度的最大值。

结合以上数据以及个人的投资习惯,投资者可以根据相对前期高点回撤设定分批买入的阈值。如果投资者将分批买入的阈值设定为-25%,那么当市场跌至前一高点的25%时,就开始分批买入,之后再按照个人的投资习惯,比如将个人资产平分为10份,每下跌1%就再一次买入,或者将资产平分为5份,每下跌2%就再一次买入,直到市场回暖上涨为止。

不要带着一次性精准抄底的念头去投资基金,底部布局往往需要经历一段相对漫长的过程,而市场磨底时也最为考验人的耐力与定力。目前市场估值已处于相对低位,适当的布局入场或许正是取得成功的关键。

上下滑动查看完整风险提示

2022-10-13 19: 50

2022-10-13 19: 50

2022-10-13 19: 49

2022-10-13 19: 49

2022-10-13 19: 48

2022-10-13 19: 47