以年为维度,未来A股有两大核心利好,一是“精准防控”强化落实后经济复苏的预期改善,二是美联储加息结束甚至开始降息。

当前市场已经开始为“精准防控”政策有效执行后经济潜在的复苏预期定价。虽然周维度市场反弹迅速,但为核心利好之一的“精准防控”定价不会“一蹴而就”,且以估值看市场仍在底部区域,当前的市场或仍极具向上的弹性,反弹才见开端。

反弹之后,沪深300指数PE估值低于4.27低点,而当前经济情况好于4月,只是前期资金对经济的长期信心不足压制了市场表现,若“精准防控”逐步落地,信心回升对市场的推动或仍有空间。

三季报披露完毕,“业绩雷”风险在上周释放,经济底在二季度,上市公司业绩底在三季度,盈利见底后,业绩对市场的“掣肘”在弱化。除创业板指和科创50指数外,宽基指数净利润增速均较二季度放缓,显示经济“二次回落”对企业盈利确实形成冲击,但季报披露完毕,市场通过10月的下跌消化了“业绩雷”的冲击后,未来市场反而可以“轻装上阵”。

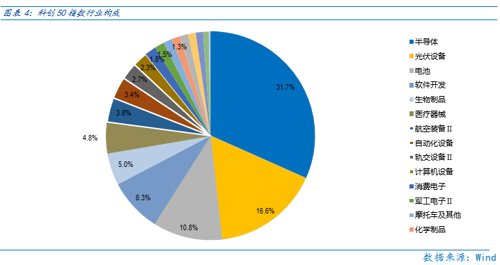

向前看,由于科创板由半导体、光伏设备、电池、软件等硬科技行业构成,与未来一段时间强势的“安全”主题投资密切相关,科创50指数的估值有望抬升,而三季报盈利端增速又显著占优,因此在未来持续反弹的行情中,科创50指数需要更为重视。

美联储加息预期已至顶部区域,未来交易加息预期见顶的全球市场反弹是可期待的。当前美联储的基准利率已经升至3.75%,市场预期的利率顶部升至5%。考虑当前美国经济连续两季度环比负增长,其也面临着衰退压力,难以长期承受高利率,因此当前市场或已将绝大部分加息预期纳入,同时也是情绪极端悲观的时刻,一旦通胀有回落或经济超预期衰退后加息放缓,市场交易加息见顶的反弹也是极其迅速的。

当前市场在为核心利好之一的“精准防控”落地后的经济复苏预期改善定价,位置又处于“底部区域”,市场向上的空间仍可期待。

行业配置:发展和安全两大主题,且更偏发展。

在“发展”主题下核心是经济复苏预期抬升。关注与经济复苏直接相关的新能源车产业链、整车、汽车零部件等可选消费和食品饮料、社会服务等必选相关;关注与“精准防控”相关的医疗器械行业;关注市场情绪修复后,市场对长期增速占优的成长行业给予的估值“容忍度”提升,相关的火电灵活性改造、国内商用储能、光伏、海风等新能源行业也有望反弹。

在“安全”主题下核心是自主可控。关注半导体、军工、信创和科学仪器的“拔估值”机会。

目录

◆ 1 、市场展望探讨

◆ 2 、行业配置思路

◆ 3、本周市场回顾

(一)市场行情回顾

(二)资金供需情况

◆ 4、下周宏观事件关注

Part 1

市场展望探讨

以年为维度,未来A股有两大核心利好,一是“精准防控”强化落实后经济复苏的预期改善,二是美联储加息结束甚至开始降息。

当前市场已经开始为“精准防控”政策有效执行后经济潜在的复苏预期定价。虽然周维度市场反弹迅速,但为核心利好之一的“精准防控”定价不会“一蹴而就”,且以估值看市场仍在底部区域,当前的市场或仍极具向上的弹性,反弹才见开端。

本周指数大力反弹,市场情绪迅速回升。上证指数重回3000点,科创50指数进入“技术性牛市”,成交额有两日重回万亿。行业上,汽车、食品饮料、社会服务、商贸零售等大消费板块领涨,显然市场在交易“精准防控”落实这一核心利好。

虽然反弹迅速,但市场仍在底部区域,向上的空间仍可期待。反弹之后,沪深300指数PE估值低于4.27低点,而当前经济情况好于4月,只是前期资金对经济的长期信心不足压制了市场表现,若“精准防控”逐步落地,信心回升对市场的推动或仍有空间。

在本周反弹后,沪深300指数估值回升至10.92倍,为2011年以来23.8%分位,仍低于4.27的11.49倍。

三季报披露完毕,“业绩雷”风险在上周释放,经济底在二季度,上市公司业绩底在三季度,盈利见底后,业绩对市场的“掣肘”在弱化。除创业板指和科创50指数外,宽基指数净利润增速均较二季度放缓,显示经济“二次回落”对企业盈利确实形成冲击,但季报披露完毕,市场通过10月的下跌消化了“业绩雷”的冲击后,当前市场反而可以“轻装上阵”。

三季报全A、沪深300、中证1000、创业板指、科创50指数累计净利润增速分别为2.6%、5.4%、-1.9%、20.8%、44.6%,其中科创50指数和创业板指增速领先,业绩增速显著占优是本周科创50、创业板指反弹幅度领先的主要原因。向前看,由于科创板由半导体、光伏设备、电池、软件等硬科技行业构成,与未来一段时间强势的“安全”主题投资密切相关,科创50指数的估值有望抬升,而三季报盈利端增速又显著占优,因此在未来持续反弹的行情中,科创50指数需要更为重视。

美联储加息预期已至顶部区域,未来交易加息预期见顶的全球市场反弹是可期待的。本周11月美联储议息会议确认加息75bp,利空落地美股一度反弹,但由于美联储主席鲍威尔的发言偏“鹰”,市场最终大幅收跌,显示加息和紧缩仍压制着全球股市。但从长维度看,当前美联储的基准利率已经升至3.75%,市场预期的利率顶部升至5%。考虑当前美国经济连续两季度环比负增长,其也面临着衰退压力,难以长期承受高利率,因此当前市场或已将绝大部分加息预期纳入,同时也是情绪极端悲观的时刻,一旦通胀有回落或经济超预期衰退后加息放缓,市场交易加息见顶的反弹也是极其迅速的。

当前市场在为核心利好之一的“精准防控”落地后的经济复苏预期改善定价,位置又处于“底部区域”,市场向上的空间仍可期待。

Part 2

行业配置思路

行业配置上,重视发展和安全两大主题,且更偏发展。

在“发展”主题下核心是经济复苏预期抬升。关注与经济复苏直接相关的新能源车产业链、整车、汽车零部件等可选消费和食品饮料、社会服务等必选相关;关注与“精准防控”相关的医疗器械行业;关注市场情绪修复后,市场对长期增速占优的成长行业给予的估值“容忍度”提升,相关的火电灵活性改造、国内商用储能、光伏、海风等新能源行业也有望反弹。

在“安全”主题下核心是自主可控。关注半导体、军工、信创和科学仪器的“拔估值”机会。

Part 3

本周市场回顾

本周指数全线上涨。按风格来看,成长、消费表现较好。前期A股的核心压制是防疫对经济的掣肘,市场对经济复苏的信心不足,而近期各地进一步加大“精准防控”的力度,经济复苏预期抬升,叠加市场在底部区域,反弹迅猛。

(一)市场行情回顾

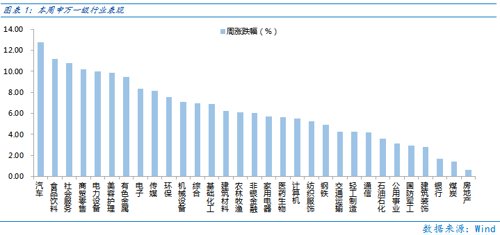

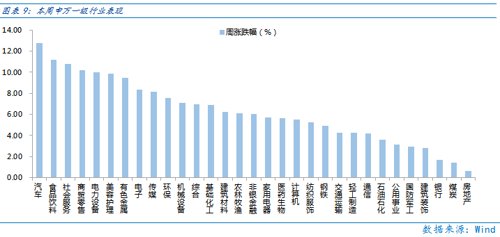

近一周,上证指数上涨5.31%,创业板指上涨8.92%,沪深300上涨6.38%,中证500上涨6.08%,科创50上涨7.96%。风格上,成长、消费表现相对较好,稳定、金融表现较差。从申万一级行业看,表现相对靠前的是汽车(12.74%)、食品饮料(11.18%)、社会服务(10.78%)、商贸零售(10.15%)、电力设备(9.99%);表现相对靠后的是房地产(0.61%)、煤炭(1.41%)、银行(1.68%)、建筑装饰(2.83%)、国防军工(2.96%)。

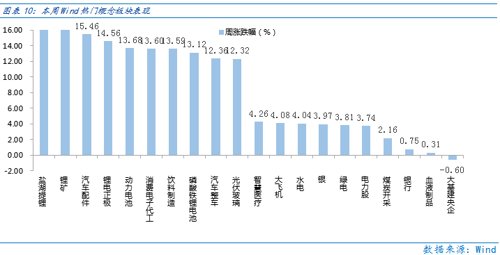

资源“自主可控”时代到来,有色金属行业走强。“安全”是近期A股最重要的主题投资方向,本周加拿大限制中资企业对矿业的股权收购,使得市场今日为资源领域“自主可控”的重要性定价,锂矿板块迅速走强。从Wind热门概念板块来看,表现相对靠前的是盐湖提锂(19.62%)、锂矿(17.96%)、汽车配件(15.46%)、锂电正极(14.56%)、动力电池(13.68%);表现相对靠后的是大基建央企(-0.6%)、血液制品(0.31%)、银行(0.75%)、煤炭开采(2.16%)、电力股(3.74%)。

(二)资金供需情况

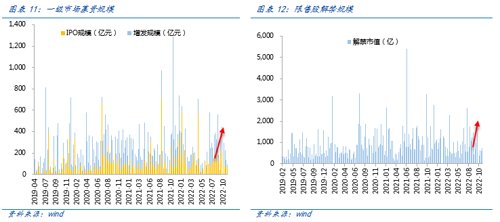

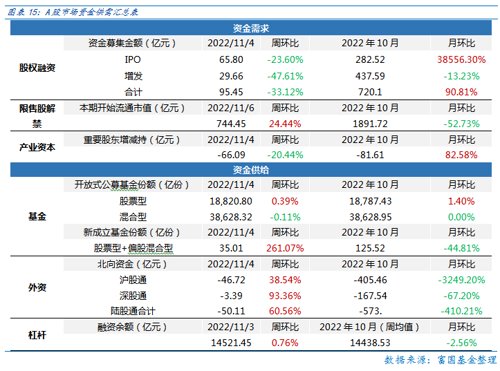

资金需求方面,本周一级市场规模有所减少,限售股解禁压力下行,重要股东减持。本周一级市场资金募集金额合计95.45亿元,较上周减少33.12%;结构上,IPO募集65.80亿元,周环比减少23.60% ;增发募集29.66亿,周环比减少47.61% 。本周限售股解禁规模合计744.45亿元,周环比增加24.44% ,根据目前披露的数据,预计下周解禁规模约678.12亿元,解禁压力有所上行。本周重要股东减持66.33亿元,上周增持27.16亿元。

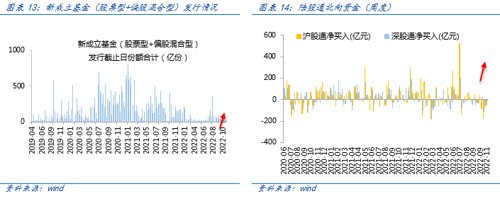

资金供给方面,本周基金发行增加,北向资金净增加。本周北向资金净流出50.11亿元,较上周增加60.56% ,其中沪股通净流出46.72亿元,深股通净流出3.39亿元。本周新成立股票型及偏股混合型基金份额合计35.01亿份,环比增加261.07% ,显示基金发行火热。本周开放式公募基金份额较稳定,其中股票型份额几乎保持不变为18820.80亿份,混合型份额几乎保持不变为38628.32亿份。

Part 4

下周宏观事件关注?

2022-11-06 19: 43

2022-11-06 15: 29

2022-11-05 20: 03

2022-11-04 22: 21

2022-11-04 21: 40

2022-11-04 20: 08