近年来短债基金为什么“火”了?

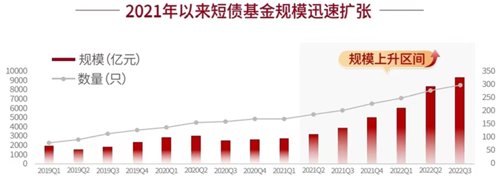

2021Q1以来,短债基金的规模和数量均呈明显的上升趋势。截至2022Q3,全市场合计296只短债基金,合计规模9272亿元,创历史新高。短债基金的高速扩张,背后原因包括:

1)资管新规下保本保收益理财产品正式退出历史舞台。今年资管新规全面落地实施,以往保本保收益理财产品全面转成了收益会波动的净值化理财。2)今年以来权益类市场波动加大,市场风格轮动较快,部分风险偏好较低的投资者在配置品类上重新选择,造成一定体量的资金回流到较低风险、较高流动性的配置品种上。3)今年以来货币环境持续宽松,货币基金收益率不断下行。Wind数据显示,截至2022年10月31日,全市场744只货币基金的7日年化收益率中位数为1.616%,其中有94%的货币基金7日年化收益率低于2%。

数据来源:Wind;数据截至:2022/9/30;统计范围为Wind二级分类短期纯债基金。我国基金运作时间较短,基金过往业绩走势不代表未来表现,其他基金业绩不构成本基金业绩表现的保证。

近期债券市场为何调整?

10月以来,债市回调幅度较大,10年国债收益率最高上行至2.83%,区间与股市的跷跷板效应较强,债市对于利空消息格外敏感。回顾来看,主要有两方面原因:一是在宏观政策转向后配置型机构从资产比价角度调仓,二是产品净值下跌导致赎回的正反馈。所以尽管长端利率的情绪可以快速反映到位,流动性枯竭后债市仍然整体下跌。

展望后市,短期一周内基本面的波动影响较小,主要由情绪与机构行为驱动。中期基本面对债市较为友好,我们保持谨慎乐观。无论从高频数据还是金融数据、经济数据、进出口数据等,都显示基本面仍然偏弱。所以尽管本月人民银行没有采用降准的方式投放长期流动性,我们认为资金进一步收紧到政策利率之上的概率很小,主要变化可能需要等待12 月中央经济工作会议。此外,我们判断美国核心CPI在10月见顶,未来美债不再对国内债市形成明显制约。

当前时点还适合布局短债基金么?

今年债券市场调整较大,短端资产仍处于历史比较低的分位数上。国泰“利”系列短债基金的基金经理陶然认为,对于相对短期债券产品而言,市场的调整并不是坏事,未来短端资产利率风险仍然相对可控。我们认为靠近年底的时点进行投资是相对较为容易获得良好回报的。我们也相信到了年底,组合整体的投资水平会比当前有一定提升。

国泰“利”系列短债基金有何优势?

国泰基金自2018年开始布局第一只开放式中短债——国泰利享,之后不断丰富细分产品线,持续推出具有不同持有期的短债产品,全面打造“利”系列产品体系,为广大投资者提供多元化选择。

数据来源:海通证券、银河证券、Wind,基金定期报告;截至2022年9月30日。国泰利享A同类排名指海通证券短债债券型;国泰利优A同类排名指银河证券短期纯债债券型基金(A类) ;国泰利泽A同类排名指海通证券短债债券型。同类平均是根据Wind二级分类短期纯债型基金统计,全市场成立满1年的短期债券基金有429只(不同份额分开计算,剔除规模为0的份额)。过往业绩不代表未来表现,其他基金的业绩不构成业绩表现的保证。

国泰“利”系列短债基金由谁来管理?

国泰“利”系列短债基金由国泰现金管理小组掌舵,基金经理陶然担任小组负责人。

陶然具有11年证券从业经验,其中5年投资管理经验,具备丰富的大资金管理经验。截至2022年三季度末,在管产品规模合计超2900亿元。

陶然对宏观经济、货币政策以及大类资产的流动性、风险收益特征有深刻的研究和理解,善于捕捉市场交易预期差进行波段交易;同时依托团队在现金管理业务上的精细化管理,在同业存单和短期债券的研究与交易方面均具备充分优势,为公司旗下现金管理类产品的投资管理提供了有力的保障。

国泰“利”系列短债军团再添新成员

国泰“利”系列短债军团再添新兵,国泰利安中短债于11月22日-12月1日重磅发行,国泰现金管理小组负责人陶然掌舵。

本基金投资于债券资产的比例不低于基金资产的80%,其中投资于中短债的比例不低于非现金基金资产的80%。本基金所指的中短债是指剩余期限或回售期限不超过3年(含)的债券资产。

本基金投资于债券资产的比例不低于基金资产的80%,其中投资于中短债的比例不低于非现金基金资产的80%。本基金所指的中短债是指剩余期限或回售期限不超过3年(含)的债券资产。

本基金投资于AAA信用评级的信用债比例不低于信用债资产的50%,投资于AA+信用评级的信用债比例不超过信用债资产的50%。本基金不投资于信用评级为AA+级以下(不含AA+级)的信用债。

本基金投资于AAA信用评级的信用债比例不低于信用债资产的50%,投资于AA+信用评级的信用债比例不超过信用债资产的50%。本基金不投资于信用评级为AA+级以下(不含AA+级)的信用债。

本基金不投资于股票,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券。

本基金不投资于股票,也不投资于可转换债券(可分离交易可转债的纯债部分除外)、可交换债券。

基金经理是如何控制回撤的?

国泰“利”系列短债基金回撤控制显著优于市场同类产品,近一年最大回撤仅 0.02%,约为万得二级分类短期纯债基金平均水平的十分之一,个人投资者的持有体验相对较好。出色的回撤控制,主要是源自基金经理对于组合风险收益特征的长期坚持。基金经理陶然表示,短债这类理财替代产品主要是面向对于回撤风险比较敏感的人群,因此基金经理在投资策略上始终将回撤控制放在优先位置,通过将资产端和负债端结合,在严控回撤的基础上,追求净值的稳健增长。

资产端,精细化管理

资产端,精细化管理

尽可能的去分散组合资产的持仓的类别。包含的类别有:信用债、利率债、同业存单、最近的回购资产等等。在信用债的配置上面,尽可能的把不同的债券去分散到不同债券的估值收益率曲线上,追求估值之间的不相关性结果。过程中强调精细化管理,也是团队的特色之一。同类产品中收益差异的来源就是这些精细化管理的贡献。

对久期的控制维持在相对较低的位置。控制回撤的最好办法就是不要暴露它的久期风险。

负债端,前瞻性预判

负债端,前瞻性预判

首先债券基金的负债端或者持有人,其实是债券基金经理的对手盘。

债券基金业绩向好时,通常获得的不仅是票息的收入,还有资本利得的收入。当整个债券市场表现较好时,组合净值也在涨,此时点进行债券投资收益较低。但是这个时候往往又是申购比较多的。

当债券市场在回调的时,组合的净值也会有回调,这样时点投资收益比较好。但是投资者看到组合回调了,往往又都会是赎回。市场中往往会存在“追涨杀跌”的行为。

作为基金经理人就要去做前瞻性的预判,在申购资金来之前,较早的把杠杆打起来。在赎回资金来之前,准备好流动性来进行应对。

基金经理对于后续债券市场展望

冬季疫情多点散发,防疫形势依然严峻;地产政策有所放松,但还未看到实际效果;海外需求衰退,出口或继续下滑;经济增长面临压力,稳就业稳经济依然是当前的政策重点,还将维持宽松的货币政策。发达经济体衰退风险增加,联储加息进入后半场,外部环境对我国货币政策的掣肘因素在减弱。近期资金利率中枢向政策利率回归、叠加疫情防控和地产政策大幅转向,加剧了债市调整。但随着情绪释放完毕,债市核心逻辑将回归基本面和资金面。在当前经济弱复苏的环境下,流动性水平仍将维持合理充裕,资金利率不具备趋势性上行的条件。

总体来看,结合未来央行货币政策判断,未来短端资产利率风险仍然相对可控。我们将在密切跟踪基本面、政策面和资金面的前提下,做好各类别资产配置以及比例的动态调整。同时,严防信用风险,规避高风险主体。组合将延续积极的投资策略,为持有人在管理好流动性的前提下获取持续稳定的投资回报。

注:市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。

风险提示

2022-11-22 14: 53

2022-11-22 14: 52

2022-11-21 21: 42

2022-11-21 21: 41

2022-11-21 21: 41

2022-11-21 21: 40