市场热点

从上周股强债弱的走势来看,市场关注点依然聚焦在防疫政策的放开和地产政策的持续推进上。不可否认,从中长期维度看,大类资产方向性变化的拐点基本已经见到,我们未来更看好股票和转债资产。但是,从短期来看,我们可能更多的需要考虑,大类资产走势对于“强预期”的演绎是否已经比较充分?

从股市来看,有些钢铁股从低位已经反弹30%,但是实际上地产政策放松到销售到新开工并体现到钢材的需求上还需要时间,而且现在逐渐进入冬季,开工下降,钢铁企业的经营情况完全还没看到改善。另外,航空旅游等板块很多标的的股价已经突破了疫情前的水平,但是出行数据仅仅是底部反弹,还未到全面复苏的程度,更不用说未来一个月左右相关行业还可能面临新冠感染人数爆发带来的不确定性。

回到债市,在流动性冲击下,恐慌性抛售带来信用债的调整进一步加大,无论看信用债本身的静态收益率还是信用利差,都回到了历史上中性偏高的水平。如果参照股票估值理念,信用债目前的收益率可能已经隐含了明年经济复苏到一个相对较高水平的“终局”,我们认为这个估值水平更多是流动性冲击造成的而非一个理性定价。

后市观点

未来,我们认为政策面和短期基本面已经基本没有预期差,需要关注的是流动性层面的变化,如果有所缓解,那么债市可能迎来一小波反弹的机会,负债稳定的资金可以开始关注超调的信用债,对流动性要求高的资金可以尝试参与利率债的交易性机会。

1

资金面

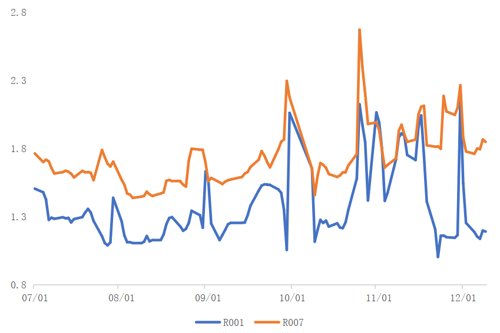

上周央行逆回购投放100亿,逆回购到期3170亿,合计净回笼资金3070亿元。银行间资金保持宽松并有所分化,其中R001下行6BP至1.19%,R007上行7bp至1.85%,1个月shibor利率上行7pb至1.98%,3个月Shibor利率上行6bp至2.26%。

上周资金面保持宽松

数据来源:wind

同业存单一级发行仍未明显放量,二级抛售压力还在,所以各期限成交利率继续上行,其中3个月、6个月、1年国股同业存单利率分别上行5bp、12bp、10bp至2.25%、2.52%、2.6%,目前位置已经回到年初或3月底左右水平。

国股同业存单收益率仍在上行,普遍回到年初水平

数据来源:wind

2

现券市场

上周,市场依然处于“强预期、弱现实”格局当中。强预期体现在两个方面,一是政策,上周防疫“新十条”出台,各地核酸检测和相关要求继续放松,各地仍在陆续出台地产支持相关政策,二是政策放松后线下场景体现出来的活跃度有所上升,比如几个重点城市的交通拥堵指数触底反弹,比如这两周房地产销售数据有所回暖。弱现实主要体现在最新出炉的低于预期的PMI数据、偏弱的通胀以及明显下滑的出口数据。

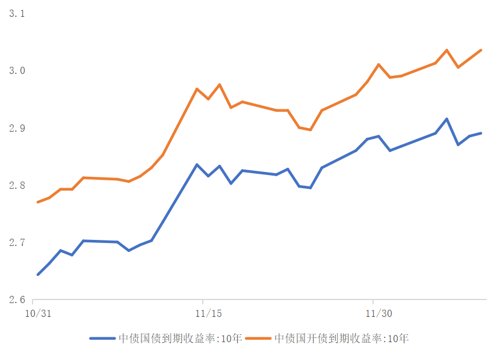

利率债:从债市反映来看,利率债上周开始弱现实有一定的定价,上周上行趋缓,且在周中出现冲高回落的短暂交易行情。全周来看,10年国开的活跃券220215上行2bp至3.05%,10年国债的活跃券220019上行2bp至2.92%。

10年利率债收益率震荡上行

数据来源:wind

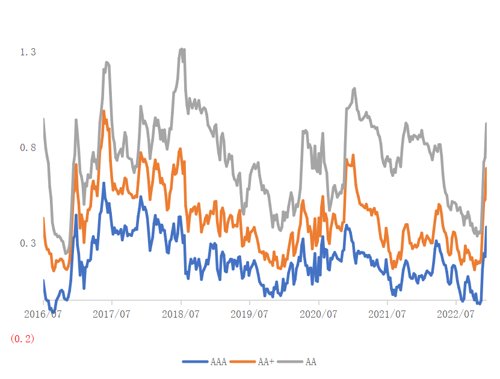

信用债:在赎回导致的流动性冲击下,信用债上周迎来第二波抛盘,信用利差继续明显走阔,目前位置已经接近于2016年底、2018年中和2020年底水平。

3年期信用利差已经回到历史高点

数据来源:wind;说明:利差数据由不同评级3年期中票减去5年期国开收益率计算得出。

3

可转债市场

上周降准落地,防疫政策继续优化、各地的地产支持政策还在陆续推出,新房和二手房销售数据也有企稳迹象,在上述利好推升下,权益市场整体依然在交易“强预期”,股票整体表现较好,其中食品饮料、家用电器、商贸零售、交通运输和建筑建材等涨幅居前,而公用事业、通信、军工和计算机等表现较弱。

上周转债市场相对表现一般,主要两个原因,一是转债市场行业分布上主要集中在制造业和新能源,虽然也有顺周期相关行业标的,但是这些标的溢价率高弹性小,二是纯债市场下跌对低价转债有所拖累。

2022-12-12 23: 48

2022-12-12 23: 47

2022-12-12 23: 47

2022-12-12 23: 47

2022-12-12 23: 46

2022-12-12 23: 45