再有2个交易日,A股就将告别2022。

这一年,不论是股民还是基民,都过得不容易。

在美联储加息、俄乌冲突、疫情反复等等利空的夹击下,A股两次探底,大盘4次跌破3000点……

小编总结了8句话,带大家一起回顾A股的2022。

1

“春季躁动”变“春季急冻”

2022年的开始,大家对A股还是挺乐观的,纷纷憧憬着“跨年行情”、“春季躁动”,主要理由是政策宽松,流动性充裕。

没想到,开门即暴击,春季躁动没等到,等来了春季急冻。

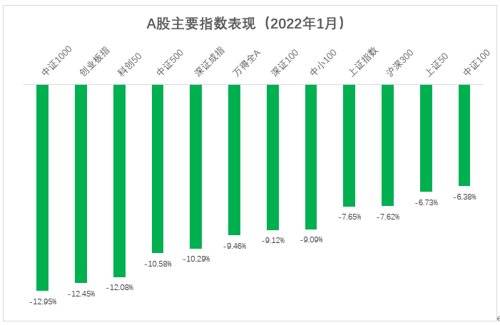

数据来源:Wind

2022年的第一波下跌,来得很早很伤人。

2022年1月1日新年愿望:

赚大钱!

2022年1月4日新年愿望:

我要回本!

2022年1月28日新年愿望:

少亏当赢!

为啥开门这么绿?

其中一个重要原因就是,在美联储加息不断迫近的大背景下,大家对政策是否能保持宽松产生了怀疑。

此后,美联储在2022年连续加息,幅度之大出乎多数人的意料,也成为压制权益市场表现的一个主要原因。

2

原来看战争大片,是要花钱的

2月24日,俄乌冲突升级。

被轰炸的不止乌克兰,还有大家的A股账户。

A股主要指数表现 20220224

数据来源:Wind

回顾近30年来历次战争或区域冲突爆发后,短期内或对全球股市、债市产生负面影响,而有利于美元、黄金、石油等避险资产的表现;

由于我国与之前历次战争无密切联系,故A股基本不受影响,还是“以我为主”。

所以国内投资者基本都认为俄乌冲突对A股更多只是情绪上的扰动,确实在随后4个交易日,大盘走出4根阳线。

然而让人没想到的是,俄乌冲突影响了境外投资者对持有中国资产的地缘政治风险的判断,这也是导致A股在3-4月间连续下跌的原因之一。

3

没有一个冬天不可逾越,

也没有一个春天不会来临

3-4月,可能是2022年A股的“至暗时刻”。

上证指数从3500点开始,几乎毫无抵抗地一路跌至2863点,创下了今年A股第一个底。

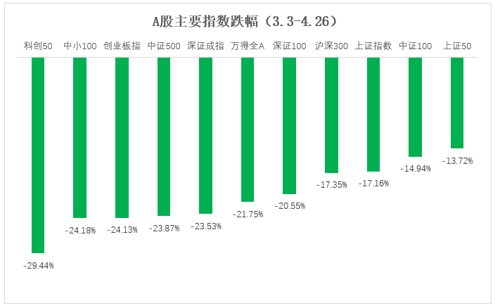

A股主流指数也是纷纷大跌:

数据来源:Wind

基民也同样损失惨重。

以代表股票型基金整体表现的Wind普通股票型指数为例。3月3日至4月26日,累计下跌20.3%。

实际上,比这一次跌得更久、更惨的时候,历史上比比皆是。

数据来源:小基快跑,Wind

从历史看,虽然经历了这么多至暗时刻,但A股并没有一蹶不振,基金指数也创出新高。

数据来源:小基快跑,Wind

截至20221223

涨涨跌跌,跌跌涨涨,股市就是一个接着一个的周期。

在这些A股的至暗时刻,当时身居其中的人,当然也会恐慌、难熬。

谁都没有上帝视角。

那些能够穿越牛熊的人,无非是多了一点点信心,少了一点点悲观。

4

3000点是个有故事的点位

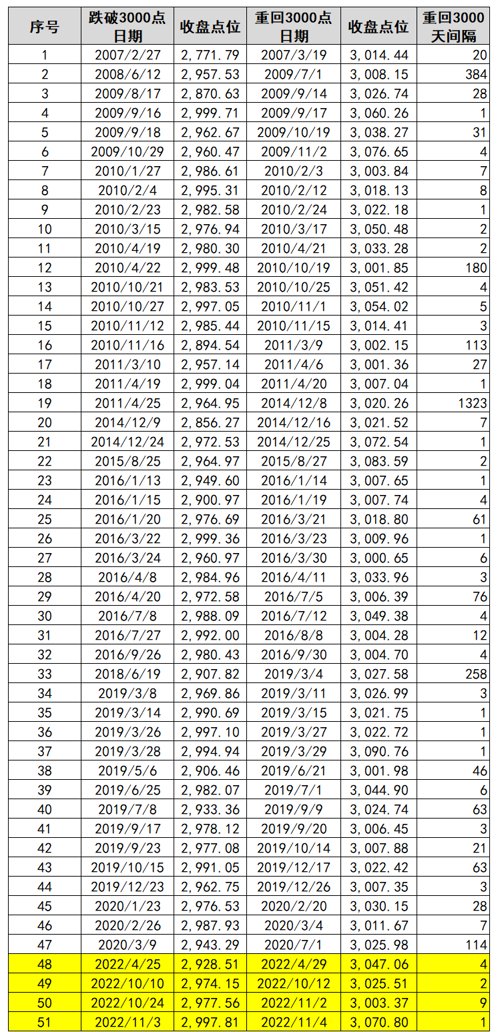

2020年7月1日,上证指数第48次站上3000点;

2022年4月25日,上证指数第48次跌破3000点。

此后,上证指数在2022年又先后三次跌破3000点,又三次再度站上3000点。

从历史数据来看,跌破3000点不是世界末日,也没那么可怕。

回顾51次从跌破3000点到收复3000点:

只有2次收复3000点耗时超过1年,另外49次都在1年之内。

有33次在10天以内就收复了3000点,有10次只花了1天。

2022年4次从跌破3000点到收复3000点,都只用了不到10天。

上证指数51次收复3000点全纪录

数据来源:小基快跑,Wind

然而,大盘总是在3000点上上下下,也是很多人诟病A股表现的原因之一。

实际上,大盘≠A股,上证指数只包含了在上交所上市的A股,反映了约40%的A股行情,而且上证指数多年的疲软表现,与指数编织方式也有不小的关系。

我们做过一个统计,从上证指数第一次收盘站上3000点(2007年2月26日),到今年9月28日的3045.07点,全球主要指数的表现:

数据统计显示,代表A股整体表现的万得全A指数表现并不差,在全球重要市场排名靠前;代表小盘成长股的中证1000指数甚至超过了标普500表现。

全球重要股指表现

20070226-20220928

数据来源:小基快跑,Wind

而从个股表现看,纳入统计的80%的A股是上涨的。上涨占比均好于美股、英国股市以及同样属于新兴经济体的印度股市。

数据来源:小基快跑,Wind

数据区间:20070226-20220928

5

新基金“史上最难卖”

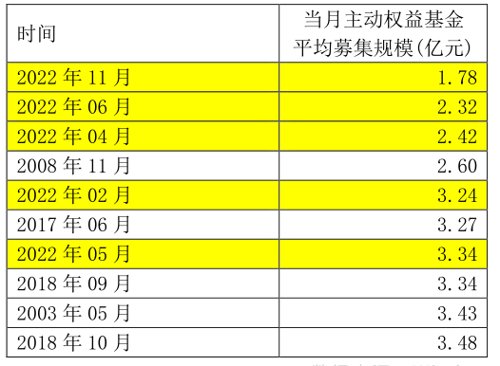

我们统计了从2001年9月第一只公募主动权益基金成立到2022年11月,每个月度的主动权益基金单只平均募集规模。

平均募集规模最少的10个月份如下:

数据来源:Wind

数据截止日期:2022/11/30

注:主动权益基金包括普通股票型基金、

偏股混合型基金、灵活配置型基金

可以看到,2022年11月、2022年6月、2022年4月是历史上主动权益基金募集情况最惨淡的三个月,2022年2月、2022年5月也能排进最惨top10。

可以说,2022年2月至今,是主动权益基金发行的至暗时刻。

遥想2021年初,主动权益基金还是爆款频出、动辄比例配售……

断崖式下滑的背后,是市场连续出现大跌,基金赚钱效应不再。

6

底部通常不是一蹴而就

在经历了5-6月的超跌反弹后,A股从7月5日到10月31日,走出了一个“二次探底”行情。

上证指数最低探至2885点,离4月末的低点2863点仅一步之遥。

2022年上证指数走势(截止12.26)

数据来源:Wind

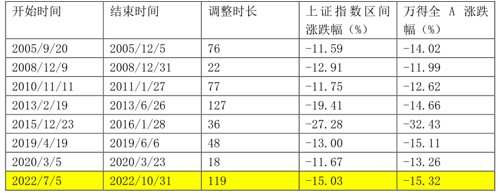

超跌反弹后的“二次探底”, 2005年以来共有7次。

这7次“二次探底”持续时间在18天到127天不等,大盘下跌幅度普遍在10%-30%之间。

今年的这次“二次探底”,不论是调整时长,还是指数下跌幅度,都可以在历次“二次探底”行情中排名前列。

历次超跌反弹后的调整区间大盘涨跌幅

数据来源:Wind

而这一次二次探底的主要原因在于外部风险,包括海外紧缩和地缘冲突。

海外紧缩:美国连续大幅加息,导致美元走强人民币“破7”。

地缘冲突:美国通胀削减法案、前期芯片和科技法案等等,均加剧了市场对于地缘政治形势的关注。

而随着国内政策的持续发力,特别是地产和疫情防控政策的调整,让A股随后又走出了反弹。

7

从“老八股”到“5000家”

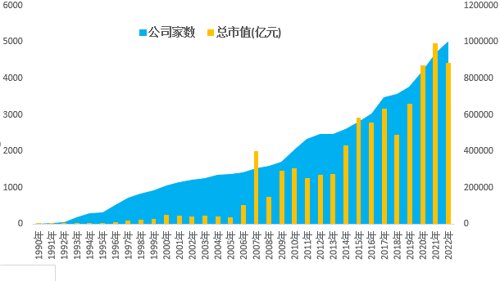

11月22日,A股上市公司迎来“5000家”时刻。随着两只新股上市,A股存量上市公司数量正式突破5000家。

A股数量发展

1990年12月19日上交所“老八股”上市

1993年12月28日突破100家

1996年12月24日突破500家

2000年9月19日突破1000家

2010年9月15日突破2000家

2016年12月9日突破3000家

2020年9月3日突破4000家

2022年11月22日突破5000家

1990年,8只股票在沪市上市,史称“老八股”,总市值24亿元。

2000年,A股上市公司1000家、市值5.04万亿时,有人将A股看作“迷你游泳池”。

此后,以大型国有企业为代表的主力军走上前台。

A股从“迷你市”变成全球第二大市场,88万亿元的总市值较“老八股”时期增长3.6万倍。

股票只数也由8只增长到5000只,增长624倍。

A股上市以来总市值、公司数变化

数据来源:Wind

1990-2022年11月21日

而比起数量上的增长,A股在公司质量、投资者回报、科技含量等等角度上的提升,或许更加重要。

详见《从“老八股”到“5000家”,除了十倍股,你更该关心的七件事》

相对于海外市场一百多年的发展历程,走过了32个年头的A股依然“年轻”,依然充满活力。

未来也更加值得期待。

8

从“炒股不如买基金”到

“买基金不如炒股”

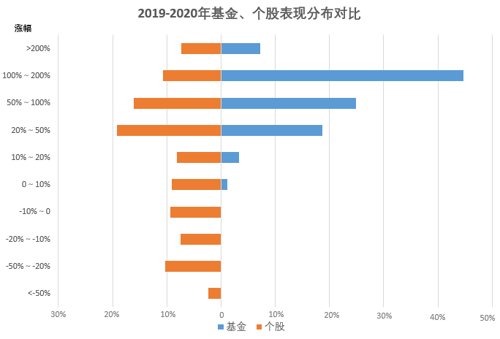

“炒股不如买基金”绝对是前两年A股的高频话语。

从2019年到2020年,基金的业绩表现几乎“碾压”个股:

累计收益为正的偏股型公募基金占比为99.97%,同期A股涨幅为正的个股占比为70.51%;

偏股型公募基金收益率中位数为103.24%,同期个股涨跌幅中位数为24.17%。

制图:小基快跑 数据来源:Wind

数据日期20190101-20201231

注:纳入统计的基金为普通股票型、

偏股混合型、灵活配置型、平衡混合型基金

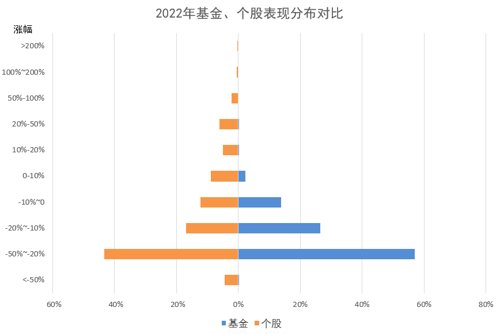

而2022年,买基金可能不如炒股票。

累计收益为正的偏股型公募基金占比为2.68%,同期A股涨幅为正的个股占比为23.11%。

从基金和个股的涨跌分布也能很明显地看到,个股的表现要比基金好。

制图:小基快跑 数据来源:Wind

数据日期20220101-20221223

注:纳入统计的基金为普通股票型、偏股混合型、

灵活配置型、平衡混合型基金

从“炒股不如买基金”到“买基金不如炒股”,背后是A股行情特征的转变。

过去几年,紧握当年的景气赛道是A 股市场的胜负手,如2019 年的大消费、芯片等,2020年的茅指数,2021年的宁组合。

而在2022年,大部分板块的行情持续性都较差,没有能带来持续赚钱效应的主线投资逻辑。

今年以来各阶段领涨板块

然而,我们不能在基金收益好的时候就把它吹上天,觉得躺着就能赚钱;

也不应该在基金表现不佳的时候就全盘否定,转身离去。

对于缺乏专业知识、也没有时间精力去研究股市投资的普通投资者来说,把钱交给基金经理可能仍是不错的选择。

2022年的A股就总结到这里。

经历了2022年的熊市后,当前A股的各项估值数据均处于历史低位。随着疫情因素的逐渐消退,国内经济终将迎来复苏,对于2023年的A股,我们有理由更乐观一些。

2023年,我们衷心祝愿,炒股的都抓到牛股,买基金的买到牛基,大家都有满意的回报。

2022-12-28 17: 46

2022-12-26 22: 00

2022-12-26 22: 00

2022-12-26 22: 00

2022-12-27 21: 17

2022-12-27 19: 43