黎菁博士(Dr. Jing Li)

清华大学绿色金融研究中心

陈浩扬

(Alexander Chan)

景顺集团 ESG 客户策略

亚太区总监

2023 年 6 月,国际可持续准则理事会(以下简称“ ISSB ”)发布了首套可持续发展报告标准,分别为可持续发展信息披露标准( S1 )和气候相关的披露标准( S2 )。

在众多法规中,这些标准旨在为可持续发展信息的披露创建通用语言和全球基准,以更好地为投资决策提供信息。清华大学国家金融研究院绿色金融研究中心(以下简称“ CGFR ”)分析了 ISSB 对中国的影响,接下来我们将探讨 ISSB 在亚洲和中国的区域发展,并探讨该标准对投资的潜在影响。

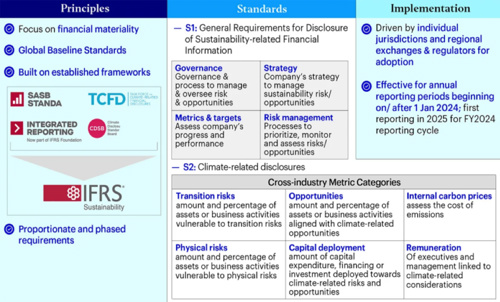

图 1— ISSB :创建全球基准标准,满足投资者对透明度和重要性的需求。

(点击查看大图)

资料来源:《国际财务报告准则》(project-summary.pdf (ifrs.org))

鉴于投资者对重大可持续发展信息的兴趣不断增加,在一系列可持续发展标准和框架的背景下,ISSB 根据国际财务报告准则 (International Financial Reporting Standards,以下简称“ IFRS ”) 成立,旨在建立可持续发展相关披露的全球标准。

重点内容包括:

●原则:

✔需重点关注财务重要性,即公司需要披露与“合理预期会影响其前景的可持续发展风险和机遇”相关的重大信息。

✔全球标准意味着创建一个“构建块”框架,每个司法管辖区都可以根据其区域和目的采用该框架。这些标准还建立在既定框架的基础上,包括气候相关财务信息披露工作组(Taskforce on Climate-related Financial Disclosures),以下简称 TCFD 、气候披露标准委员会(Climate Disclosure Standards Board)和价值报告基金会(Value Reporting Foundation)的联合。

✔这些标准的设计还考虑了相称性,其目标是“无需过度成本或努力即可提供合理且有依据的信息” 1 ,包括在应用的第一年以过渡补助的形式分阶段提出要求。

●标准:设计符合 TCFD 框架的标准,涉及治理、战略、风险管理、指标与目标。

✔S1:重点关注可持续发展相关财务信息披露的一般要求。关键是识别与可持续发展相关的重大风险和机遇,并指定指导来源,如可持续会计准则委员会 (Sustainability Accounting Standards Board,以下简称“ SASB ”) 标准和其他标准等。

✔S2:气候相关披露——发行人识别和披露重大气候相关风险和机遇信息的标准,如跨行业指标(包括转型和实体风险、机会、资本部署、内部碳价格和薪酬)和基于行业的指标。

●实施:

✔实施由各个监管机构自行决定,报告期的目标时间表从 2024 年 1 月或之后开始;首次报告将于 2025 年发布。

鉴于 ISSB 是全球基准标准,预计区域采用率将会很高。例如,中国香港地区已成为首批发布与 ISSB 一致的更新标准的地区之一。其他值得关注的区域发展包括:

(点击查看大图)

了解关于中国的部分:

监管机构逐步加强对相关披露的指导,企业的可持续发展信息披露不断增加。中国证监会副主席方星海在 2022 年 4 月的博鳌亚洲论坛年会上提到,ISSB 可能对中国企业,尤其是海外上市企业,产生大的影响2 。业界也一直在密切关注中国的事态发展,特别是 IFRS 基金会与中国财政部于 2022 年 12 月签署谅解备忘录,并设立 IFRS 北京办事处。3

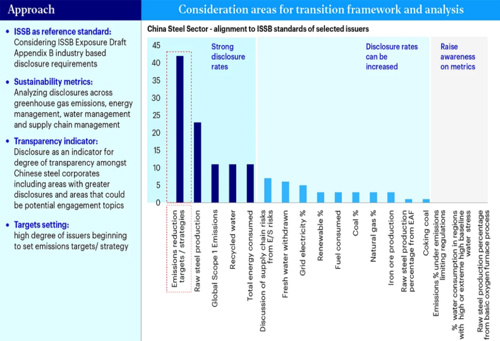

图 2 — ISSB 对中国的分析:评估取得重大进展的披露领域,包括排放目标、战略以及潜在的参与领域。

(点击查看大图)

资料来源:清华大学国家金融研究院绿色金融研究中心(CGFR)与景顺集团共同研究分析。

注:ISSB 公开草案附录 B 指 ISSB 发布的标准草案文件 (https://www.ifrs.org/projects/work-plan/climate-lated-disclosures/appendix-b-industry-based-disclosure-requirements /)。

清华 CGFR 根据 2022 年发布的 IFRS ISSB 标准(征求意见稿),对钢铁行业样本企业进行了初步研究,分析了中国企业现有披露与 ISSB 的一致性。

一些主要发现包括:

温室气体排放指标披露高度一致

大多数上市公司(45 家中的 42 家)披露了与“讨论管理范围 1 排放的长期和短期战略或计划”相关的信息。

各公司的披露情况各不相同

行业领导者的披露几乎涵盖了所有必需的主题,与标准的一致性较好。

披露因指标而异

在中国市场更为关注的指标(例如范围 1 排放和能源消耗总量),披露相对较好;对于较少被认知或要求较少的指标(例如基准水压力较高或极高地区的耗水百分比以及原钢生产中不同熔炉工艺的百分比),披露相对不足。

随着标准开始在不同地区实施,我们相信许多投资者自然会审视可持续信息对投资和发行人的潜在影响。

从投资者的角度来看,标准的采用可能会推动:

增强透明度:

特别是对于气候相关指标,最初可能会允许在估值中进一步考虑气候和可持续性数据。数据的可用性和质量可以提高,从而为投资者的使用、识别领先者和落后者以及改善 ESG 势头的因素,提供更大的标准化和可比性。

重要性和风险整合:

对财务重要性的总体重视将进一步深化 ESG 整合的方法,并通过披露帮助提供更多针对特定行业的投资风险和机会识别,从而纳入投资流程。

关注转型:

S2 对气候转型风险和机遇的要求,会提升对公司转型规划的重视程度,并且随着越来越多的公司报告转型计划以及气候风险和机遇的量化,转型领导力作为投资主题将继续增长。

对于发行人来说,我们相信这些标准还意味着:

关注过渡规划:

S2 标准要求可作为发行人全面考虑气候风险的参考框架,包括鼓励设定内部碳价格、进行情景分析、制定适当资本配置的转型计划。这些领域尤其需要中小企业的相关能力建设。

提高 ESG 评级:

采用全球认可的标准,可以提高报告指标的一致性,这可能有助于提高外国评级机构对中国发行人的 ESG 评级。4

能力建设:

中国企业可以考虑关注理解 ISSB 和相关的一般披露指南。可以更多地关注董事会的能力建设,以及围绕 ESG 战略的管理监督和活动。准备工作可以从识别和评估目前自愿报告与 ISSB 要求之间的差距开始。

为采用 ISSB 而努力:

ISSB 的到来,是支持可持续发展报告的一个重要行业里程碑,这使其在全球范围内变得更为标准化并得到强化。随着各个地区开始将这些标准落实到披露要求中,我们相信这可能会创造有意义的投资机会,特别是在透明度和未来转型方面。

注释:

1:IFRS 项目摘要.pdf (ifrs.org)。

2:ESG 中国投资者计划采用 ISSB 标准 – ESG 投资者。

3:IFRS 基金会与中国财政部签署谅解备忘录,在北京设立 ISSB 办事处。

4:在 ISSB 新标准出台后,交易所与企业权衡自己的 ESG 披露指南。

本文仅供参考,不构成在授权任何人在任何司法管辖区内的分销、买卖或招揽买卖任何证券或金融产品,也不导向出版或提供景顺上海的微信页面被禁止的司法管辖区内(由于该人的国籍,居住地或其他方式)的任何人。本文所载的信息可能会因应市场动态而改变,景顺不承担更新任何前瞻性声明的义务。实际事件亦可能与假设有所不同。本账号的内容版权归景顺所有,除非另有说明。版权所有。投资涉及风险。景顺或其附属公司或景顺或其附属公司的任何董事或雇员不对任何人依赖此类信息而造成的任何损害或损失(无论是侵权行为或合同或其他方式)承担责任,也不对任何错误或遗漏(包括但不限于第三方来源的错误或遗漏)承担责任。

2023-08-11 11: 37

2023-08-10 17: 14

2023-08-09 18: 22

2023-08-05 14: 49

2023-08-04 18: 09

2023-08-04 17: 15