急流勇退指的是,上半年,鲍无可关注人工智能的变革且其持仓受益于AI热度大幅上涨,但是他在较高位置获利了结;

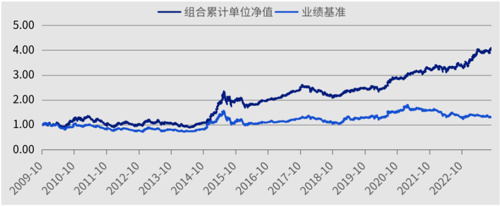

再创新高说的是,在市场徘徊犹豫之际,9月19日鲍无可所管理的能源基建基金累计单位净值创成立以来新高。截至8月31日,该基金今年以来净值增长率达到15.24%。

净值来源:景顺长城基金,已经过托管行复核,基准来源:Wind,均截至2023.09.19。 截至2023年9月19日,本基金累计净值3.1920元、同期基准1.3032元。

大家可能会好奇,最近市场不太好做,鲍无可的基金净值为啥还能创新高,他到底做了什么操作?作为偏深度价值投资风格的投资人,鲍无可又是怎么和很成长的AI关联起来了?

“A股市场最热门的方向仍是人工智能,我们仍然认为这个方向的股票交易过于投机。受益于AI的热度,本基金的一些持仓在二季度大幅上涨,估值水平也随之提升,安全边际有所下降,我们在较高的位置获利了结。因此,基金的仓位有所下降,其余持仓变化不大。”

二季报中,鲍无可清晰地表达了他操作的逻辑。简单来说就是,贵了,所以卖了。

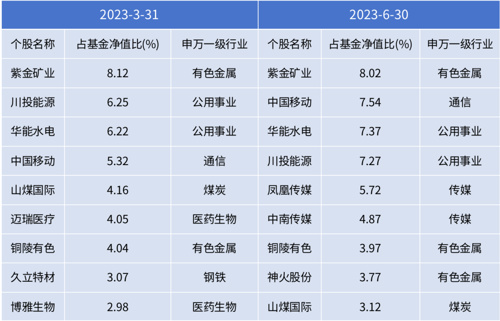

从操作上看,能源基建基金二季报,传媒股从十大重仓股中消失。仓位上,股票投资比例从一季报的86.35%下降至二季报的71.02%,降幅较大。不过如鲍无可所说,这部分仓位的下降主要是由于减仓AI受益股,其他持仓变化不大。

再来看能源基建基金中期报告中上半年卖出股票的前十名,传媒、通信股占据了较大的比例。

来源:能源基建基金2023年中期报告,个股仅供举例说明不代表投资建议,投资需谨慎

高位的果断减仓体现出鲍无可的一大特点,“宁愿错过,也不犯大错”,保持对于行情过热的高度敏感。鲍无可说,市场有时候就是会错误定价,有一堆人会在便宜的价格卖出股票,另一个极端市场会把一些股票的价格推到一个非常高的位置,这时候我们就会选择卖出。例如,对于AI,鲍无可多次表达出“炒作嫌疑”“过于投机”等谨慎态度。

不可否认,在做出卖出决策时,我们需要承担后续踏空的风险。但是对于鲍无可来说,继续持有的风险可能大于收益,安全边际已经不足了。这样的特点也是鲍无可管理基金回撤控制较好的原因之一,2019年以来,能源基建基金最大回撤控制在-9.05%,而同期沪深300指数最大回撤-23.99%。

(来源:Wind,截至2023.09.19,能源基建基金2018-2022年度最大回撤分别为:-18.44%、-4.03%、-9.05%、-5.13%,成立以来最大回撤-34.91%)

市场将鲍无可划分为坚守“安全边际”的深度价值派,而AI则是典型的科技成长领域,看起来不大搭边的赛道怎么关联起来了?

事实上,例如对于传媒股的配置,鲍无可的配置逻辑主要在于公司的高股息和盈利的稳定性。一季报的两只传媒股分别有12次、18次出现在能源基建的十大重仓股之中,是鲍无可长期配置的标的之一(来源基金定期报告,截至2023中期报告)。但是受益于AI浪潮,传媒股迎来了股价的短时间大幅度攀升。

虽然有些阴差阳错,但是鲍无可对于科技的重大变迁一直给予足够高的关注度。在一季报中,鲍无可大篇幅谈及对AI的看法,“ChatGPT的横空出世是重大事件,其重要性不亚于上世纪九十年代互联网的出现。从长期来看,AI的发展可能会在未来几十年重塑各个行业,甚至可能颠覆当前的世界格局。那些能够把握住AI机会的公司,将有望挑战现有的行业格局,同时,这也将导致企业之间的竞争变得更加不可测。当下是AI发展的初期,中国企业处于落后的位置,无论是AI核心模型的研发、新型商业模式的迭代以及底层芯片的制造,我们都希望国内企业能在不远的将来迎头赶上。当然,就近期而言,尽管我们认为AI非常重要,但当前A股市场基本上是基于美股映射在炒作相关题材,对于这样的行情,需要对其可持续性保持审慎的态度。”

此外,在鲍无可的投资框架里,成长也看作价值的一部分,不会刻意区分成长股还是价值股,会对成长阵营的优秀公司给予关注,如果估值和壁垒等方面符合其理念,也会考虑积极布局。

今年以来,在热点频繁变动的背景下,要想做好投资并不容易。那鲍无可又是如何配置的?

在减仓AI受益股之外, 可以看到,能源基建基金今年前两个季度的前十大重仓,重点都十分清晰,资源、公共事业股占比绝对高位,而且大部分都是在细分领域竞争优势明显,具有垄断地位的央国企,如长期重仓的中移动、川投能源、华能水电,为基金贡献较大。从配置的结果来看,与“中特估”有所重合,但是鲍无可的配置并非为了追求这一概念,而是基于其壁垒和估值的考量。

展望未来,鲍无可认为当前全球总需求仍在稳定增长,一批优质的中国企业在一些高价值行业进行全球扩张,我们已经看到这些主线中蕴含的投资机会。当前,我们持有的上市公司均具有极高或较高的壁垒,且估值合理或偏低,相信这些公司有能力创造长期持续的回报。

最后,仍需要提醒的是,这些年市场风格多变,我们看到很少有基金经理能够在各种风格的市场里持续胜出。即使鲍无可长期业绩优秀,近几年表现突出,但是在2019、2020年成长风格占优的市场里,其基金的年度收益情况是相对不太起眼的。每一种风格或许都有其局限性,投资者需要了解清楚其风格后,依据自己的情况做出合理决策。

附:基金经理鲍无可在管产品历史业绩

数据来源基金定期报告,截至2023.06.30,2010.05.29-2015.03.02余广担任能源基建基金经理。

景顺长城能源基建基金晨星风险评级为中,适合稳健型积极型和激进型投资者。

上述观点是基于目前市场情况分析得出,具有时效性,仅供参考,不作为投资建议,投资需谨慎。

风险揭示书

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

2023-09-21 19: 10

2023-09-21 17: 35

2023-09-21 17: 27

2023-09-21 17: 19

2023-09-18 16: 27

2023-09-15 21: 26