本周(9/18-9/22,下同),央行公开市场全口径净投放5,520亿元。上周为净投放1,840亿元,近两周合计净投放7,360亿元。银行间主要回购利率的均值和周五收盘值普遍上行/有所分化;流动性总体保持合理充裕。

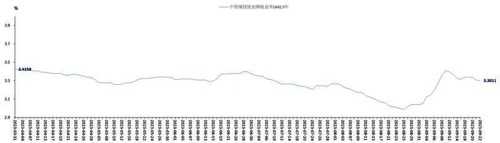

本周,央行共开展7,660亿元7天期逆回购与4,900亿元14天期逆回购操作(合计12,560亿元逆回购操作),到期回笼7,040亿元,净投放5,520亿元。上周(9/11-9/17,下同),央行公开市场全口径净投放1,840亿元,近两周合计净投放7,360亿元。下周(9/25-10/1,下同),央行公开市场将有7,660亿元逆回购到期,其中周一至周四(9月25日至9月28日)分别到期1,840亿元、2,080亿元、2,050亿元、1,690亿元,周五(9月29日)为中秋节假期到期资金全部顺延到国庆节后。此外,9月27日还将有50亿元央行票据互换到期。9月LPR报价不变。中国人民银行授权全国银行间同业拆借中心公布,2023年9月20日1年期贷款市场报价利率(LPR)报3.45%,上月为3.45%;5年期以上LPR报4.2%,上月为4.2%。本周,银行间质押式回购成交额日均为69,394亿元,比上周减少1,411亿元。其中,R001日均成交额61,551亿元,平均占比88.7%;R007日均成交3,974亿元,平均占比5.7%。从本周银行间主要回购资金利率周均值看,环比上周普遍上行。其中,R001/R007/DR001/DR007周均值环比上行分别约14BP/13BP/12BP/10BP。本周银行间主要回购资金利率收盘值,环比上周有所分化。9月22日本周五收盘,较9月15日上周五收盘,R001/DR001环比下行分别约5BP/6BP;R007/DR007环比上行分别约23BP/29BP。表1:银行间市场主要回购利率周变化情况 数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)

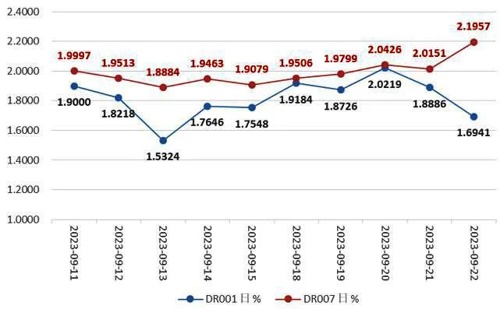

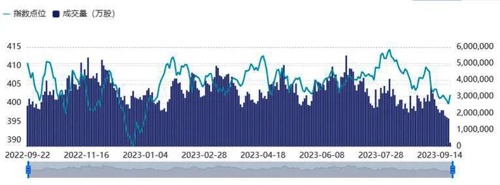

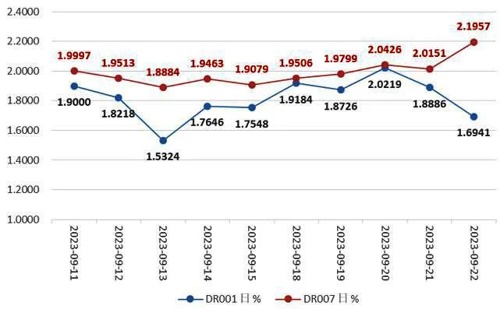

总体而言,本周资金价格,DR001和DR007走势有所分化,前者下行,后者上行。DR001本周先上行,周三上行至2.02%附近,之后连续下降,周五收在1.70%附近,与上周五相比下行约6BP;DR007本周震荡向上,周三报收2.0%之上,周五收在2.20%附近,与上周五相比上行约29BP。

图1:最近2周DR001与DR007走势

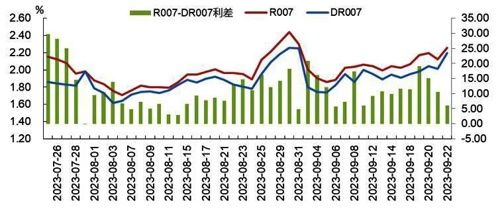

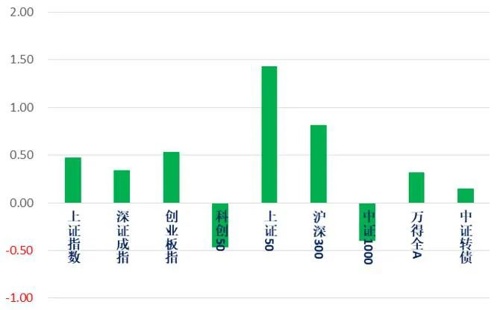

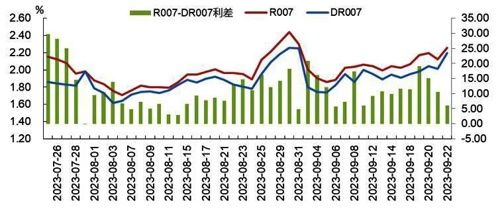

本周,R007与DR007基本同向而动,两者利差有所收窄。9月22日本周五两者利差为5.97BP,而9月15日上周五两者利差为11.62BP。今年3月27日至3月31日,两者利差均大幅走阔,走阔幅度均在100BP以上;7月31日两者利差转负为-0.20BP。图2:最近2月R007与DR007走势

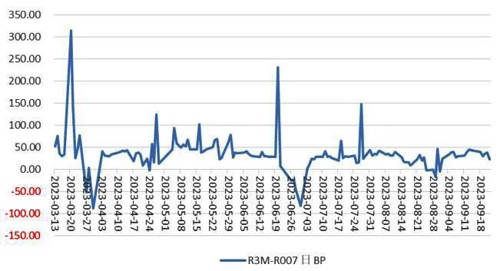

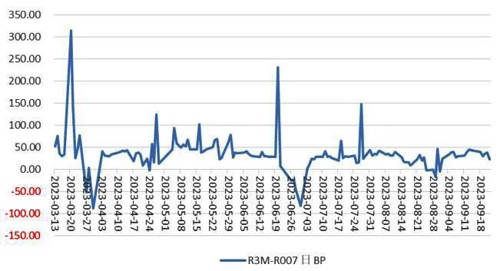

R3M-R007是一个资金市场预期变化的指标。当货币政策收紧时,机构更关注资金可得性而非成本,长线资金需求上升,期限利差上升。反之,流动性宽裕,市场更在乎资金成本而非可获得性,期限利差下降。

2023年2月8日,3月27日、30日,4月24日,6月26日、27日、28日和30日两者利差倒挂,分别为-2.17BP、-52.43BP、-88.28BP、-2.48BP、-25.61BP、-23.33BP、-45.33BP、-83.00BP。2023年2月21日、2月28日、3月20日、3月21日、4月27日两者利差飙升至153.04BP、177.32BP、315.32BP、144.67BP、124.82BP。本周两者利差均值为33.14BP,较上周均值40.54BP,利差有所收窄。9月22日本周五的利差为23.36BP,较9月15日上周五的42.94BP,利差有所收窄。图3:最近6月R3M-R007变化走势

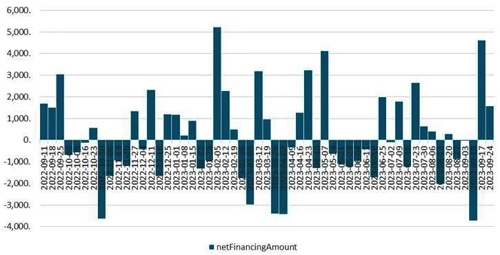

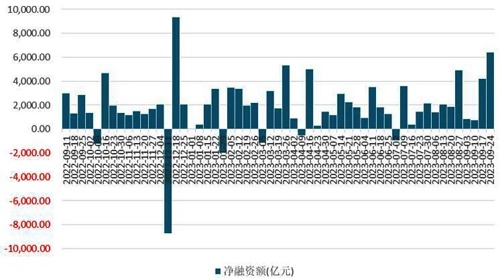

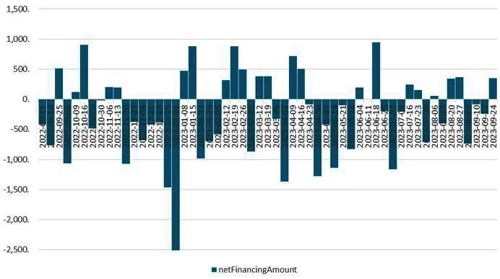

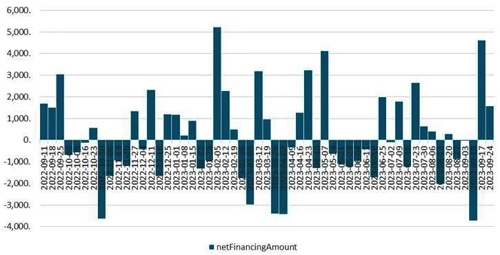

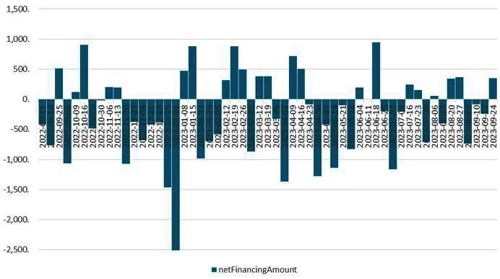

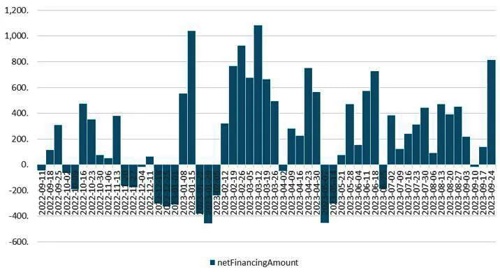

一级存单,发行规模环比上周减少,净融资环比大幅减少;AAA级1Y发行利率上行。(wind 9月23日数据)本周同业存单总发行量为7,010.60亿元(日均1,402.12亿元,低于上周日均1,725.20亿元),环比上周减少1,615.40亿元;净融资额为1,564.20亿元(日均312.84亿元,低于上周日均922.66亿元),环比大幅减少3,049.10亿元。AAA级1Y同业存单发行利率本周均值为2.5106%,较上周上行0.59BP(上周均值为2.5047%)。图4:同业存单净融资额近一年的变化情况(周)

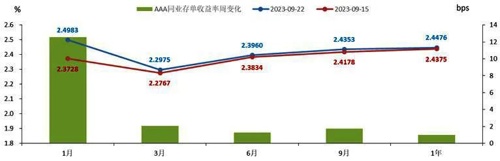

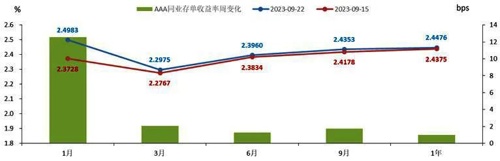

本周,AAA同业存单各期限收益率普遍上行,收益率曲线有倒挂。其中,1月期上行最明显,上行约13BP,报收2.50附近。1年期9月22日周五环比上行1.01BP,报2.45%附近(与一月期有所倒挂),其3月7日曾报收2.75%之上,创2022年12月14日以来的新高,当日1年期报收2.7706%。

图5:上周与本周AAA同业存单收益率周变化情况

一级市场方面,本周利率债发行规模环比增加,净融资额环比增加;总体需求尚可。

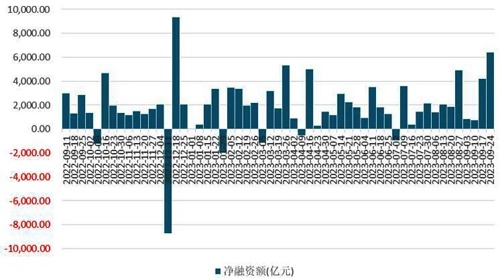

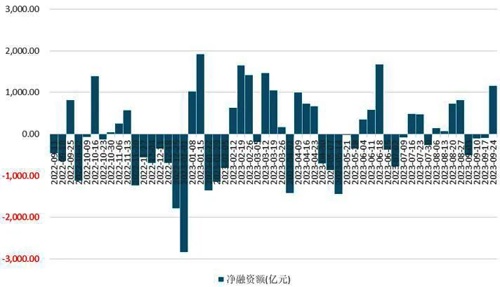

二级市场方面,本周国债期货普遍收跌;现券方面,国债/国开债各期限收益率,环比上周均普遍上行;国债/国开债关键期限有所分化。(wind的9月23日数据)本周新发利率债83只,融资8,708.64亿元,环比增加2,692.72亿元,总偿还量为2,282.75亿元,净融资额为6,425.89亿元(前值为4,200.09亿元),较上周增加2,225.80亿元。其中,国债、政金债净融资有所增加,地方债净融资有所减少。图6:利率债净融资额近一年的变化情况(周)

下周(9/25-10/1),发行计划方面,国债0只,共0.00亿元;地方债80只,共2,029.00亿元;政金债4只,共270.00亿元。

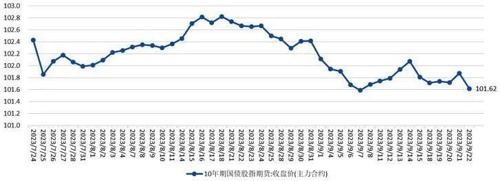

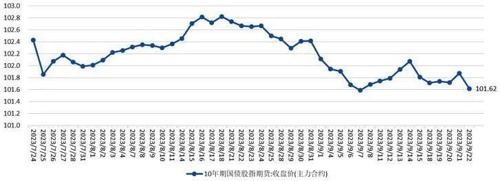

截至9月22日,一般债发行进度为88.7%,专项债发行进度为87.0%;国债净发行进度为75.0%;政金债发行进度为80.4%。本周,国债与政策性金融债招标效果一般,全场倍数均值为3.77,较前一周的3.89倍有所降低;而发行价格大部分超过100元,发行需求较强。全周来看,30年期主力合约跌0.60%;10年期主力合约跌0.19%,5年期主力合约跌0.13%,2年期主力合约跌0.04%。其中,10年期主力合约在去年8月17日收在102.02,创2020年5月以来的新高后,2022年国庆节前一直在盘整中回调,一度回到2022年7月中旬位置,国庆节后反弹明显,冲高到101.77后有所调整,最低跌至99.20,创2021年10月底以来的一年新低,之后持续震荡。今年2月20日大跌0.33%。8月18日和8月16日报收102.82,共同创出2020年4月底以来的新高(102.94),9月15日上周五报收101.81,本周先上周五大跌,总体向下,9月22日周五报收101.62。图7:最近两个月10年期国债股指期货:收盘价(主力合约)走势

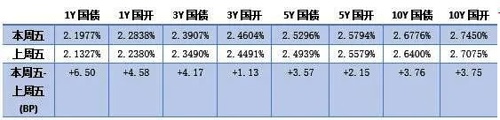

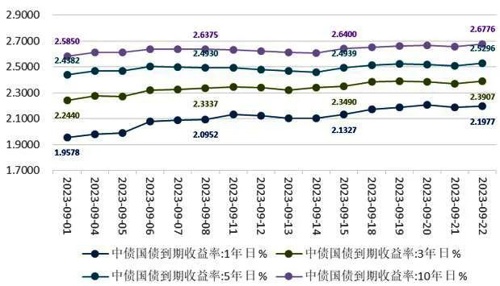

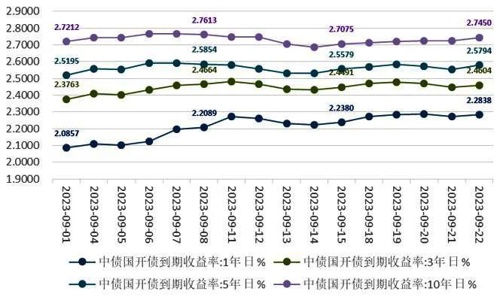

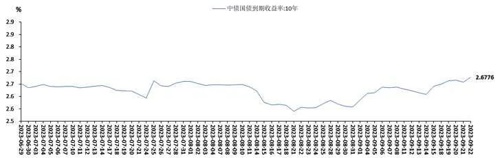

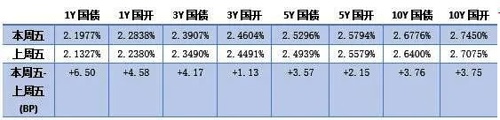

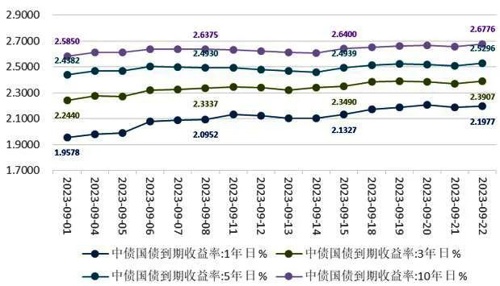

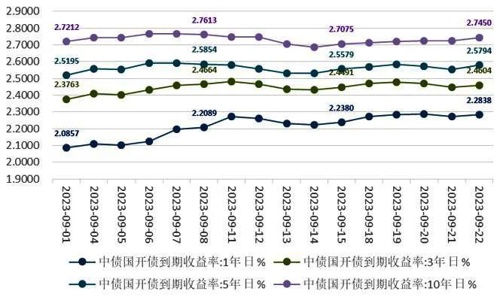

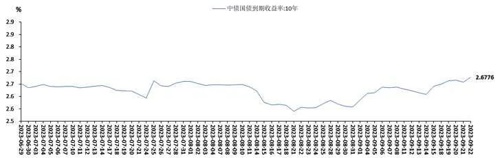

(2)现券方面,国债/国开债各期限收益率环比上周,均普遍上行。相对9月15日上周五,9月22日本周五,国债方面,各期限收益率环比上周,普遍上行,收益率曲线熊平。其中,1Y国债收益率上行最大(超6BP)。本周五,10Y国债上行3.76BP,报收2.6776%,8月21日报收2.5403%,创2020年4月30日以来的新低(2.5380%)。1月28日,10Y国债曾报收2.9341%,创2021年11月12日(报收2.9391%)一年多以来新高。国开债各期限收益率环比上周,普遍上行。其中,1Y国开债收益率上行最大(超5BP)。10Y国开债上行3.75BP,报收2.7450%。3月2日报收3.0966%,创2022年3月10日以来的近11个月新高(报收3.1210%)。(见图10与图11)表2:关键期限利率债周变化情况

图8:近三周关键期限国债收益率走势

图9:近三周关键期限国开债收益率走势

图10:9月22日与9月15日关键期限国债收益率情况

图11:9月22日与9月15日关键期限国开债收益率情况

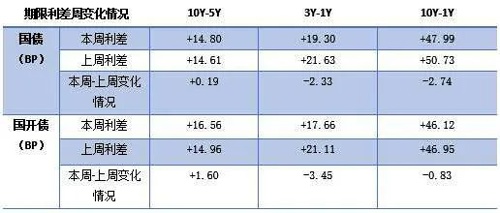

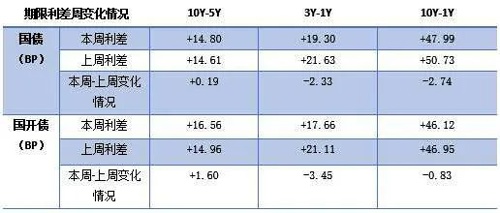

图12:近半年中债国债到期收益率:10年期走势情况 国债/国开债10Y-5Y利差走阔0.19BP/1.60BP;国债/国开债3Y-1Y、10Y-1Y利差分别收窄2.33BP/3.45BP、2.74BP/0.83BP。

国债/国开债10Y-5Y利差走阔0.19BP/1.60BP;国债/国开债3Y-1Y、10Y-1Y利差分别收窄2.33BP/3.45BP、2.74BP/0.83BP。表3:国债、国开债本周与上周关键期限利差变化情况

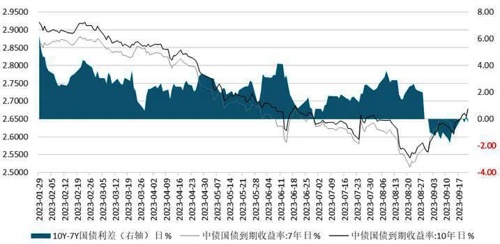

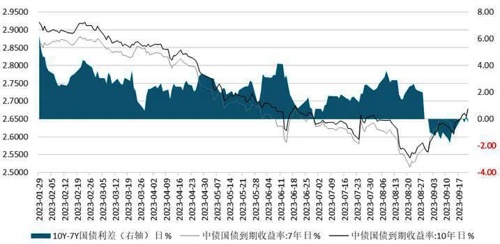

国债10Y-7Y利差的本周均值为-0.04BP,较上周均值-1.20BP倒挂有所变浅,表明市场交易活跃度有所下降,边际上偏好配置而非交易,配置盘较上周边际占优。图13:10Y-7Y国债期限利差变化情况

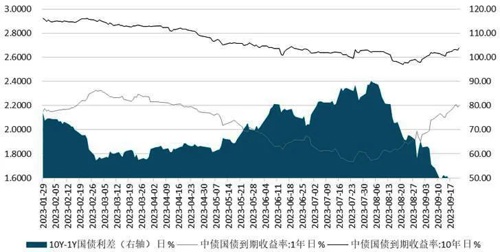

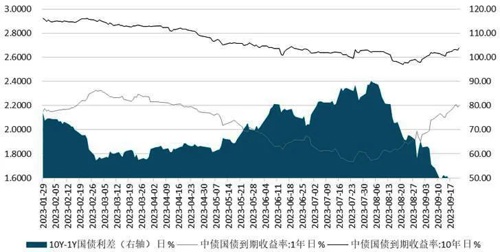

国债10Y-1Y利差的本周均值为47.18BP,较上周均值50.34BP有所收窄,表明市场对经济的乐观程度有所上升。

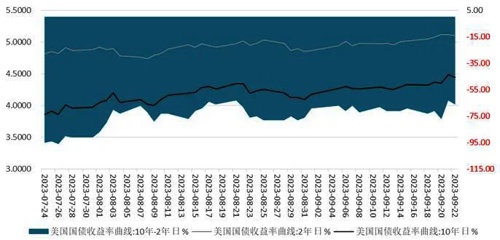

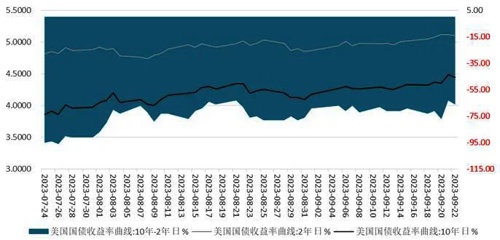

图14:10Y-1Y国债期限利差变化情况 (3)海外主要债市收益率方面,环比上周,美日德债各期限收益率上行为主;英债各期限收益率下行为主。美国国债各期限收益率,周环比普遍上行;期限收益率倒挂依旧;中美利差继续倒挂中,倒挂幅度较上周有所变深。9月22日本周五,较9月15日上周五,各期限收益率环比普遍上行。其中,中长期上行明显(超10bp)。本周,2Y期国债收益率上行8BP,报收5.10%,再上5%关口之上。5月4日曾报收3.75%,追平2022年9月13日(3.75%)以来的低点;本周三9月20日、周四9月21日报收5.12%,追平2006年7月19日(5.12%)以来的17年高点。10Y期国债收益率,本周环比上行11BP,报收4.0%关口之上的4.44%;本周四9月21日,10Y期国债收益率曾报收4.49%,创2007年10月18日(4.52%)以来的16年高点。4月5日和6日,10Y收益率曾报收3.30%,创2022年9月8日(3.29%)以来的新低。

(3)海外主要债市收益率方面,环比上周,美日德债各期限收益率上行为主;英债各期限收益率下行为主。美国国债各期限收益率,周环比普遍上行;期限收益率倒挂依旧;中美利差继续倒挂中,倒挂幅度较上周有所变深。9月22日本周五,较9月15日上周五,各期限收益率环比普遍上行。其中,中长期上行明显(超10bp)。本周,2Y期国债收益率上行8BP,报收5.10%,再上5%关口之上。5月4日曾报收3.75%,追平2022年9月13日(3.75%)以来的低点;本周三9月20日、周四9月21日报收5.12%,追平2006年7月19日(5.12%)以来的17年高点。10Y期国债收益率,本周环比上行11BP,报收4.0%关口之上的4.44%;本周四9月21日,10Y期国债收益率曾报收4.49%,创2007年10月18日(4.52%)以来的16年高点。4月5日和6日,10Y收益率曾报收3.30%,创2022年9月8日(3.29%)以来的新低。图15:9月22日与9月15日美国国债收益率周变化情况

美国10Y-2Y国债收益率继续倒挂中,倒挂幅度较上周有所变浅。9月22日本周五倒挂至-66BP(上周五9月15日为-69BP)。3月23日、24日和5月4日10Y-2Y国债收益率为-38BP,回到2022年10月底的利差水平(-34BP);7月3日,两者利差曾倒挂至-108BP,再创1981年9月19日以来的四十一年倒挂值新深度(当日-111BP)。

本周美国10Y-2Y国债收益率利差均值为-70.00BP,上周均值为-70.00BP,倒挂均值不变。图16:最近2个月美国10Y-2Y国债收益率变化情况

中美10Y国债收益率利差(中国-美国)继续倒挂中,倒挂幅度较上周有所变深。9月22日本周五倒挂至-176.24BP(上周五9月15日为-169BP)。

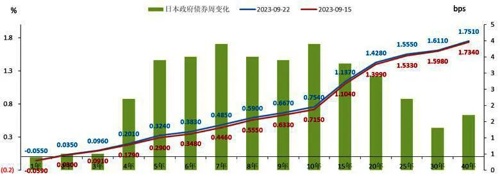

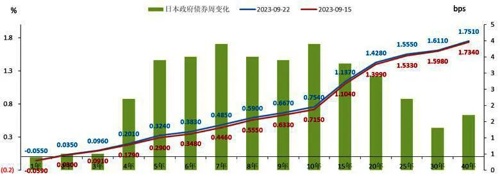

日本政府债券各期限收益率以上行为主。

本周五9月22日,相对于上周五9月15日,日本政府债券各期限收益率普遍上行。2Y期政府债券收益率,2023年1月12日和1月17日曾报收0.0410%,创2015年2月中旬以来新高,本周五9月22日报收0.0350%(环比上行0.50BP)。10Y政府债券收益率本周环比上行3.90BP,本周五9月22日报收0.7540%;9月21日周四,报收0.7580%,创2013年9月6日(0.7840%)的近十年来高点。图17:9月15日与9月22日日本政府债券收益率周变化情况 德国国债各期限收益率环比普遍上行,收益率曲线有一定期限倒挂。环比上周,本周各期限收益环比普遍上行。本周五9月22日,环比上周,10Y期收益率上行9BP,报收2.74%;3月2日,报收2.76%,追平2011年8月1日(2.76%)以来的新高。1Y期限品种上行3BP,收在3.58%,9月21日周四,其报收3.61%,创2008年9月底(3.93%)以来的新高,收益率曲线仍有一定期限倒挂。而作为欧元区基准的2Y德债收益率则在2月27日升破3%关口后,大幅下行至3%关口之下,本周环比上行5BP,报收3.21%。3月8日和9日2Y德债收益率报收3.31%,创下了2008年10月2日(3.51%)以来的最高位。

德国国债各期限收益率环比普遍上行,收益率曲线有一定期限倒挂。环比上周,本周各期限收益环比普遍上行。本周五9月22日,环比上周,10Y期收益率上行9BP,报收2.74%;3月2日,报收2.76%,追平2011年8月1日(2.76%)以来的新高。1Y期限品种上行3BP,收在3.58%,9月21日周四,其报收3.61%,创2008年9月底(3.93%)以来的新高,收益率曲线仍有一定期限倒挂。而作为欧元区基准的2Y德债收益率则在2月27日升破3%关口后,大幅下行至3%关口之下,本周环比上行5BP,报收3.21%。3月8日和9日2Y德债收益率报收3.31%,创下了2008年10月2日(3.51%)以来的最高位。图18:9月22日与9月15日德国国债收益率周变化情况

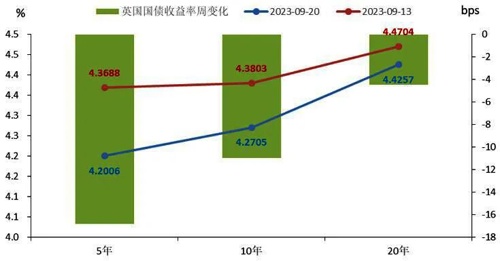

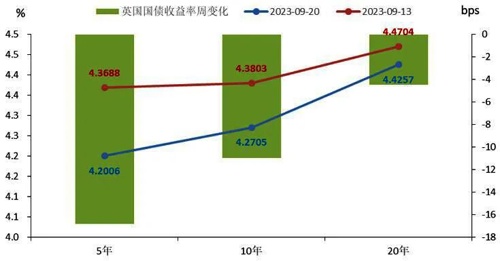

英国国债收益率下行为主(截止9月20日,相对一周前的9月13日)。其中10Y下行约11BP,报收4.2705%。8月21日,报收4.7603%,创出2008年10月中旬以来的新高(4.8091%)。图19:9月13日与9月20日英国国债收益率周变化情况

一级市场方面,本周信用债融资环境环比有所改善;产业债/城投债发行规模均有所增加,产业债/城投债净融资均有所增加;两者合计发行规模环比增加,净融资额环比增加。AAA级信用债发行利率方面,下行为主。

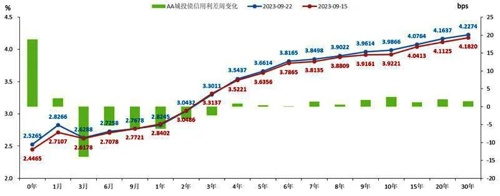

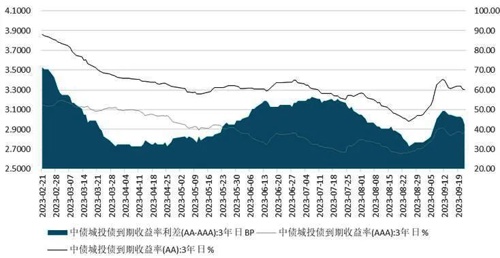

二级市场方面,AA级产业债/城投债各期限收益率均上行为主;AA级产业债/城投债信用利差以收窄为主/有所分化;3Y产业债/城投债AA-AAA等级利差有所走阔/收窄。

产业债方面

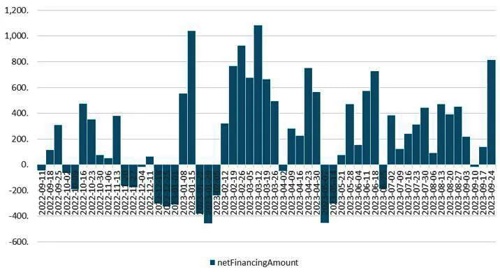

(wind的9月23日数据)本周新发行产业债(wind口径)323只,融资2,411.86亿元(环比增加546.27亿元),总偿还量为2,060.70亿元,净融资额为351.15亿元(前值为-242.09亿元),较上周环比增加593.24亿元。图20:产业债(wind口径)近一年净融资额变化情况(周)

(wind的9月23日数据)本周新发行城投债(wind口径)244只,融资1,708.07亿元(环比增加707.41亿元),总偿还量为891.27亿元,净融资额为816.80亿元(前值为137.69亿元),较上周环比增加679.12亿元。图21:城投债(wind口径)近一年净融资额变化情况(周)

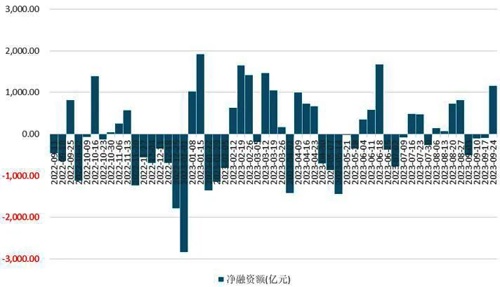

产业债+城投债两者本周发行规模合计为4,119.93亿元(前值为2,866.25亿元),环比上周增加1,253.68亿元。两者净融资合计为1,167.96亿元(前值为-104.40亿元),环比上周增加1,272.36亿元。图22:产业债+城投债(wind口径)近一年净融资额变化情况(周)

AAA级信用债发行利率方面,下行为主。

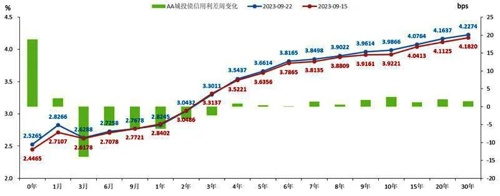

公司债AAA级主体发行利率3.44%(前值3.46%),本周无企业债AAA级主体发行(上周无企业债AAA级主体发行),中期票据AAA级主体发行利率3.65%(前值3.75%),短融AAA级主体发行利率2.81%(前值2.83%)。AA级产业债收益率环比上周上行为主(除了1Y、5Y、6Y和15Y有所下行)。其中,3年期AA级产业债收益率上行最大。3年期AA产业债收益率,本周五9月22日收至3.4036%,较上周五9月15日上行4.44BP,维持在3.50%关口之下。其2022年12月14日曾报收的4.1414%,创2021年5月中旬以来的一年半新高。图23:9月22日与9月15日AA产业债收益率曲线变化情况

图24:近半年3年期AA产业债收益率曲线变化情况

AAA级产业债收益率曲线期限结构与AA级产业债收益率曲线较形似,仅5年期等品种收益率下行。

图25:9月22日与9月15日AAA产业债收益率曲线变化情况

AA级产业债信用利差以收窄为主。

除1Y、8Y和9Y期限品种信用利差有所走阔外,其他期限信用利差普遍收窄。3年期AA产业债信用利差走阔了3.31BP,其中3年期AA产业债收益率上行了4.44BP,而3年期无风险收益率上行了1.13BP。3年期AAA产业债收益率利差走阔了1.70BP,评级溢价上调了1.61BP。3年期AAA利差走阔说明流动性有所收紧,评级溢价上调表明市场对3年期AA产业类主体忧虑程度有所上升。图26:9月22日与9月15日AA产业债信用利差变化情况

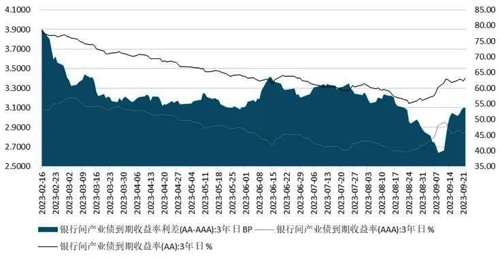

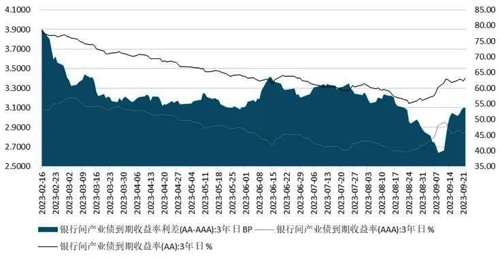

本周,3年期银行间产业债到期收益率AA-AAA等级利差均值为52.69BP,而上周其均值为47.21BP,有所走阔。

图27:最近半年AA-AAA产业债等级利差变化情况

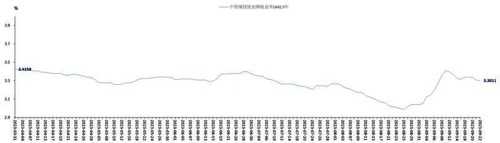

环比上周,AA级产业债收益率曲线上行为主,其中,1月期上行最大(约11BP)。3年期AA城投债收益率,9月22日本周五收至3.3011%,较9月15日上周五下行1.26BP,维持3.00%关口之上。其2022年12月15日曾报收4.3254%,创出2020年11月底的两年多新高。图28:9月22日与9月15日AA城投债收益率曲线变化情况

图29:近半年3年期AA城投债收益率曲线变化情况

AAA级城投债收益率曲线期限结构与AA级城投债收益率曲线相似,上行期限更多。

图30:9月22日与9月15日AAA城投债收益率曲线变化情况

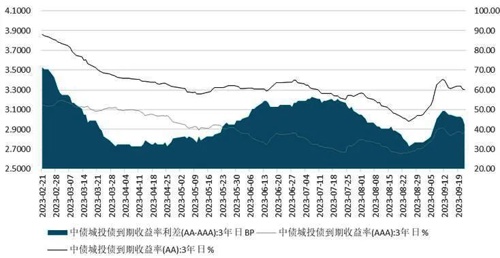

其中,1月内期信用利差走阔最明显(约19BP);3月期信用利差收窄最明显(近14BP)。3年期AA城投债信用利差收窄了2.39BP,分解看3年期AA城投债收益率下行1.26BP,3年期无风险收益率上行了1.13BP。3年期AAA城投债收益率信用利差走阔了2.60BP,评级溢价下调了4.99BP。3年AAA信用利差走阔说明流动性有所收紧,评级溢价下调表明市场对3年期AA城投类主体忧虑程度有所减少。图31:9月22日与9月15日AA城投债信用利差变化情况

本周,3年期城投债到期收益率AA-AAA等级利差均值为45.39BP,而上周其均值为48.39BP,有所收窄。图32:半年多以来3年期AA-AAA城投债等级利差变化情况

其中,中票成交金额3,275.48亿元(前值为3,937.02亿元),短融成交金额2,261.97亿元(前值为2,847.60亿元),本周二级信用债成交总金额为7,356.98亿元(前值为8,706.74亿元),较上周小幅减少。

一级市场方面,本周0只转债上市;1只转债发行。

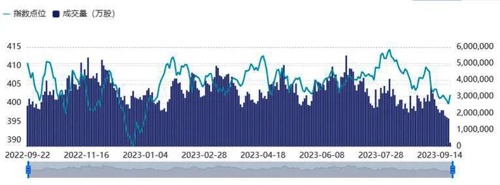

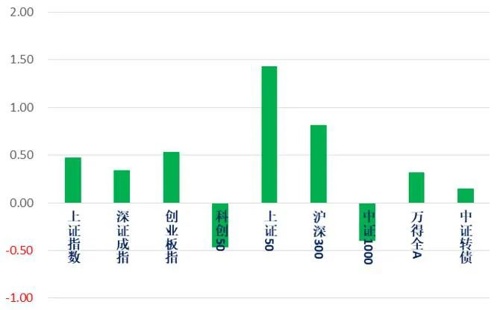

二级市场方面,本周转债市场上涨;全市场转债价格(中位数)上涨,转股溢价率(中位数)上行。本周转债市场上涨,交易环比量减。本周中证转债指数较上周上涨0.14%。成交量方面,两市成交金额环比量减。本周成交1,635.97亿元,日均约327.19亿元(低于上周日均387.92亿元)。同期,本周权益市场指数上涨为主,万得全A上涨。科创50、中证1000分别下跌0.47%、0.40%,上证指数、深证成指、创业板指、上证50、沪深300分别上涨0.47%、0.34%、0.53%、1.43%、0.81%。全市场看,万得全A周涨0.31%。图33:近一年中证转债指数及成交量走势变化情况

图34:中证转债指数及主要权益市场指数周涨跌幅情况(%)

板块方面,转债市场涨多跌少。其中可选消费(-0.43%)、金融(0.29%)、能源(0.12%)、材料(0.07%)、信息技术(0.06%)、日常消费品(0.01%)板块上涨;公用事业(-0.70%)、医疗保健(-0.45%)、工业(0.00%)板块下跌。个券方面,转债市场涨多跌少。总共541只公募可转债,333只个券上涨,206只下跌,2只收平。跌幅靠前的转债为百洋转债、华钰转债、兴瑞转债、晶瑞转债,周跌幅在7%以上;涨幅靠前的转债为天康转债、亚康转债、宏昌转债,周涨幅在10%以上。从绝对价格来看,高价券数量与占比较上周均增加。转债绝对价格看,100以下的低价券个数为6个,占比1%;100至110之间的低价券有68个,较上周减少3个,占比13%,较上周持平。而130以上的高价券达到132个,较上周增加8个,占比25%,较上周增加2个点;其中150以上的超高价个券有48个,较上周持平。转债价格(中位数)上涨,转股溢价率(中位数)上行。截至9月22日周五,全市场可转债的中位数价格是120.43元(上周为120.36元),与上周相比上涨0.02元;全市场中位数转股溢价率为38.82%(上周为38.81%),与上周相比上行0.01pct。

免责声明

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证,不就该等信息之任何错误或遗漏承担责任。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议或投资承诺,任何在本报告中出现的信息仅做参考,不应作为投资者投资决策与基金交易的依据。本报告版权归九泰基金管理有限公司所有。投资有风险,请谨慎选择。

风险提示:材料仅供参考,不作为任何投资建议或投资承诺,不代表报告撰写人所管理基金的投资承诺或实际投资结果。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当投资者购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等产品法律文件以详细了解产品信息,并充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)