11月债市回顾:

债市区间震荡

ORIENT FUND

11月资金面扰动仍大,利率呈“倒N型”走势,曲线走平。11月中上旬,跨月之后资金面压力有所缓解,经济数据表现分化,10Y国债利率由月初的2.69%下行至2.66%附近后保持窄幅震荡,1Y国债利率由2.25%回落至15日的2.16%。11月中下旬,降准预期有所降温。随后资金面偏紧、同业存单利率高企、市场对于后续跨月和跨年的资金面情况以及防资金空转政策存在担忧,压制债市情绪,长短端利率明显上调。月末央行公开市场持续净投放呵护资金面,利率有所回落。截至11月30日,1Y/10Y国债利率分别收于2.34%、2.67%。

基本面:

PMI重回扩张区,需求分化,CPI或企稳

ORIENT FUND

11月CPI或延续小幅下行的趋势。11月以来鲜菜和猪肉价格环比下降,水果价格回升,预计11月CPI同比增速或继续下行。11月国际原油价格下跌,国内油价、沥青和玻璃价格均下降,国内煤价、钢铁和水泥价格上涨,综合看,预计11月PPI同比降幅或小幅扩大。11月制造业PMI小幅下降。

11月制造业PMI为49.4%,已连续两个月处于荣枯线下方,其中生产指数、需求指数、新出口订单指数分别为50.7%、49.4%、46.3%,较10月分别-0.2pct、-0.1pct、-0.5pct。非制造业商务活动指数和综合PMI产出指数分别为50.2%和50.4%,仍在扩张区,服务业PMI下降、建筑业PMI回升至高景气区间。(数据来源于Wind)

11月货币市场:

资金利率、票据利率均上行

ORIENT FUND

11月央行净投放资金6280亿元。逆回购投放78230亿元,逆回购到期78350亿元;MLF投放14500亿元,MLF到期8500亿元;国库现金投放900亿元,国库现金到期500亿元。

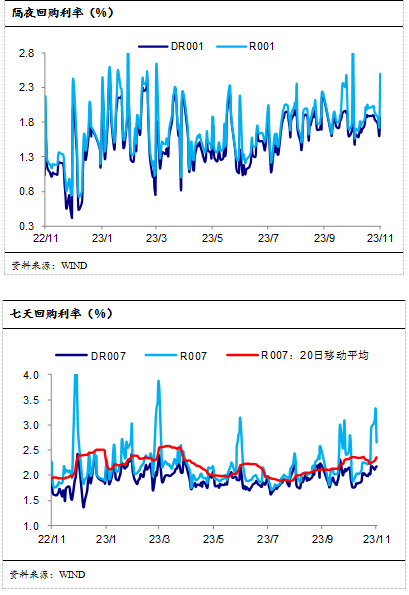

资金利率、票据利率整体下行。11月R001月均值下行9BP至1.92%,R007月均值上行2BP至2.36%;DR001月均值下行2BP至1.77%,DR007月均值下行1BP至1.97%。3M存单发行利率、FR007-1Y互换利率震荡上行;11月票据利率下行,半年/3M国股银票转贴价格月均值分别为1.11%、0.57%,较10月分别环比下行10BP、2BP。(数据来源于Wind)

11月二级市场:

债市曲线走平

ORIENT FUND

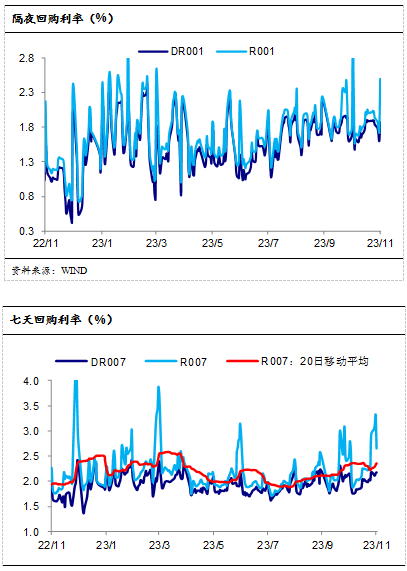

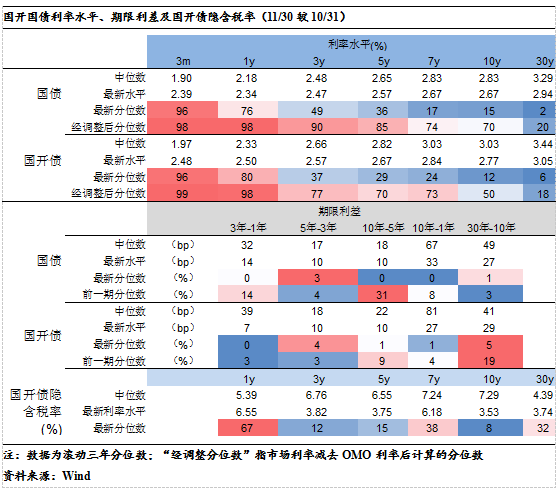

相比于10月31日,11月30日1年期国债收益率上行13BP至2.34%,10年期国债收益率下行2BP至2.67%;1年期国开债收益率上行13BP至2.50%,10年期国开债收益率上行3BP至2.77%。

国债&国开债利率所处分位数整体上升,期限利差收窄。各关键期限隐含税率整体上升,中长期限隐含税率仍处历史偏低水平。10Y国开债隐含税率由1.52%上升至3.53%,位于8%分位数水平。(数据来源于Wind)

11月信用市场:

信用利差整体收窄,期限利差普遍收窄

ORIENT FUND

11月份信用债收益率水平相比上月多数上行,信用利差整体收窄,期限利差普遍收窄。根据Wind数据显示,从11月份收益率水平来看:1年期各等级中短票上行4-6BP,城投债上行6-7BP;3年期AAA中短票上行1BP,AA+、AA中短票下行1-12BP,城投债下行1-11BP;5年期各等级中短票下行3-11BP,城投债下行6-15BP。11月份信用利差方面,1年期各等级中短票利差收窄7-8BP,城投债利差收窄6-7BP;3年期各等级中短票利差收窄7-20BP,城投债利差收窄8-18BP;10年期各等级中短票利差收缩12-16BP,城投债利差收窄4-8BP。(数据来源于Wind)

12月债市前瞻:

短期或延续震荡,关注资金面的边际扰动

ORIENT FUND

从11月公布的10月各项数据来看,国内经济修复基础尚需进一步巩固,需要政策端继续发力刺激。从各项表现来看,整体生产需求仍在偏低位,收入预期持续偏低,消费需求不及预期。本月已进入政策等待期,关注重要会议的召开。资金面方面,跨月虽已过,资金面没有明显放松态势,后市受国债增发、再融资债继续发行等因素影响,资金面或持续受到扰动。

债市策略方面,基本面对债市的利多仍在,资金面对债市的扰动使得债市偏震荡格局,关注资金面情况。同时,重要会议即将召开,靴子落地前债市或观望为主,定调落地后不排除明年行情提前开启的可能性。

(市场有风险,投资需谨慎)

2023-12-12 16: 28

2023-12-11 21: 03

2023-12-11 21: 03

2023-12-11 21: 03

2023-12-11 21: 03

2023-12-11 21: 02