01

市场回顾

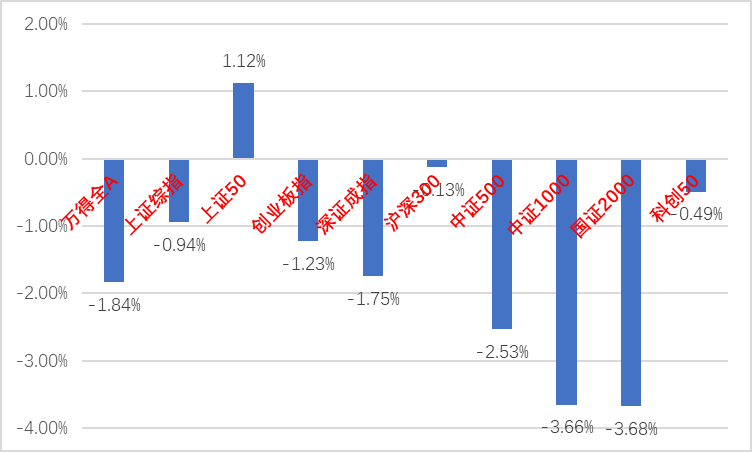

上周,A股主要指数涨跌不一,大盘风格表现更优。

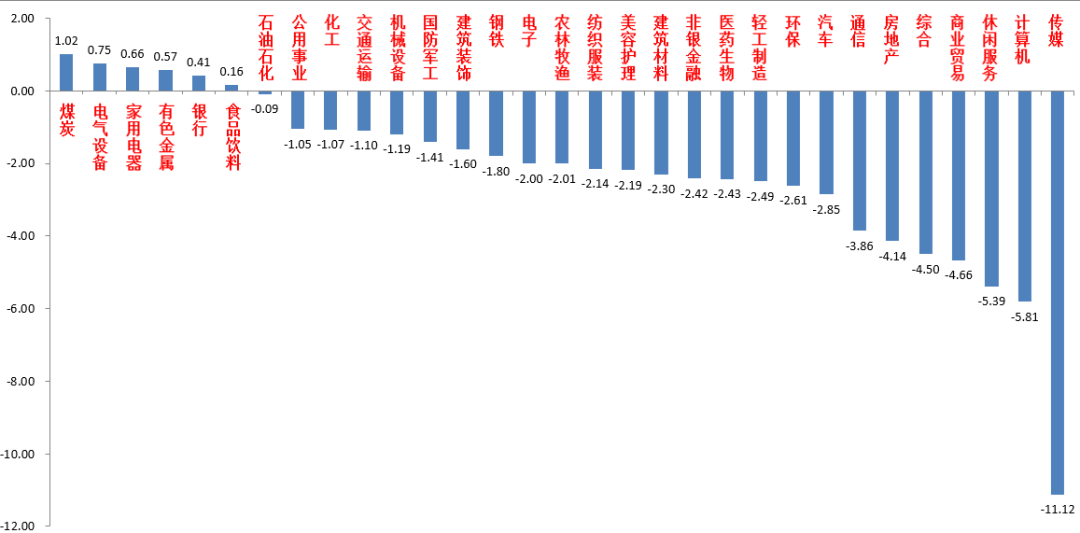

31个申万一级行业中,煤炭(1.02%)、电气设备(0.75%)和家用电器(0.66%)居涨幅前三。传媒(-11.12%)、计算机(-5.81%)和休闲服务(-5.39)居跌幅前三。

A股主要指数周涨跌幅(%)

资料来源:wind;统计区间:2023/12/18-2023/12/22

申万一级行业周涨跌幅(%)

资料来源:wind;统计区间:2023/12/18-2023/12/22

宏观数据分析

12月20日,12月1年期与5年期LPR分别为3.45%与4.2%,连续4个月保持不变。LPR利率持平主因12月MLF利率也没变,银行融资压力大及净息差承压。MLF政策利率保持稳定为2.5%,市场利率维持高位运行,DR007持续高于短期政策利率,银行融资压力仍大,净息差承压,缺乏下调LPR的动力。

12月22日,国有五大行下调存款挂牌利率,不同期限的定期存款及大额存单利率下调幅度不等,本次是年内第三轮存款利率下调,主因银行净息差持续承压,稳定负债成本诉求较强,也有刺激超额储蓄流向实体经济的原因。本次调降后,三年定期存款挂牌利率跌破2%。总体上存款利率下调将降低银行存款成本率,缓解息差压力。

美国11月PCE物价指数同比+2.6%(前值+2.9%),预期+2.8%;同期核心PCE物价指数同比+3.2%(前值+3.4%),预期+3.3%;环比+0.1%(前值+0.1%),预期+0.2%。美联储最青睐的通胀指标PCE物价指数创两年半新低,降息预期继续升温。结合11月消费者支出与收入保持增长的数据,表明尽管美国通胀压力持续存在,但居民部门表现仍强势,经济软着陆预期升温。美元指数和美债利率继续承压。

股市策略展望

上周A股维持震荡。市场风格继续分化,存量资金博弈环境下,指数、板块间跷跷板效应明显。从基本面看,目前内需仍弱,但经济数据有筑底迹象。从政策面看,上周出台了诸如降存款利率和游戏行业监管的政策。从资金面看,本周外资净流出22.36亿元。基金发行申赎,两融资金亮点不多。一些大盘指数etf申购增加。年末市场缩量明显,上周日均成交额萎缩至7021亿元,两融成交占比中枢已逐步下滑至8.7%,“资金出清”现象较明显。

接下来的一周,小微盘占优风格可能发生松动。在当下的市场,投资者对于经济基本面的结构性问题(尤其地产和化债方面)充分认知且预期较一致,叠加业绩空窗期,情绪和政策预期作用增大。而上周关于游戏产业的征求意见稿对TMT行业情绪打击较重,资金往以沪深300为代表的超跌标的回流,大盘成长风格出现反弹,但没有足够资金配合的话反弹时长应该不会很长,难以形成真正反转。结合A股的低点位(上证指数PB估值已经在历史最低区间)和增量资金不足的情况,预计短期市场下跌空间不大并维持结构不平衡,继续对市场抱有审慎乐观的态度。建议投资者维持中等水平仓位。行业上,对于红利类行业,继续建议作为底仓配置一部分(央企改革、银行、物流、公用、能源相对较优)。而对于进攻性较强的多数标的,以寻找低位基本面较好和情绪面改善的(大众品消费、超跌电新、有自身催化的汽车链、TMT等科技成长)配置为主。

02

市场回顾与分析

一级市场回顾

上周一级市场国债、地方债和政策性金融债发行规模分别为4472亿、288亿和100亿,净融资额为4072亿、213亿和100亿。信用债共计发240只,总规模2041亿,净融资额-87亿。可转债新券发行7只,合计融资规模约77亿元。

二级市场回顾

上周利率下行为主。主要影响因素包括:存款利率下调、股债跷跷板、存单利率、跨年资金面等。

流动性跟踪

上周公开市场净投放2160亿,机构跨年速度偏慢,跨年资金价格不低。关注本周1800亿国库现金定存招标情况及跨年资金面状况。

政策与基本面

上周国内暂无重要经济金融数据公布。大行宣布年内第三次下调存款挂牌利率。高频数据来看:京沪地产新政对新房销售产生一定刺激效果,年末销售冲量时点提前。

海外市场

多家航运公司因船只遭袭宣布绕道好望角以暂时性替代红海航线。最终10年美债收盘3.90%,较前周下行1BP。

债市策略展望

上周债券收益率明显回落,导火索是大行开启年内第三轮存款利率下调,市场关注银行利润约束缓解后MLF、LPR等其他广谱利率跟进下行的可能性。

总体来看,目前处在年末经济及债券供给淡季,债市短期面临的风险较为有限,但考虑到目前收益率曲线比较平坦,资金面预计将成为影响后续行情演绎的关键,关注跨年后流动性是否转松,如果存单利率能触顶回落,交易情绪或能延续。继续建议以震荡思路操作,哑铃型配置为主,在把握估值修复机会的同时做好流动性管理,适时调整仓位结构。转债方面,指数进入今年以来的底部区间,预期的博弈或许仍将持续。多家银行调降存款利率;国家新闻出版署就《网络游戏管理办法(草案征求意见稿)》公开征求意见,拟规定限制游戏过度使用和高额消费,引发了市场对于过严的营商环境的担忧,关注后续两会经济目标和政策演绎,关注市场情绪的节奏。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

2023-12-25 14: 09

2023-12-25 14: 08

2023-12-23 19: 14

2023-12-22 19: 37

2023-12-22 16: 48

2023-12-22 14: 30