Alessio de Longis

CFA®高级投资组合经理

景顺集团解决方案投资主管

主要观点

过去一段时间,通胀下降的前景提振了全球市场情绪。因此,我们对全球战术配置模型进行了一些调整:

●增持风险资产,根据周期性分化的早期迹象,偏好美国以外的股票,看好欧洲和新兴市场。

●我们的宏观投资流程会在平均6个月至3年的时间跨度内推动战术性资产配置决策,旨在获取资产类别(如股票、信贷、政府债券和另类投资)、地区、因素和风险溢价之间的相对价值和回报机会。

1

我们的领先指标显示,全球总体增长保持稳定,同时确认出现有利于美国以外发达市场和新兴市场的周期性分化,美国经济增速持续放缓,现在又回到了低于趋势的水平,在美国,消费者信心和企业调查结果企稳,但仍低于长期趋势。制造业活动有所改善,高于长期趋势,住房指标略有下滑,但仍处于历史平均水平。

2

另一方面,制造业调查结果显示欧洲的发展势头正在逐步改善,库存周期数据显示,生产预期正在上升,需求也有所好转。同样,来自中国和亚洲其他地区的最新数据展现出积极的周期性势头,商业调查数据和工业生产有所改善,而房地产市场虽然仍处于疲软状态,但已逐渐趋于稳定(图1)。

3

从中期角度来看,基于对商业周期的模型研究,由于过去两年全球收益率曲线倒挂的程度和持续时间,我们预计过去货币紧缩政策的滞后效应将在未来几个季度对全球产生负面影响。简而言之,我们认为在可见的未来,领先经济指标有很大概率会持续低于其长期趋势。

2023年最后一个季度在资产价格强劲复苏中结束。这种复苏的背景是经济较弱但稳定的增长,快速趋于温和的通胀,以及各个央行不仅暗示将要结束紧缩周期,更为重要的是承认甚至会在2024开始新一轮降息。

2023年第四季度,全球债券收益率下降约100个基点,导致各资产类别通过降低贴现率进行正向重新定价。这也引发了人们对增长和风险承受能力改善的预期,各行业(企业和主权)的信贷息差都出现了显著压缩,目前远低于历史长期平均水平。

图1:全球宏观框架仍处于复苏状态

区域状态信号和组成部分

资料来源:Bloomberg L.P., Macrobond。景顺集团解决方案研究和计算。

景顺集团解决方案的专有领先经济指标。截至2023年12月31日的宏观制度数据。领先经济指标(LEIs)是衡量经济增长水平的专有前瞻性指标。全球风险偏好周期指标(GRACI))是衡量市场风险情绪的专有指标。除美国外的发达市场包括欧元区、英国、日本、瑞士、加拿大、瑞典、澳大利亚。新兴市场包括巴西、墨西哥、俄罗斯、南非、台湾地区、中国、韩国、印度。

通货膨胀

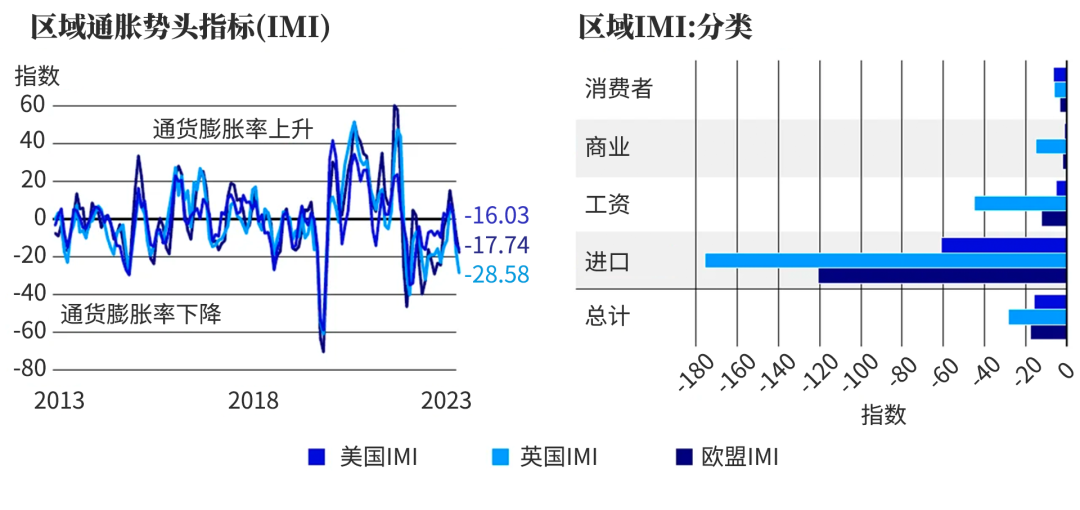

受大宗商品价格下跌导致生产成本和消费价格下降的影响,各地区和经济部门的通胀继续下降。各行业的最新数据表明,这一趋势在未来几个月可能会持续(图2)。总体而言,经济增长、通胀和货币政策预期的演变继续支持我们在短期内为风险资产的有利背景进行定位,同时我们仍随时准备在经济和市场条件发生变化时调整风险敞口。

图2:欧洲、英国和美国的通胀继续下降

资料来源:Bloomberg L.P.截至2023年12月31日的数据,景顺集团解决方案计算。美国通胀势头指标(IMI)以过去三个月为基础衡量通胀统计数据的变化,涵盖消费者和生产者价格、通胀预期调查、进口价格、工资和能源价格等指标。正(负)读数表明,过去三个月通胀平均一直在上升(下降)。

● 我们仍然看好全球周期的复苏,而美国已经从扩张阶段回到复苏阶段,原因是领先指标回落至趋势水平以下。在通胀下降的同时,美国以外地区的经济增长继续改善。

● 在全球战术资产配置模型中,我们仍然增持投资组合风险,相对于固定收益、非美国股票市场、价值投资和小市值公司,我们更青睐通常的股票。在固定收益方面,我们增持风险信用,期限中性,减持美元。

本文仅供参考,不构成在授权任何人在任何司法管辖区内的分销、买卖或招揽买卖任何证券或金融产品,也不导向出版或提供景顺上海的微信页面被禁止的司法管辖区内(由于该人的国籍,居住地或其他方式)的任何人。本文所载的信息可能会因应市场动态而改变,景顺不承担更新任何前瞻性声明的义务。实际事件亦可能与假设有所不同。本账号的内容版权归景顺所有,除非另有说明。版权所有。投资涉及风险。景顺或其附属公司或景顺或其附属公司的任何董事或雇员不对任何人依赖此类信息而造成的任何损害或损失(无论是侵权行为或合同或其他方式)承担责任,也不对任何错误或遗漏(包括但不限于第三方来源的错误或遗漏)承担责任。

2024-01-23 09: 13

2024-01-22 17: 23

2024-01-19 18: 58

2024-01-22 10: 57

2024-01-22 10: 57

2024-01-22 10: 56