国投瑞银大类资产配置周报

#1

宏观经济

宏观数据上,2024年7⽉制造业PMI为49.4%(预期49.3%),前值为49.5%。7⽉PMI延续回落趋势,主因传统淡季市场需求偏弱,叠加局部地区⾼温洪涝天⽓影响企业⽣产经营。

结构上来看,供过于求⽭盾仍在,7⽉制造业PMI⽣产指标为50.1,仍位于扩张区间,但新订单PMI仅49.3%,⾃2024年3⽉以来持续处于回落趋势中。

分企业规模来看,7⽉⼤企业PMI为50.5%,前值50.1%,中、⼩企业PMI分别49.4%和46.7%,前值分别49.8%和47.7%,⼤企业和中⼩企业PMI显著分化,或因⼤企业逆周期性特征,以及专项债发⾏边际加速对⼤企业拉动效果更为显著。

7⽉服务业PMI为50.0%,前值为50.2%,结构上交运邮政、⽂体娱乐业景气较⾼,零售、资本市场服务、房地产业景气较弱。

7⽉建筑业PMI为51.2%,前值52.3%,建筑业景⽓回落应受地产下⾏、基建施⼯偏慢影响,也与⾼温暴⾬洪涝等扰动有关。

7⽉财新中国制造业PMI为49.8%,前值50.0%,2023年11⽉以来⾸次低于荣枯线,由于财新PMI指数更多反映中小外向型企业⽣产经营情况,显示当前我国中⼩企业与出⼝需求或⾯临边际放缓压⼒。

2024年6⽉规模以上⼯业企业利润同⽐+3.6%,较前值有所抬升,除2023年同期低基数外,PPI降幅收窄、营收利润率季节性回升也是重要⽀撑。

结构上来看,上游原材料制造业利润增速改善明显,主因“迎峰度夏”拉动电⼒需求和煤价修复;中游装备制造业利润增速有所回落,电⼦、汽⻋⾏业利润同⽐增⻓较快,⽽电⽓机械、器材制造业等利润拖累明显;受内需偏弱影响,下游消费品制造业利润增速继续回落,⽪⾰制鞋、酒饮料、医药等⾏业表现相对较优。

6⽉⼀般公共预算收⼊同⽐-2.6%,较前值-3.2%有所收窄,但在剔除23年中⼩微企业缓税⼊库影响后的可⽐⼝径下,6⽉⼀般公共预算收⼊同⽐-1.1%,较前值+2.1%有所下⾏。⼀般公共预算收⼊中税收收⼊同⽐-8.5%,四⼤主要税种中除消费税外,同⽐增速均落⼊负增区间,显示内需仍偏弱。6⽉⼀般公共预算⽀出同⽐-3.0%,前值+2.6%,⼀般公共预算⽀出开始受到收⼊下⾏的约束。

6⽉政府性基⾦预算收⼊同⽐-32.4%,前值-22.2%;国有⼟地使⽤权出让收⼊同⽐-35.3%,前值-27.4%,地产销售与拿地偏弱仍对⼴义财政收⼊形成制约。6⽉政府性基⾦预算⽀出同⽐-11.1%,降幅较前期有所收窄,或与专项债发⾏进度⼩幅加快、低基数因素有关。

总结来看,近期经济增⻓动能边际有所放缓,内需不⾜仍是核⼼⽭盾,三中全会和中央政治局会议指出“坚定不移实现全年经济发展⽬标”,后续逆周期政策加码可期。

宏观政策上,2024年7⽉30⽇,中共中央政治局召开会议,分析研究当前经济形势,部署下半年经济⼯作。对于当前经济形势,本次会议认为,经济运⾏总体平稳、稳中有进,延续回升向好态势,新动能新优势加快培育,⾼质量发展扎实推进。但同时也指出,当前外部环境变化带来的不利影响增多,国内有效需求不⾜,经济运⾏出现分化,重点领域⻛险隐患仍然较多,新旧动能转换存在阵痛。

⾯对转型存在的问题,会议强调既要增强⻛险意识和底线思维,积极主动应对,⼜要保持战略定⼒,或意味着短期不会有⼤规模强刺激政策出台,更多依赖结构调整、深化改⾰推动⾼质量发展。

会议同时提出“坚定不移完成全年经济社会发展⽬标任务”,或意味着下半年逆周期政策将边际加码。会议指出“加快全⾯落实已确定的政策举措”、“及早储备并适时推出⼀批增量政策举措”,对于存量政策的落实,重点在包括专项债、中⻓期特别国债的落地和使⽤,以及继续推动设备更新和消费品的以旧换新等。

增量政策⽅⾯,会议提到“要以提振消费为重点扩⼤国内需求”、“把服务消费作为消费扩容升级的重要抓⼿”,后续促消费增量⽀持政策可期。会议继续强调要培育壮⼤新兴产业和未来产业,同时指出要强化市场优胜劣汰机制,畅通落后低效产能退出渠道,有望加速产能过剩⾏业出清,优化供给侧质量。

此外,在房地产⽅⾯,会议强调要落实好促进房地产市场平稳健康发展的新政策,坚持消化存量和优化增量相结合,积极⽀持收购存量商品房⽤作保障性住房,进⼀步做好保交房⼯作,促进房地产市场平稳健康发展。

海外⽅⾯,2024年7⽉美国⾮农就业⼈⼝增⻓11.4万⼈,为2020年12⽉以来最低纪录,远不及预期的17.5万⼈,较前值20.6万⼈(下修⾄17.9万)⼤幅下降。7⽉美国失业率较前值上升0.2%⾄4.3%,创下2021年10⽉以来最⾼纪录。7⽉失业率上升幅度触发“萨姆规则”,即如果失业率(基于三个⽉的移动平均线)⽐去年的低点上升0.5个百分点,那么经济衰退已经开始。

2024年7⽉,美国ISM制造业PMI⼤幅回落1.7%⾄46.8%,创下近8个⽉以来新低,随着美国经济与就业市场⾛弱,市场对美国经济“硬着陆”担忧抬升。

美国⺠主党全国委员会2日宣布,美国副总统哈⾥斯在党内总统候选⼈提名的线上投票中已获得⾜够的党代表票,锁定2024年⺠主党总统候选⼈提名,美⺠调称哈⾥斯在⼤多数摇摆州⽀持率上升,美国⼤选不确定性再度提升。

伊朗伊斯兰⾰命卫队和巴勒斯坦伊斯兰抵抗运动(哈⻢斯)于7⽉31日发布声明称,哈⻢斯政治局领导⼈伊斯梅尔·哈尼亚在伊朗⾸都德⿊兰遭袭死亡,哈⻢斯指责以⾊列袭击了哈尼亚及其保镖的住所。哈尼亚遇难导致区域紧张局势再度升温,据悉伊朗最⾼领导⼈哈梅内伊已签署政令,要求对以⾊列发起直接⾏动,全球地缘⻛险升温。

数据来源:中国物流与采购联合会、国家统计局服务业调查中心(2024.7.31)、国家统计局(2024.7.27)、财政部(2024.7.22)、美国劳工部(2024.8.2)、美国供应链管理协会(2024.8.1)

#2

市场流动性

国内货币政策有所放宽,积极的财政政策将继续发力,为稳增长形成更大支持。

货币政策方面,跨⽉之后资⾦利率中枢下移,随着资⾦压⼒下降,央行逆回购也回归“地量”操作,央⾏公开市场操作净回笼2037亿元。中央政治局会议提出要综合运⽤多种货币政策⼯具,加⼤⾦融对实体经济的⽀持⼒度,促进社会综合融资成本稳中有降。加之全球流动性宽松预期抬升,国内汇率压⼒缓和,后续流动性环境预计仍将维持宽松。

财政政策⽅⾯,中央政治局会议提出宏观政策要持续⽤⼒、更加给⼒,加快全⾯落实已确定的政策举措,及早储备并适时推出⼀批增量政策举措,后续以特别国债、专项债等为代表的⼴义财政落地和使⽤有望加速。

7⽉25⽇,国家发改委、财政部印发《关于加⼒⽀持⼤规模设备更新和消费品以旧换新的若⼲措施》提出,统筹安排3000亿元左右超⻓期特别国债资⾦,加⼒⽀持⼤规模设备更新和消费品以旧换新。同时提⾼设备更新贷款财政贴息比例,对符合《关于实施设备更新贷款财政贴息政策的通知》条件经营主体的银行贷款本金,中央财政贴息从1个百分点提⾼到1.5个百分点,贴息期限2年,贴息总规模200亿元。

海外方面,美联储7⽉FOMC会议按兵不动,符合市场预期。美联储主席鲍威尔表态偏鸽,认为经济已经接近适合降息的时点,如果数据允许,美联储最早可能在9⽉降息。

美国7⽉⾮农就业数据⼤幅低于预期,失业率超预期,触及萨姆规则,市场对美国经济陷⼊衰退的担忧升温,并加⼤了对美联储降息的押注,对9⽉降息的定价从25bp升⾄50bp,同时预计2024年美联储降息100个基点的可能性为50%。

⽇本央⾏在7⽉31⽇结束的货币政策会议上决定,将政策利率从0%⾄0.1%提⾼⾄0.25%左右,为24年3⽉解除负利率政策以来的⾸次加息。此外,⽇本央⾏还决定从8⽉起逐步减少国债购买,计划到2026年⼀季度从当前的每⽉6万亿⽇元减少⾄约3万亿⽇元。⽇本货币紧缩推动⽇元套息交易逆转,⽇元兑美元汇率快速⾛强,⽇、美⻛险资产⼤幅调整。

英国央⾏宣布将基准利率从5.25%下调⾄5%,为2020年3⽉来⾸次降息。但降息决定仅以微弱⼈数优势通过,未来政策或仍将⾯临通胀与经济增⻓的艰难平衡。

数据来源:Wind(2024.8.2)、日本央行(2024.7.31)、英国央行(2024.8.1)

#3

股债溢价率

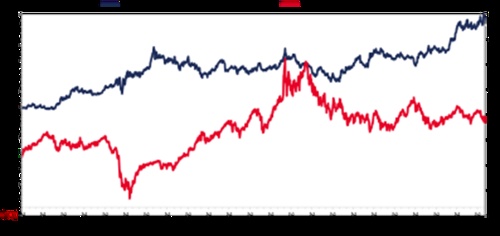

从股债性价比角度来看,股债溢价率周度边际继续提升,仍处在2006年以来向上1倍标准差以上,股票资产性价比更优。

股市方面,中央政治局会议对下半年经济政策表述积极,提振市场⻛险偏好,推动指数反弹,上证指数收复2900点重要关口。

债市方面,市场对于短期出台增量政策预期偏低,加之7⽉底国内货币政策超预期宽松,全球流动性宽松预期抬升等多重因素驱动下,债市做多情绪依旧浓厚,长端国债利率延续下行趋势。

股债溢价率

数据来源:wind,时间截至2024.8.2

#4

权益

股票方面,中央政治局会议释放稳增⻓信号,提出“加快全⾯落实已确定的政策举措”、“及早储备并适时推出⼀批增量政策举措”,提振投资者⻛险偏好,推动A股市场反弹。结构上社会服务、建筑装饰、医药⽣物涨幅居前,电⼒设备、公⽤事业、煤炭板块跌幅居前。

具体来说,上证指数上涨0.50%,上证50下跌0.49%,沪深300下跌0.73%,中证500上涨1.10%,中证1000上涨2.29%,创业板指下跌1.28%,科创50上涨0.80%,红利指数上涨0.56%,万得微盘股指数上涨4.59%,北向资⾦周度净流⼊32.19亿元,助推A股市场反弹。

展望后市,在前期市场持续下跌调整后交易结构加快出清,负向因素逐步计价,但市场上行空间的打开仍需看到政策执行力的增强。短期市场风险偏好回暖,可关注前期超跌的消费医药,中期维度强势风格预计仍在科技龙头与部分红利,关注受益改⾰预期,产业与政策催化密集的电子/军工/通信/机械,以及基本面相对稳健的高股息红利资产,如电力/电信运营商/国有行/公路等。

数据来源:wind,时间截至2024.8.2

#5

债券

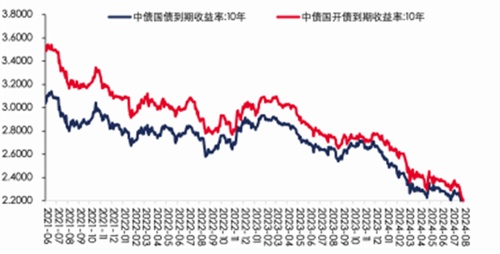

市场对于短期出台增量政策预期偏低,加之7⽉底国内货币政策超预期宽松,全球流动性宽松预期抬升等多重因素驱动下,债市做多情绪依旧浓厚,各期限国债收益率⼤幅下降。

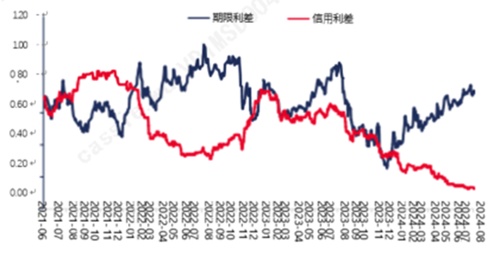

具体来看,⼗年期国债收益率8⽉2⽇收于2.13%,较7⽉26⽇下⾏6.67BP;⼗年国开债收益率8⽉2日收于2.19%,较7⽉26⽇下行5.69BP。期限利差上⾏2.01BP,信⽤利差下行1.00BP。

展望未来,随着7月超预期降息落地,债市受益率阶段性下⾏空间打开,但考虑到年内再次降息概率偏低,短期债市或对央⾏借⼊卖出国债操作,资⾦⾯边际收敛等利空因素反应敏感,当前市场与央⾏的博弈已较为极致,短期内⻓端利率或有阶段性上修压力。

美国方面,两年期美债利率截⾄8⽉2⽇收盘3.88%,较前⼀周下降48BP;十年期美债利率收于3.80%,较前一周下降40BP。美国就业市场超预期降温,市场对美国经济衰退的担忧急剧上升,降息预期显著提升,美债利率⼤幅下行,长短期国债收益率均跌破4%。

长债利率走势

数据来源:wind,时间截至2024.8.2

期限和信用利差走势

数据来源:wind,时间截至2024.8.2

#6

大宗商品

上周原油价格显著回落,⻩⾦价格⼤幅上涨。截⽌⾄2024年8⽉2⽇当周,NYMEX原油价格为74.14美元/桶,环⽐下跌3.01%;COMEX⻩⾦上涨4.21%⾄2486.1美元/盎司。

原油方面,上周原油价格波动主要受地缘冲突和美国经济衰退预期影响。7⽉31⽇,哈⻢斯领导⼈哈尼亚在伊朗⾸都德⿊兰遭以⾊列空袭死亡,地缘冲突局势迅速升温,尽管当⽇原油价格⼤幅上涨,但随着7⽉美国制造业PMI、⾮农就业数据⼤幅不及预期,失业率超预期且触发萨姆规则,市场对于美国经济衰退预期升温,压制原油需求,原油周度价格显著下跌。

⻩⾦⽅⾯,截⾄8⽉2日,COMEX⻩⾦收盘价为2486.1美元/盎司,周环⽐上涨4.21%。上周在地缘冲突升温和美国经济衰退预期冲击下,资⾦避险情绪迅速升⾼,⻩⾦价格⼤涨,周中⾦价最⾼触及2522.5美元/盎司的历史新⾼。展望后市,随着美国衰退预期继续演绎,降息预期进⼀步升温,⻩⾦价格可能还有进⼀步上升空间。在复杂的地缘政治环境、全球流动性宽松预期抬升背景下,继续关注后续⻩⾦可能的主升机会。

原油和贵金属价格

数据来源:wind,时间截至2024.8.2

2024-08-06 10: 59

2024-08-06 10: 58

2024-08-05 09: 56

2024-08-05 09: 55

2024-08-05 09: 53

2024-08-05 09: 53