Hemant Baijal

景顺固定收益多部门投资组合管理和全球债务团队负责人

Kristina Campmany

景顺高级投资组合经理

Carla Cricco Lizza

景顺固定收益高级产品经理

“

重要观点

扩张性财政政策推动超出预期地美国经济增长,但展望未来,我们预计全球其他地区的经济增长将加速,超过美国。

考虑到长期估值偏高和融资需求高涨,美元显得较为脆弱,随美联储采取行动降息,全球债务市场的投资者可能获益。

全球经济增长改善和金融环境松弛,将有利于全球固定收益市场,我们认为最大的结构性异常是收益率曲线正常化,在其修正时可能产生超额回报。

随着美国经济增长持续超出预期,2024年将反映过去几年的趋势,其中美国经济增长的“例外主义”已成为常态。今年,美国并不是唯一一个在疫情后保持复苏的国家,全球经济增长也出乎意料地呈现积极势头。美国在全球经济格局中的主导地位,限制了其他发达和新兴市场央行实施独立货币政策的能力。但我们预期,随着美联储在今年晚些时候启动降息周期,这种格局将发生变化。当前环境对风险资产较为友好,这一环境尤其有利于那些从全球增长中获益的资产。

全球宏观经济展望

全球经济增长状况正在改善,这一趋势主要由印度等新兴市场国家引领,并得到美国强劲增长的有力支持。

美国经济增长超出预期,主要得益于扩张性财政政策的推动。尽管货币政策持续受到关注,但实际上,财政政策的有效运用一直是美国经济增长和通胀的关键因素。通过补助、补贴和税收激励等手段,《通胀削减法案》(IRA)和《创造半导体生产有益激励措施法案》(CHIPS)以及《科学法案》已对美国的产业政策产生了显著影响,这些政策变化是全球其他地区至今难以企及。

展望未来,全球经济状况可能还将依赖于全球资本支出周期。

1

该周期不仅面临着正在进行的绿色转型对资本的竞争需求,而且全球人工智能(AI)领域的"军备竞赛"同样对资本有着重要需求。《芯片与科学法案》(CHIPS Act)为美国赢得了显著的先发优势,同时鉴于其广泛的技术生态系统,美国已经分配了547亿美元的基金,这些资金进一步促进了已宣布投资的3,480亿美元的项目1。

2

尽管目前资本支出周期尚在初期,但对美国的影响已经开始显现,这在宏观数据和企业收益中表现为生产率的显著提升。由于生产率的增长通常具有周期性特征,因此有针对性的财政支出策略可以在特定时期,为其提供进一步的增长动力。

3

因此,美国通过有效运用财政政策摆脱长期停滞的能力,已成为全球格局的主导因素,我们预计经济将继续保持强劲增长。尽管我们并不认为美国在筹资方面会遇到难题,但这种过度的财政支出可能会对货币政策和市场产生深远的影响。

货币政策

我们预期,全球将继续普遍实施宽松的货币政策。尽管通货紧缩过程缓慢,但预计大多数中央银行仍将继续放宽货币政策,日本银行(BOJ)和一些亚洲中央银行,如印度尼西亚银行,可能是例外。

然而,更宽松的央行政策可能会受到美联储政策的限制,这主要受美国经济增长和通胀形势的影响。尽管政策分歧可能会继续存在,例如欧洲央行(ECB)、加拿大银行和英格兰银行在今年下半年预计将继续实施宽松政策,但美联储的政策取向仍是决定其他中央银行政策宽松程度的关键限制因素。

全球宽松政策的主要依据是通胀率的下降,随着生产率提高,通胀可能会持续下降。这为美联储在今年放宽货币政策提供了空间。

1

我们预计,美联储最多将启动一轮温和的宽松周期或中期调整,以保持增长周期强劲。在美国,这样的宽松周期在整体上不太可能超过四次到六次降息。

2

这将为其他主要发达市场的中央银行,提供了更进一步放宽政策的空间,但这种宽松仍需在一定限度内进行。尽管欧洲央行的周期可能比美联储的周期更深,但它不太可能达到中性利率,预计约为1%至2%。

利率市场展望

在利率市场中,我们预计收入将成为回报的主要驱动力,最大的结构性异常是收益率曲线正常化,在其修正时可能产生超额回报。

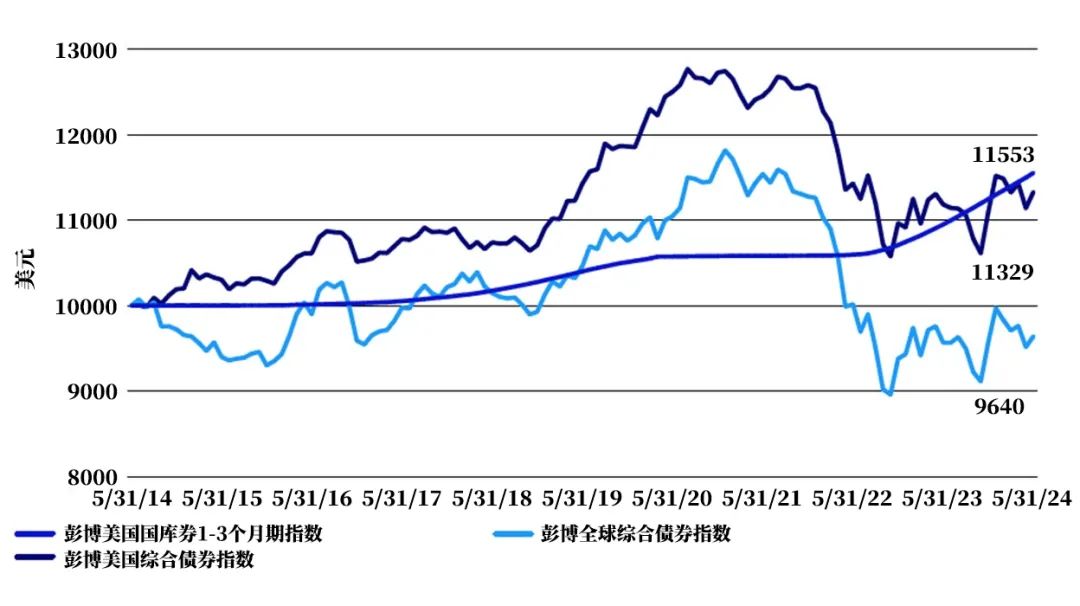

投资全球利率仍是一个挑战,因为全球收益率曲线长期处于倒挂状态——投资者面临十年风险却得不到回报。在过去十年中,美国三个月期国库券的表现,略优于彭博美国综合债券指数,而由于美元走强,彭博全球综合指数的表现则更为出色。需要指出的是,综合指数包括企业债券和抵押贷款支持证券,这些资产的信用等级低于国库券,因此在调整信用质量后,实际的回报表现会更差。

图1

过去十年主要债券指数的累计表现

来源:晨星,截至 2024 年 5 月 31 日。假设初投资投资为 10,000 美元,仅供说明之用。不能对指数进行投资。过去的表现并不能保证未来的结果。

信贷市场展望

我们认为,当前的环境有利于信贷,且该市场表现良好。但因为利差水平异常紧张,积极的表现使其容易受到经济冲击。虽然从历史角度来看,收益率水平很有吸引力,但那主要是美国国债。

因此我们预计,由于当前估值过高,未来的超额回报将显著减少。从相对的角度来看,我们认为货币套利在现阶段可以提供更好的价值。在这种环境下,我们总体上维持对信贷的低配策略,有选择地关注美国抵押贷款支持证券、欧洲银行 AT1 和新兴市场高收益信贷。

总体而言,我们认为受益于全球增长,资产前景良好。鉴于美联储实际上已经否定了加息的前景,而且今年降息的可能性仍然很大,因此其他央行放松政策的空间越来越大。所以我们认为,我们处于一个风险友好的环境中。虽然降息带来显著的资本收益的可能性不大,但赚取收入仍然非常有吸引力。此外,由于长期估值高和融资需求高,美元脆弱,随着美联储采取行动降息,全球债务投资者可能会受益。

资料来源:

1)半导体行业协会,数据截至 2024 年 6 月 12 日。

行业关键词:#债务市场展望#信贷市场展望#利率市场展望#全球宏观经济#景顺投资

景顺专注投资管理业务,运用丰富知识资本、环球业务优势和稳健营运管理,致力于协助投资者实现长期财务目标。

本文仅供参考,不构成在授权任何人在任何司法管辖区内的分销、买卖或招揽买卖任何证券或金融产品,也不导向出版或提供景顺上海的微信页面被禁止的司法管辖区内(由于该人的国籍,居住地或其他方式)的任何人。本文所载的信息可能会因应市场动态而改变,景顺不承担更新任何前瞻性声明的义务。实际事件亦可能与假设有所不同。本账号的内容版权归景顺所有,除非另有说明。版权所有。投资涉及风险。景顺或其附属公司或景顺或其附属公司的任何董事或雇员不对任何人依赖此类信息而造成的任何损害或损失(无论是侵权行为或合同或其他方式)承担责任,也不对任何错误或遗漏(包括但不限于第三方来源的错误或遗漏)承担责任。

2024-08-30 14: 18

2024-08-30 14: 17

2024-08-23 17: 07

2024-08-16 17: 42

2024-08-15 17: 16

2024-08-12 16: 12