八月中旬以来,债市尤其是信用债波动加剧,引发部分投资者担忧。进入九月后,债市似乎在震荡中又回暖了。

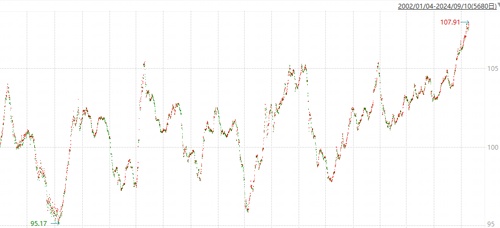

Wind数据显示,截至昨日(9月10日),代表债券整体表现的中债净价综合指数来到107.91点,创2002年1月4日推出以来的历史新高,且9月以来的7个交易日里已上涨0.44%(20240902-20240910,年化收益率为16.79%),这个表现对债市来说已相当不错。

同日,10年期国债收益率来到2.1143%,8月12日以来下行约14bp(利率下行意味着债市走强)。

中债净价综合指数表现

20020104-20240910

数据来源:Wind

近期债市整体走强或有三大主因:

1、货币宽松预期,债市情绪积极

9月初,货币宽松预期升温,债市走强。

比如上周,债市就主要围绕货币政策进一步加码的预期进行交易,市场对降息、降准、存量房贷利率下调等抱有较高期待,债市情绪整体积极,现券收益率全线下行。

2、核心CPI、PPI放缓,或助债市走强

本周一(9月9日),国家统计局公布了8月CPI和PPI相关数据。其中CPI同比上涨0.6%,PPI同比下降1.8%。

中金固收指出,虽然8月CPI同比总体有所上升,不过CPI非食品同比从6月的0.8%降至8月的0.2%,核心通胀或仍低迷,说明我国消费端通胀或仍未真正企稳。尽管当前我国名义利率绝对水平偏低,但是低通胀使得实际利率或仍然偏高,不利于居民消费需求释放,而且可能抑制企业投资意愿。在货币政策更加注重推动通胀温和回升背景下,央行后续或继续引导名义利率下行。

华泰固收认为,PPI同比有所下探,印证供需缺口或尚未逆转,基本面大趋势不变。加上央行重申支持性货币政策,强调降准空间,而且美联储降息在即,决定了债市可能仍在“顺势”,遭遇调整或是机会。

3、债市波动下8月理财规模或仍增长

2024年8月债市波动,信用债连续回调引发市场担忧赎回风波再起。

但据中信证券测算,理财规模8月可能仍大幅增长约3000亿元,增幅超过2018—2023年的均值2600亿元,表明债市波动并未大规模传导至理财负债端。从破净率来看,也不及去年4.25%的高点,更不及2022年底25%的历史极值。

后续来看,9月理财规模可能会出现季节性回撤,但10月有望快速超额修复,有望为债市带来有力支撑。

股市不给力时,债市往往成为关注焦点,也进入了不少投资者的“投资清单”。

面对近期债市起伏,融通基金经理王超也分享了自己的观点。

王 超

固收老将,融通基金固定收益投资部总经理,融通债券、融通四季添利等基金经理,16年证券/基金投资从业经历,其中10.7年公募基金投资经历。

1、 债市目前企稳了吗?

八月以来的债市波动或已基本企稳,从基本面来看,债市行情或仍有支撑。

理论上讲,更看好长久期,因为收益中枢长期是保持下行的。不过也需关注央行买卖国债的调节动作对市场的冲击,不过整体影响可能不会很大。

债券市场的中长期走势仍然与经济基本面息息相关。目前高频经济数据走势分化,经济活性偏弱,地产链条中销售边际下行、处于季节性偏低位,债牛的基本面或仍有望持续。

2、 如何看待前期信用债补跌?何时能修复?

前段时间信用债补跌较多,其原因在于,相比过去资金配置力量较强,此次回调过程中增量资金较少,所以补跌较多。

由于9月末是很多机构资金的财报日,预计十一国庆节后,资金面的回流对债券市场或是边际利好。

3. 现目前短债还是中长债基更有机会?

理论上讲,久期更长的债基或更为看好。

短期看,基本面、资金面和流动性预期对于中长久期的债基可能更为有利。同时也要提醒投资者,投资时须考虑自身风险偏好、风险承受能力等等,适合自己的,才是好的选择。

对回撤敏感、有流动性需求的小伙伴,或可关注融通四季添利,该基金以中短债策略为主。

对于收益弹性有所要求、资金短期闲置不用的,或可关注融通债券。该基金投资策略以中长期信用债为主,辅以利率债增厚收益。在上涨行情时,弹性有望更大,同时波动可能也更大,持有回调时更需要耐心。

主要参考资料:

中金公司《核心CPI和PPI放缓,债牛延续——8月通胀数据分析》20240909

中信证券《理财|债市波动下8月规模仍增3000亿,9月季节性下降无需担忧》20240911

华泰证券《PPI与CPI剪刀差阶段性扩大》20240910

2024-09-11 17: 27

2024-09-11 17: 19

2024-09-09 17: 12

2024-08-26 19: 19

2024-09-09 09: 38

2024-09-06 20: 37