季报速递 • 权益篇

三季度,A股峰回路转走出了先抑后扬的反转行情。前期市场延续二季度冲高回落态势震荡走低,随着季末一系列政策组合拳的加码A股强势反弹,交易活跃度显著提升,主要指数全面上涨。Wind数据显示,三季度上证指数上涨12.44%、创业板指上涨29.21%、深证成指上涨19.00%。权益基金在此背景下迅速“回血”。

如何在“热情高涨”的市场中把握秋收行情,找到心仪的宝藏基金,透过权益基金三季报数据或许可以有所收获。

稳扎稳打,权益秋收结硕果

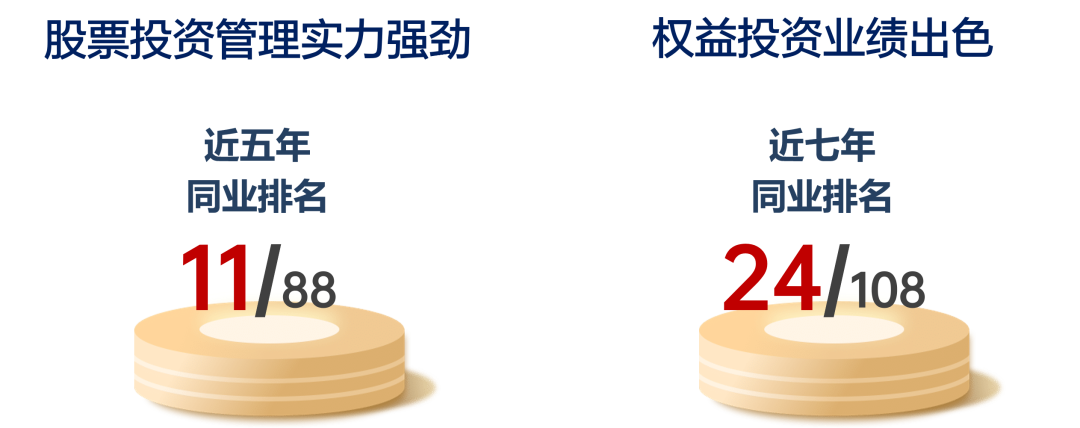

根据银河证券新发布的《基金管理人股票投资能力长期榜单》数据显示,截至今年三季度末,华泰保兴基金近5年股票投资主动管理能力位居行业第11/88。基于深厚的投研功底、优秀的投研团队及出众的投资管理能力,华泰保兴基金三季度权益投资业绩表现不俗,为投资者交上了一份亮眼的成绩单。另据海通证券发布的《基金公司权益及固定收益类资产业绩排行榜》数据显示,截至今年三季度末,华泰保兴基金近7年权益类资产绝对收益率达66.09%,同业排名第24/108。

数据来源:中国银河证券《基金管理人股票投资能力长期榜单》,海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2024年9月30日。基金过往业绩不代表未来表现,亦不构成对未来业绩的保证。市场有风险,投资需谨慎。

公司硬实力护航下,多只不同风格特色的权益产品业绩表现可圈可点,稳定领跑同业。

质量成长领航 指数优选蓄锐谋远

尽管九月下旬市场迎来了大幅反弹,但纵观近一年A股整体表现仍颇为震荡,Wind数据显示,截至2024年9月30日,偏股混合型基金指数近一年涨幅仅为0.14%。

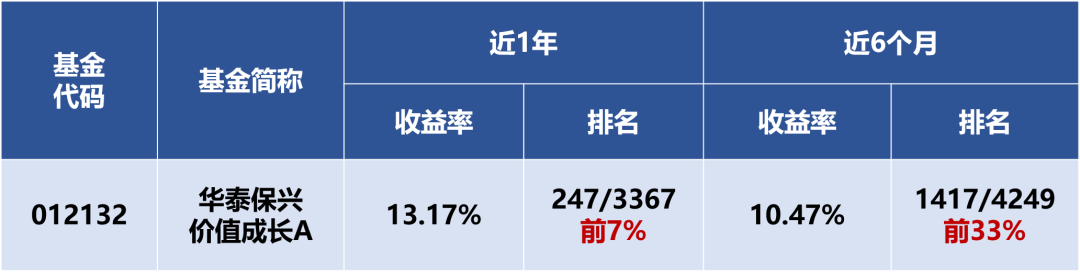

华泰保兴基金质量成长派代表、权益投资总监尚烁徽偏好“景气+多因子”投资方法,善于捕捉市场主流行情,紧跟时代发展变化。由他掌舵的华泰保兴价值成长近一年业绩表现突出,截至今年三季度末,华泰保兴价值成长A近1年收益率13.17%,同类排名前7%;近6个月收益率10.47%,同类排名前33%。

华泰保兴价值成长是一只主动与被动相结合的红利低波指数优选产品,通过红利+低波双因子作用,在力争超额收益的同时构建波动行情下的“减震利器”。

以上业绩数据均已经基金托管人复核。基金行业近1年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。近6个月同类排名数据:iFinD,截至2024年9月30日。

华泰保兴价值成长三季度投资策略及运作分析

三季度宏观经济整体较弱,红利相关行业的基本面整体也有走弱的趋势。我们维持了银行略微低配的配置比例,但是考虑到国有大行业绩有所分化,我们调高了其中业绩较好的品种的配置比例,调低其他品种的配置比例,考虑到化债的长久影响,增配了部分城商行和股份行。此外调高了周期相关品种的配置比例,年初至今这些品种整体基本面走弱,股价也表现相对弱势,但是考虑到化债、保交楼等措施对内需的托底,我们认为虽然从实物总量上很难对需求有很大的拉动,但是改善了中间所有环节的信心,各个环节都可能会增加对库存的补充,因此我们将其中有产品结构优势或者成本优势的个股进行了超配,主要集中在钢铁、建材、有色中。维持煤炭的配置比例,个股进一步集中到长协煤占比较高的公司,这些公司虽然短期基本面受损与煤炭价格中枢的扰动,但是整体经营质量较高,分红率较高。

深度价值陪伴 时光淬炼价值绽放

极具挑战的市场环境是检验基金管理人主动投资能力的“试金石”。今年以来A股市场跌宕起伏,风格切换及板块轮动加速,加剧了投资难度,也考验着基金管理人的投资管理能力。

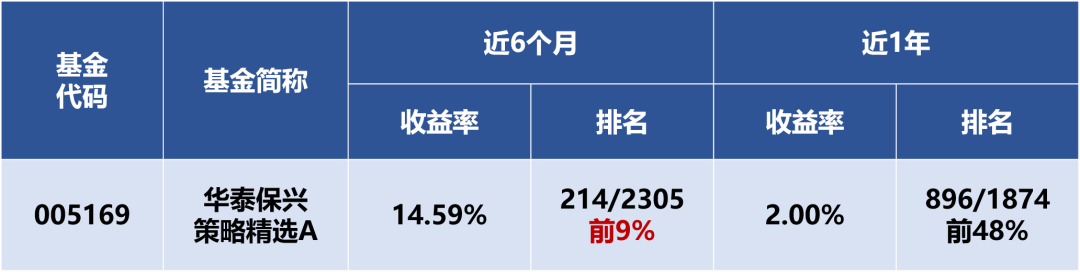

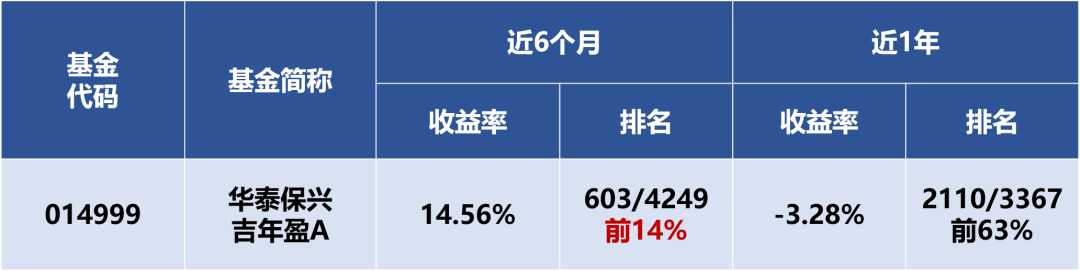

公司深度价值派代表、联席权益投资总监刘斌践行“高ROE低PB”核心投资理念,长期专注价值投资。由他执掌的华泰保兴策略精选、华泰保兴吉年盈,自其今年2月接管以来,短短半年时间便实现了新的突破。

截至今年三季度末,华泰保兴策略精选A近6个月收益率14.59%,同类排名前9%;近1年收益率2.00%,同类排名前48%。华泰保兴吉年盈A近6个月收益率14.56%,同类排名前14%;近1年收益率-3.28%,同类排名前63%。

以上业绩数据均已经基金托管人复核。近6个月同类排名数据:iFinD,截至2024年9月30日。基金行业近1年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。

华泰保兴策略精选、华泰保兴吉年盈三季度投

资策略及运作分析

三季度市场出现了大转折,在多项宏观和行业政策的刺激下,连续两个多月的下跌在季度末出现反转,各指数在最后一周均出现了大幅上涨,区间涨幅和成交规模都创出了多年记录,全季度沪深300指数涨16.07%,创业板指数涨29.21%。按申万行业看,非银金融、房地产、计算机等涨幅居前,分别上涨41.67%、33.05%和25.17%,相对落后的行业有银行、公用事业、石油石化等,也是上涨的,分别涨9.31%、2.95%和2.00%。三季度我们小幅减持了银行、基础化工、农林牧渔等行业,小幅增持了轻工、房地产、机械设备等行业。短期交易主要是一种再平衡操作,基本原则是减持预期回报下降的资产,同时增持预期回报高于组合预期回报的资产。

三季度末组合的加权ROE(TTM)约13.96%,加权PB约2.1倍,加权 PE约14.2倍(扣除负值)。组合加权ROE较上期略有下降,主要因地产、农林牧渔、基础化工中一些资产盈利能力处于周期性历史低位水平,我们看好其未来向历史均值回归。

如我们二季报和中报中讨论的,市场整体估值在三季度时处于历史低位水平,风险溢价水平处于历史高位,以沪深300指数为例来看,其PB估值在9月中旬时达到了近10年的最低水平,风险溢价几乎达到了近10年的最高水平。经历了短期市场大幅反弹后,风险溢价水平有所降低,PB估值也脱离了10年期最低位水平,但总体来看市场的预期回报水平仍然较好,尤其深入到行业和个股来看,很多资产依然处于明显低估的状态。当前我们看好的资产主要分布于如下行业:化工、房地产、轻工、家电、银行、医药、有色、机械、电子、农林牧渔等。

黑马之势领跑 穿越周期拥抱成长

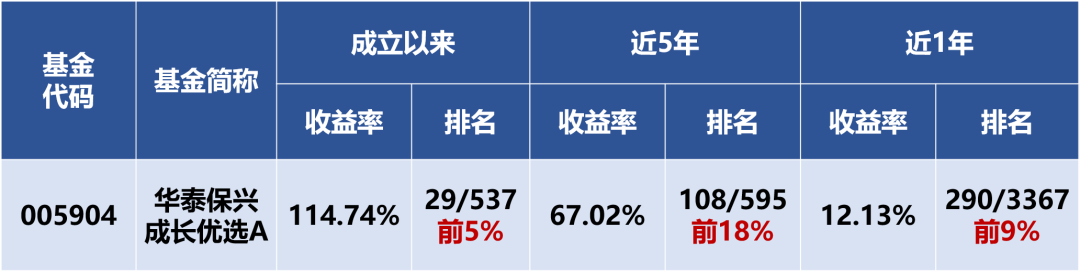

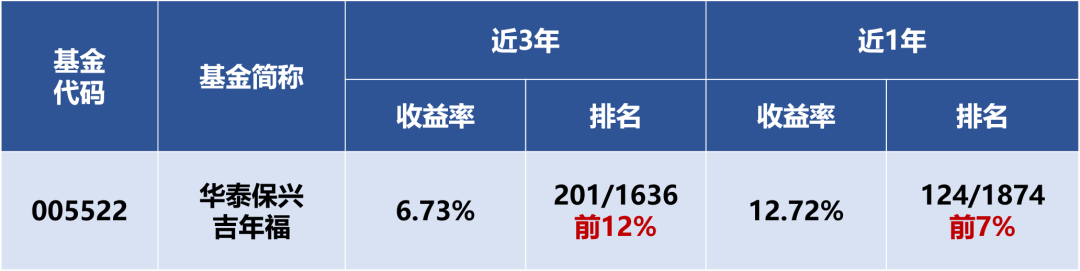

由公司周期成长派代表、新锐基金经理田荣管理的华泰保兴成长优选和华泰保兴吉年福,在多个时间维度下的业绩表现优异,成为同类中的佼佼者。截至今年三季度末,华泰保兴成长优选A成立以来收益率114.74%,同类排名前5%;近5年收益率67.02%,同类排名前18%;近1年收益率12.13%,同类排名前9%;荣获海通证券、中国银河证券5年期双五星评级。华泰保兴吉年福近3年收益率6.73%,同类排名前12%;近1年收益率12.72%,同类排名前7%;荣获海通证券3年期五星评级。

自田荣接管以来,华泰保兴成长优选、华泰保兴吉年福以黑马之势突出重围。iFinD数据显示,截至今年三季度末,这两只产品在他管理期间投资回报分别取得同类排名前5%、前9%的好成绩。

以上业绩数据均已经基金托管人复核。基金行业近1、3、5年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。成立以来同类排名数据:iFinD,截至2024年9月30日。

华泰保兴成长优选、华泰保兴吉年福三季度投

资策略及运作分析

三季度前期权益市场总体较为疲弱,防御性的板块表现相对较好,三季度末在政策转向刺激下,市场成交大幅放量、指数及个股迅速上涨修复。

但市场过度情绪化难以持续,从政策推出、财政发力到扭转增长和价格预期,需要时间,未来的市场表现核心还是盈利预期。在流动性改善、政策转向的背景下,结构性的机会值得期待,宏观定价导致的行业普遍下行告一段落,我们认为中期角度市场可为、积极看待,我们也继续关注政策端的变化对行业与公司盈利预期的影响。

当下地产周期下行仍未扭转、部分制造行业供需平衡的问题,仍然困扰着大多数行业的盈利展望,我们保持跟踪,寻找潜在的基本面弹性机会。

当前我们认为供给端逻辑坚实的周期品仍是攻守兼备、具有潜在弹性的选择,这也是我们一直配置的方向,并关注部分具备受宏观因素压制而处于周期偏底部、错误定价的优质公司。业绩驱动逻辑清晰、具备基本面和估值保护的成长行业,如风电、PCB、覆铜板、封测等,也是我们配置的方向。

权益市场后市展望

本轮牛市基本确立,由政策预期推动的估值修复阶段基本结束,进入震荡分化的第二阶段。目前多空力量可能处于平衡状态,后续指数或进入箱体震荡走势。短期动量角度看,中小盘超额收益有底部反转机会。中期角度看,新“国九条”、央行互换便利工具影响下,偏大盘的核心指数权重股更受机构青睐。

2024-12-02 13: 53

2024-12-02 13: 52

2024-12-02 13: 51

2024-11-29 17: 26

2024-11-29 17: 24

2024-11-21 17: 27