近两年,新能源、消费炙手可热。投资这两个行业,如何在进攻的同时,减少风险暴露?是否应该进行波段投资?6月29日,基金君邀请的是鑫元基金的新生代基金经理李彪做客粉丝会。李彪自2015年起,就专注于新能源与消费产业链的研究,风格稳健,是一位新生代价值成长多面手,自担任鑫元欣享基金经理以来,业绩可圈可点。据WIND数据显示,2020年2月18日~2021年6月28日,他管理的鑫元欣享A 累计收益率为70.93%,同期业绩比较基准收益率为16.80%,超越业绩比较基准收益54个百分点。

以下是他在活动中分享的精彩观点:

1、新能源、消费,未来很长周期,还是能有比较好的表现。新能源,包括新能源汽车、光伏、风电、储能,在未来5~10年都能够维持比较长周期的紧缺度。

2、新能源车的产业链很长,我们主要的配置方向,是在未来5~10年能够持续确定性、快速增长的一些环节或者公司。

3、消费也是我后期看好的重要方向,消费跟新能源略有差异,因为消费最大的魅力就是它的长期性、确定性。

4、自己希望去努力把基金的回撤控制好,因为自己也是基金持有人,作为基金持有人,希望自己投资的基金是什么样子,自己就尽量去打造这样的基金。

基金君整理了当天活动的文字实录,与您分享。

后期市场以震荡行情为主

未来长期看好新能源、消费

中国基金报粉丝问:2021年以来,A股市场整体呈现震荡态势,可以请您与大家分享一下您对当下市场的理解和判断吗?

李彪:今年市场持续维持震荡走势,原因一方面是盈利持续增长,但是同时风险偏好也受到压制,预计下半年仍是震荡态势。

年初市场延续2020年火爆行情,大消费、新能源都表现好,但后期随着海外市场的震动加剧,美债收益率上行,国内市场就呈现出较大的波动,持续到3月份。4、5月份国内市场逐渐企稳,期间也伴随着美债收益率的企稳。近期市场也在担心随着美国核心通胀指数创新高,美联储加速会不会越来越明确,国内的通胀预期也越来越高,所以大家的风险偏好在后期可能很难有显著提升。

但是我们觉得今年,像3月份大家担心,出现类似2018年大熊市的可能性不大,因为今年跟2018年有很多不同,从外部全球环境来看,今年人民币在升值的通道中,海外产品受到限制,全球产能中国可能释放得比较充分,所以预计趋势在未来半年甚至一年不会发生大变化。

另外,上市公司盈利在持续提升的过程中,很难有大熊市发生。所以在今年盈利持续增长,但风险偏好下降的背景下,后期整体市场可能以震荡行情为主。

中国基金报粉丝问:目前基金投资赛道同质化严重,“新能源”和“消费”一直是非常热门的赛道,鑫元鑫动力是否也会选择了这两个热点赛道,您是怎么考虑的?鑫动力与其他同类基金相比,有哪些优势与特点?

李彪:市场上好的赛道大家都是能够挖掘出来的,古语说:“英雄所见略同”。所以大家挖掘这些好的行业、好的公司,是大家挖掘这些好行业、好公司的结果,但它不是驱动因素。

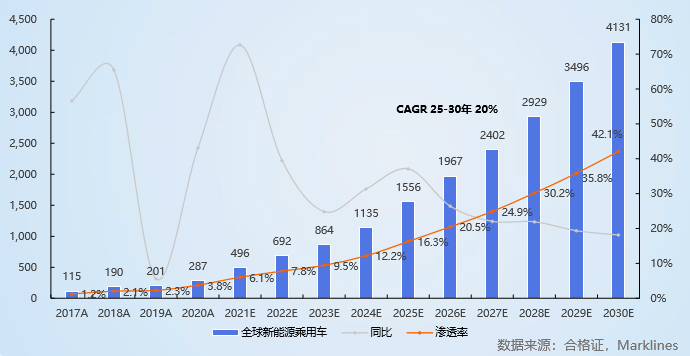

从企业上来看,我们认为新能源、消费,未来还是有很长周期的比较好的表现。新能源,包括新能源汽车、光伏、风电、储能,在未来5~10年都能够维持比较长周期的紧缺度。以新能源汽车为例,新能源汽车经历了从前期的政策驱动、补贴驱动,转向性价比驱动、性能驱动的周期,2020年全球新能源汽车销量不到300万辆,但2021年保守估计达到500万辆,甚至超过530万辆,增速达到70%。未来的5年应该能从不到300万辆,增长到1500万辆以上,复合增速超过40%。

2026年到2030年,成长性依然非常高。2030年全球新能源车的销量估计能超过4000万辆,所以未来下一个5年,复合增速依然超过20%。所以在比较快的赛道上增长,能够驱动上市公司盈利,实现比较快速的增长。光伏也非常类似,我们觉得光伏在未来5年~10年,装机的复合增速也超过20%。2020年全球光伏装机可能不到130GW,但是2025年可能达到350GW,2030年可能达到1000GW的新装机水平,复合增速同样超过20%。

推动光伏快速发展最根本的原因,就是光伏的成本在过去10年下降了90%,并且在未来还能持续下降,所以光伏、新能源车都属于典型的、盈利能够在未来10年快速增长的赛道。风电可能受制于场景的限制,未来2年增速可能慢一点,但随着海上风电在未来2~3年实现平价以后,也能够带动整个风电实现较快速的增长。储能板块,在2025年可能能够达到目前新能源车整个市场规模的情况,后期也将接力发展。

所以大家认可新能源赛道,一方面它的确定性比较高,另一方面它的成长性快,未来5~10年都看不到尽头,所以我们选择这些方向作为投资的大方向之一。

除了新能源,我们觉得消费未来的确定性非常高,尽管过去5年消费基金表现很好。后期我们将充分挖掘跟消费升级相关的消费,包括大众消费,我们非常认可消费升级带来的一些结构性机会。现在社会消费现状呈现出非常明显的K型消费——高端的消费越来越火爆,低端的消费在一些平台上也卖得好,两极分化很大。两极分化跟大家的收入结构呈现出结构性的差异,以及大家持有的资产质量增值的速度呈现明显差异等都有关系。

供应端,这两年免税商品能够给我们带来一些性价比的提升。从人群角度来看,80后、90后,甚至95后逐渐登上消费的主力舞台,他们从小接受的东西可能都比较好,所以他们更加愿意,也能够为消费升级买单,这是我们看好这些行业和这些赛道主要原因。

鑫元鑫动力优势有三点,第一是我们选择的赛道,预计在未来能够跑出来。第二个我本人在过去一年多,因为有比较好的投资理念,历史业绩不错。第三投研团队研究的支持,在未来也会持续发力来支撑业绩持续地表现好。

中国基金报粉丝问:我们知道2019~2020年,“新能源”和“消费”板块持续大涨,您认为在2021年,这两个板块的热度是否会延续,更多的是结构性机会或个股机会?

李彪:首先,我们觉得新能源跟大消费板块类会表现出一些差异,但是景气度如果能持续,成长性如果能保持,估值整体还偏向合理,可能个别偏高,这两个板块的热度还会在,但也会出现一些分化。比如2020年的大消费,很多板块都红火,不仅仅是白酒,还包括扫地机器人、调味品、火锅等,但是其中部分板块在今年热度呈现明显下降,或者表现出一些幅度的下跌,都是市场逐渐冷静的象征。

后期新能源市场也会表现出差异性,不管是新能源汽车、光伏、风电,还是储能,这4个细分行业里各个环节,内部的盈利性、成长性,未来一段时间可能也会体现出分化或差异,这也是我们认为新能源即使这么火爆的机会,长期来看也是结构性机会。

中国基金报粉丝问:新能源、消费升级产业链目前估值处于高点,您如何看待这个问题,有何对策?

李彪:目前新能源跟消费可以分开来看,新能源行业,我们通常会从PEG的角度来对标或者分析行业的估值。主流标的2021年PEG可能是1.4~1.6倍,并没有超过2~2.5的水平,还在合理区间内。这些行业里公司股价涨幅高,但大部分是因为今年盈利快速增长带来的,这也是新能源车行业很多公司今年盈利翻倍增长,股价涨了很多,但估值并不是特别高的主要原因。

消费和三年前比,估值有一些拔高,但是这说明三年前被严重低估。目前来看,国内公司,比如高端白酒公司,主流估值可能是40~50倍,海外酒类公司增速可能在0附近,但一样有20~30倍估值,所以国内的公司可能通过增长来消化估值高的部分。如果对标海外高端化妆品或者奢侈品公司,估值水平是一样的,可能是10%的增长,40~50倍。

目前新能源尽管涨了很多,但主要贡献部分是盈利的增长带来的。尽管过去几年消费基金表现挺好,这部分可能是以前被严重低估的消费类估值。目前对标海外来看,我们的盈利增长能够消化比海外略高的部分。如果对比高端奢侈品,也是一样的。所以我觉得消费估值还是合理的。

要判断未来这些行业的增长的可持续性跟景气度,我们需要去持续跟踪,包括高端白酒、高端的家电、化妆品,医美等板块的盈利增速,防止增速出现拐点,这是我们主要的一些应对策略。

中国基金报粉丝问:您如何看待新能源汽车产业链上、中、下游的投资机会?在鑫元鑫动力的投资配置上,您更看好产业链的哪部分?

李彪:新能源车的产业链很长,从终端的车商平台到主要的电池或者其他供应商,然后是电池材料环节,最后到这些材料的上游资源端,以及跟电池供应设备相关的设备企业,都涵盖在里面。

我们主要配置方向是在未来5~10年能够持续确定性、快速增长的一些环节或者公司。新能源汽车产业链,终端汽车品牌可能是我们配置的一些方向。锂电池有望呈现出“一家独大”或者“巨头效应”,可能是我们配置的方向,以及跟产业链里巨头锂电池进行原材料配套的一些材料环节,也可能是我们后期重点投资的一些方向。给这些龙头电子企业提供具有核心壁垒的设备企业,可能未来都是能够穿越周期,持续成长的一些行业,在未来具有较长周期的确定性。随着后期电池形态的演进,不管变成固态电池,还是纳米电池,这些环节都是必不可少的。

中国基金报粉丝问:智能汽车因上海车展受到广泛关注,可以请您为我们详细解读吗?

李彪:随着上海车展,大家认为2021是智能汽车元年,因为今年许多车厂都推出智能汽车,不管是国内造车新势力,还是国内合资车厂,还是海外知名车企,都推出高端、中端,甚至中偏低端的智能车型。

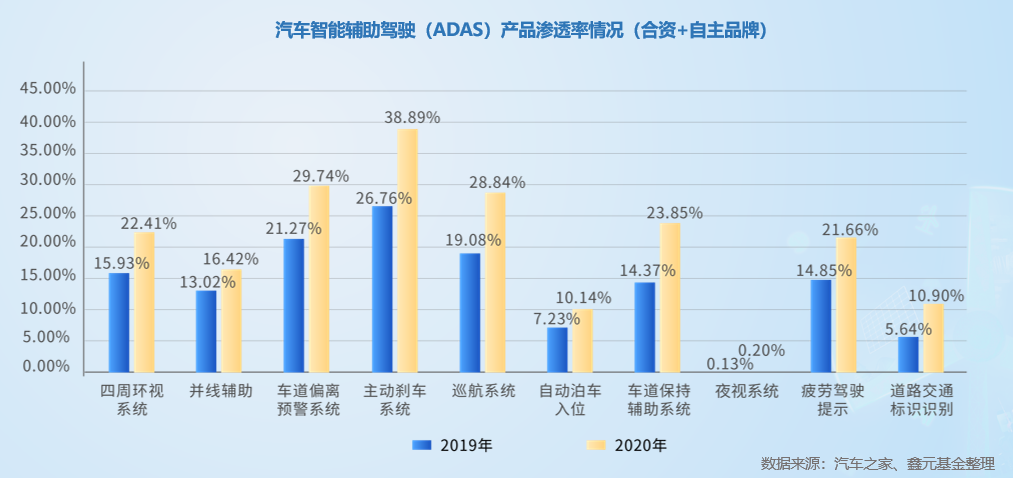

前期国家部委出台一些相关的文件,要求L2以上的辅助驾驶渗透率,从2020年10%提升到50%,在2025年给全球和国内整个规模带来快速的增长。

智能驾驶分感知层、决策层、执行层,以及车联网、智能座舱这些环节组成的智能驾驶网等。智能驾驶会逐渐发展,从L2-L5级别不断提升,到真正的无人驾驶,因此也具有一个较大的成长空间,也是一个比较具有吸引力的行业。

在过去一年里,智能驾驶在各个环节都有明显的提升,比如主动刹车系统,从26%渗透率提升到38%,车道保持系统,从14%提升到了23%,都基本接近了翻倍的增长,这些功能是我们平时开车时最希望有的辅助驾驶功能。智能驾驶的发展会给人类社会创造极大的价值,因此它的渗透率提升也是较为确定的。

不管是国内还是全球,随着智能驾驶渗透率的提升,未来5年~10年,在逐渐实现无人驾驶过程中,会给整个智能汽车系统跟行业带来一些机会。所以我们相信智能汽车行业能够在未来的5年10年时间里面诞生出全球非常大市值的公司。

中国基金报粉丝问:消费升级作为鑫动力的主要赛道之一,可以请您具体解释一下您为什么会看好这个赛道呢?

李彪:消费也是我后期看好的重要方向,消费跟新能源会略有差异,因为消费最大的魅力就是它的长期性跟确定性。

目前国内的消费呈现出明显的“k型消费”特征,高端的消费越来越好,低端的消费也很景气,这跟大家的收入分化和财富增值速度都密切相关。我们的消费人群,80后、90后,甚至95后都登上舞台,大部分都是独生子女,所以大家的购买力都还不错,也接受了一些新兴的消费理念,包括消费贷、信用贷等来支撑消费的购买力。

高端商品的供应越来越丰富。前期我们买一些名贵的商品可能只能去海外买,但是我们现在都能买到,另外我们看到免税商品的供应,以前只有化妆品,现在不仅仅化妆品,很多精品手表、首饰,都能够有一个合理的性价比,都买得到。供应商也越来越聪明,以前一些高端的白酒,它只供向社会某个特殊的群体,但是现在基本上大家也都能买到,所以消费的长期性跟确定性也越来越好。但是消费不仅仅包括酒,还包括化妆品、家电,甚至医美。

医美这两年渗透率也在快速提升中,前期接触医美类产品,一方面可能是40岁以上的人接触比较多,另一方面可能就是弄鼻子,或者割双眼皮比较多。但是现在医美产品丰富度越来越好,如果稍微有一点点突出,可能打一点肉毒素,基本上都能够帮你做一些提升。

所以这些赛道,在未来非常长的周期里,都还是有不错的确定性以及成长性。

中国基金报粉丝问:提到消费就不得不提白酒,您觉得白酒板块在今年是否还有机会?

李彪:过去几年,每一年、每个季度,甚至每个月都会聊到,白酒涨这么多了,现在是不是偏贵了,后面的机会怎么样?这是之前我们同业交流都会非常频繁聊到的话题。

我觉得有一些共性大家已经越来越清晰,包括白酒是一条优质赛道,它的存货越来越有价值,跟其他商品不一样。作为社交商品,它是投资能够有回报的消费品,有很多其他消费品不具备的优势。

现在这些白酒公司,对标海外的酒类公司,它表观估值可能偏高,但它盈利成长的持续性和盈利增速也比海外要高。我们熟悉的诗词或古代文人都离不开白酒,所以它的长期性跟持续性都非常好。海外的酒类公司可能是20~30倍估值,国内高端白酒大概是40~50倍的估值,所以表面看估值高了,但是我们盈利有10~20的增长,海外酒类公司是没有盈利增长的。

如果大家把次高端按照成长类标的来进行估值,可能70%的增长给70倍估值,60%增长可能给60倍估值。所以白酒如果出现一些调整,比如某个季度的业绩不及预期,或者白酒的消费税征收,其实都是给白酒创造一些买点。

管理基金有四个投资理念

从四个方面提升容错率

中国基金报粉丝问:我们知道您目前管理的鑫元欣享取得了不错的业绩,能否介绍下自己的投资理念、框架以及超额收益的主要来源?

李彪:每个业绩好的基金经理,一定都有比较独特的投资理念。我虽然不是那么知名,但也可以介绍一下自己的投资理念。第一,自己不去区分所谓的价值和成长,我觉得投不投一家公司,主要取决于它未来三年的预期收益率。

第二,自己很少去做一些小波段或者频繁地择时,但还是尽量去把握大的趋势。比如农历年后大的回调,我们愿意去做一些把握,然后二季度以来的大反弹,我们也希望抓住这种趋势性的机会。

第三,我们坚信上市公司股价的驱动主要来源于业绩驱动,之前也有一些卖方的策略分析师,做了过去十几年的复盘,每一年把当年上市公司的盈利增长生成时段跟当年股价的表现呈现出非常完美的相关性。可能短期有热点,但是长周期来看,还是盈利驱动,股价增长最具有可持续性。

第四,自己希望去努力把基金的回撤控制好,因为自己也是基金持有人,作为基金持有人,希望自己投资的基金是什么样子,自己就尽量去打造这样的基金。目前控制回撤的方法也总结了几条,包括行业适当分散,选择龙头公司,避免财务上、经营上有瑕疵的公司。

主要的投资框架跟市场主流还是比较类似的,会去选一些景气的赛道,做深入的产业链调研,选择能够在行业中穿越出来的龙头公司作为重点配置。超额收益来源,主要源于个股选择,然后行业的选择,只有极少部分来源于择时。

中国基金报粉丝问:关于风险控制,除了仓位管理、深研公司与行业发展之外,还有哪些方法能提升容错率?

李彪:提高容错率有几个小办法,第一,是行业做到分散,不去集中在某行业,这样就避免某行业因为某些预期内或者预期外的因素造成一些波动,也会在个股上做一些集中,龙头出错或者出问题的概率偏小,不是它一定不出问题。

第二,会去选择壁垒高、护城河宽、确定性强,竞争格局良好的企业,后期它的经营状况出现拐点,或者财务出现瑕疵的公司,我们会坚决回避。

第三,也会发挥投资、研究、风控“点线面”的协同联动,形成我们整个团队的合力。这个过程中要去做很多“避雷”工作,把有瑕疵、经营杠杆太高、财务杠杆太高的问题公司做一些回避,尽管它可能短期表现不错,但是我们愿意损失部分的收益率来提供我们的准确率。

中国基金报粉丝问:可以请您谈谈您的建仓策略吗?封闭期多久?您的建仓节奏?

李彪:我们基金的封闭期是3个月,建仓期是6个月,6个月时间需要将股票的仓位达到60%,因为是偏股混合型基金,整个仓位不能超过95%。所以我的投资策略是会在建仓期内稳步建仓。

中国基金报粉丝问:对于基金经理,在每个投资者眼里都认为是专家,您认为一个基金经理最应该具备些什么素质呢?

李彪:首先,基金经理应该为基金的持有人负责,从持有人的利益出发。第二,基金经理还应该加强专业层面的建设,可能需要做得比之前做研究员时还要勤奋,或者说更需要花精力。第三,还是应该保持长期的学习精神,社会在持续发展中,有很多新兴的事物、新兴的行业,新兴的公司涌现出来,这里面都有很多的投资机会。

第四,最好能够和企业家站在相同的高度来想问题。如果能伴随几个优秀的企业共同成长,对基金经理来说也是非常重要的。站在企业的高度来想问题,就知道优秀的企业家在遇到某些困难时,他们会怎么做。对自己的一些选择,近期遇到困难的公司的选择,其实也都非常重要。

中国基金报粉丝问:以3~5年为维度,您对自己的投资要求是什么?

李彪:以后的养老金也投入到自己的基金里来,所以我平时在管理自己基金的时候,也会去认真对待每一个投资者给予的每一份信任,就像管理自己的养老金一样。从3~5年的维度来看,希望整个的投资收益是在适当控制回撤的背景下,能有不错的收益。

中国基金报粉丝问:您对投资者有什么投资建议吗?

李彪:首先,希望投资者是长期化的投资,大家对这种长期封闭性的基金认可度越来越高了,前期许多人做事后调查发现,虽然很多基金涨幅翻倍,但真正赚钱的基民可能不多,所以希望投资者少做择时,把择时的工作交给你付基金管理费的基金管理人跟基金经理。

第二,大家应该去挑选优秀的基金经理。优秀的基金经理不仅仅是过去业绩表现好的,同时包括他历史的持仓、换手率是不是符合自己的理念,另外还要看基金经理在每个季度对未来的预期展望,是不是跟过去一段时间内表现比较符合,看基金经理的投资理念是不是符合长期的价值投资,这些都很重要。

风险提示:市场有风险,投资需谨慎。

2021-07-02 17: 13

2021-06-28 15: 17

2021-06-22 19: 19

2021-06-15 11: 39

2021-06-15 00: 25

2021-06-07 08: 32