“动”态资产与“静”态策略

小睿 2021-05-11 15:51

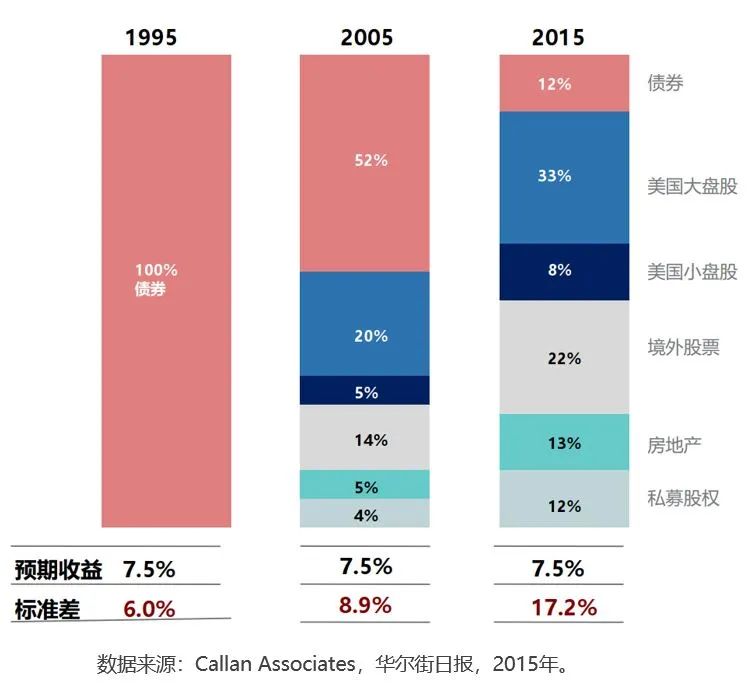

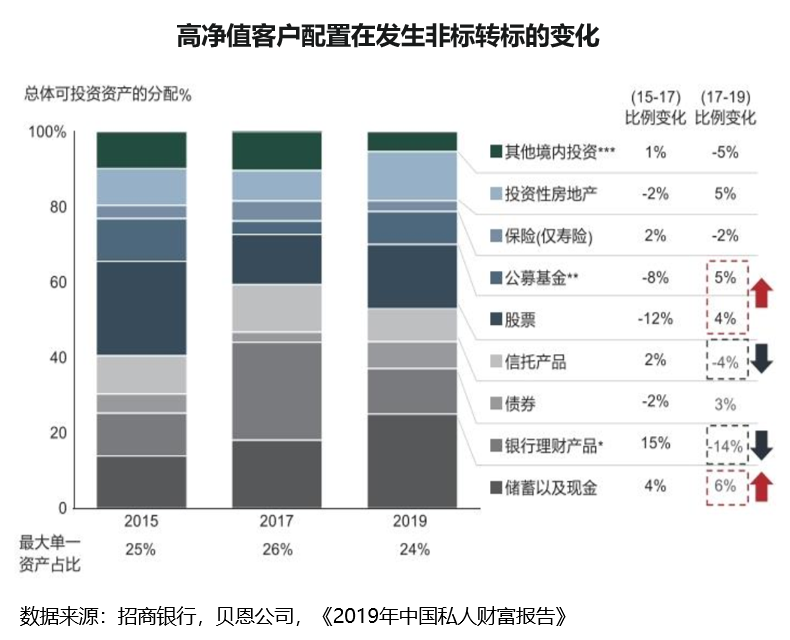

每当提到波动,我们的第一反应往往是风险。波动向下时形成回撤,但波动向上时是收益,因此我们可以尝试把波动看成是一种中性指标,关键需要匹配长期持有的“静”态策略,才有可能在权益投资的道路上行稳致远。当我们长期习惯了约定式收益产品(例如资管新规前的信托和理财产品)之后,往往会认为波动是非必要的。但恰恰相反,任何投资收益都与一定的投资风险相关。要知道当单一资产收益率过高且几乎没有波动时,就无法有效地开展财富管理,因为那时候其他资产没有性价比可言。过去美国就发生过这样的情况。美国1995年的十年期国债收益率达到7.5%,标准差仅为6%。那个时候美国人不用做任何其他风险投资就可以享受高收益、低风险的回报。但到了2015年如果还想有7.5%的预期收益率就没那么简单了。组合里必须要有美国股票、境外股票、房地产、私募股权等配置才有可能获得同样的7.5%“预期收益”,同时标准差将提高至17.2%。值得注意的是这里的“高预期收益”不等于“一定高收益”,只是“更高的可能性”。这20年期间美国的无风险收益率大致是向下的走势。1995年的美国十年期国债收益率约为7.5%,但到了2015年只剩下了2%左右。随着无风险利率持续下行,投资者有2种应对方式:一种是进一步降低收益预期,接受低收益率;另外一种就是通过更分散、更合理的配置,降低各类资产间相关性来获得“高预期收益”,这时候就要有波动的预期。回到国内,我们当前的十年期国债收益率(3.2%)接近2011年美国的十年期国债收益率水平。回想起2011年国内信托收益率更是一度高达10%以上,那时候的信托产品没有净值且几乎都是刚性兑付。2017年的资管新规一方面限制了期限错配,另一方面打破了刚性兑付,重新定义了各类产品的风险特征。随着打破刚兑逐渐步入深水区,人们开始意识到标准化资产也有很多优点:底层资产和交易结构相对清晰,有较好的流动性和市场化的交易价格。从结果来看2017-2019银行理财产品占比下降了14%,信托产品降低了4%,而公募基金和股票分别提高了5%和4%。将所有产品放在同一个竞技舞台后,通过产品的年化收益率和波动率可以测算出波动区间。按照统计学原理,1标准差涵盖68%的数据,2标准差涵盖95%的数据。如果我们没有任何风险偏好选择了银行理财,过去5年里的年化收益率约为4.4%,但波动几乎为零,也就意味着没有波动区间。如果我们稍微可以承担一些风险,那么我们可以投资偏股混合型基金,过去15年年化收益率为16.51%,波动率是22%,波动区间(正负1标准差)为-5.5%至38.5%。

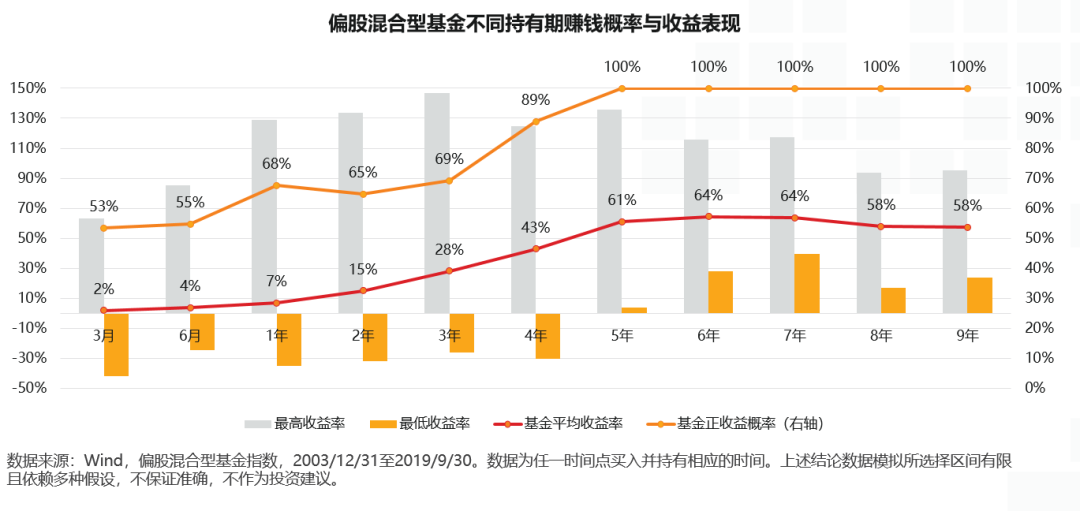

诚然,高收益、高波动的产品不适合所有人,但我们起码需要了解各类资产过往一段时间的风险收益特征才能做出最合适自己的资产配置决策。波动虽然是风险指标但也是一个中性指标,关键要匹配我们自身的风险偏好来生成波动区间。但如果说我们在高收益、高波动的“动”态资产上再加上一个长期持有的“静”态策略,或许对获得长期更确定的回报将产生积极作用。视角再回到国外,大洋彼岸的美国人和加拿大人早在开始工作的那一刻就在参与权益投资了。美国在20世纪80年代初设立了401K计划,这是一种由雇员、雇主共同缴费建立起来的完全基金式的养老保险制度,涉及了大约62%的家庭。这种第三支柱养老在美国养老金体系内占比达到34.1%。其中大部分都投向了共同基金。加拿大的养老模式则是通过第一支柱,即加拿大养老金计划(加拿大退休金计划,简称“CPPIB”),其参加的人数高达2000万,而加拿大总人约3650万,覆盖率非常之高。根据CPPIB的报告,其权益投资比例超过了50%,其中一半是委托给机构做的投资。无论是美国的401K还是加拿大的CPPIB,作为养老为目标的资金都是非常长期的投资,几乎贯穿了参与者的职业生涯。也正因为是长期资金,才能够抹平短期的波动,获取权益投资长期的显著收益(CPPIB过去10年的年化收益率为10.7%)。虽然中国暂时没有像美国的401K计划和CPPIB这样的进取型养老金机构,但统计发现,在过去任意时间点买入并持有偏股混合型基金(885001.WI),持有时间越长,正收益概率越高。长期投资和权益投资可以起到相辅相成的作用。我们不但要有波动的预期,还要有长期投资的预期,唯有做到动静结合方能行稳致远。风险提示:本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益,投资者投资于本公司基金时应认真阅读相关基金合同、招募说明书等文件并选择适合自身风险承受能力的投资品种进行投资。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成基金业绩表现的保证。本文观点仅代表原作者,不代表公司立场,仅供参考,不作为投资建议。基金投资有风险,请审慎选择。