我们曾经对历史数据进行过分析,发现买股票基金亏损的原因,除了持有时间过短以外,主要是“在股市高点买入”。

如果你能避免在股市高点时买入基金,而敢于在低点时下手,买基金的收益或许会有不小的提升。

那么,如何判断股市处于高点还是低点?

今天我们分享5个很实用的指标,并且给出了寻找或计算这些指标的路径和方法

1

新增开户数

新增开户数是判断市场情绪的重要指标。

股市里一直都有“散户跑步进场,市场加速赶顶”的说法。

这个数据去哪里查呢?

网络搜索“中国结算”,进入“中国证券登记结算有限公司”官网。

在这里,你可以查到从2015年4月到2021年3月期间,A股每个月的新增投资者数量。

2021年3月,A股新增投资者数量为247.74万,超过了2020年7月的242.63万,创下了2015年6月以来的单月新高。

不过仍远远低于2015年峰值。

2015年4月单月新增开户数高达497.53万名,2015年6月达到464.22万名,

2015年5月415.87万名。

这3个月是A股近10年单月新增开户数的巅峰。

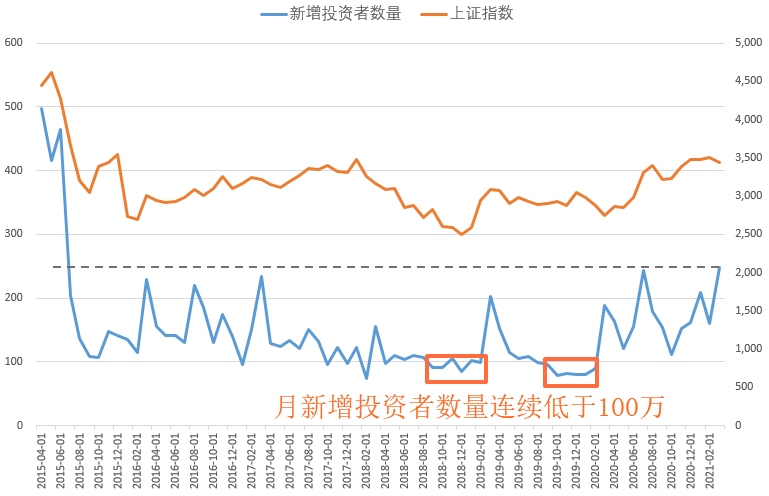

我们把新增投资者数量和上证指数的走势叠加在一起,可以看到,股市处于相对高点时,新增投资者数量较多,股市处于低点时,新增的投资者数量就比较少了。

数据来源:Wind、小基快跑;统计区间:2015/4/1-2021/3/31

如果新增投资者数量连续几个月低于100万,则表明股市人气低迷,是阶段性低点的概率比较大。

比如2018年4季度,2019年8月到2020年2月。

2

A股成交额

各种行情软件、各大财经网站每个交易日都会公布上证指数和深证成指的收盘点位以及成交金额。

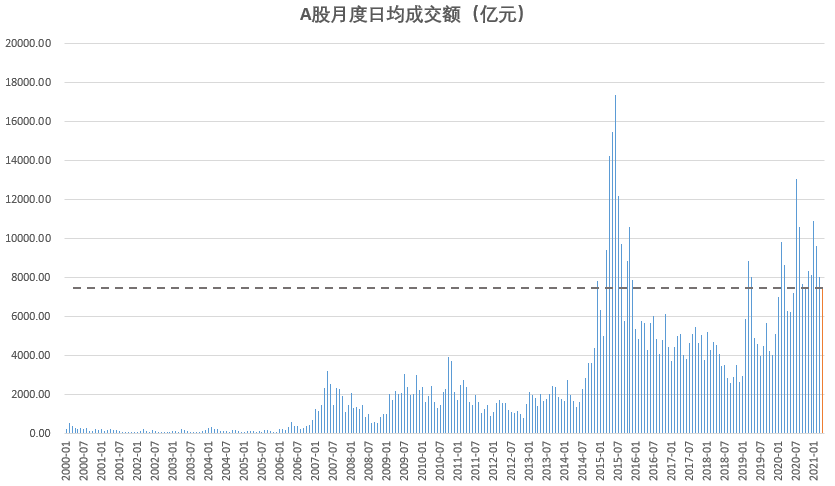

数据来源:Wind;数据日期:2021/5/12

两个市场的成交金额相加,就是总成交额了。

“量在价先,天量见天价,地量见地价”,是股市里的一句老话。

成交量也是判断市场高低的重要参考。

比如2015年5月28日,A股成交额达2.36万亿元,大盘在6月12日见顶5178点。

2018年12月24日,A股成交额仅为2312亿元,大盘在2019年1月4日见底2440点。

从历史成交数据看,如果连续突破万亿大关,大概率表明市场阶段性过热。

2015年4月-7月,2020年7月-8月以及2021年1月期间,A股日均成交金额均突破了1万亿元。

这三个时点也对应了股市的相对高点。

数据来源:Wind、小基快跑;

统计区间:2000/1/1-2021/4/30

2021年4月,A股日均成交金额为7526亿元,连续4个月下降,回到了2020年9-10月的水平。

3

A股整体市盈率(PE-TTM)

这个指标代表了A股整体的估值水平。

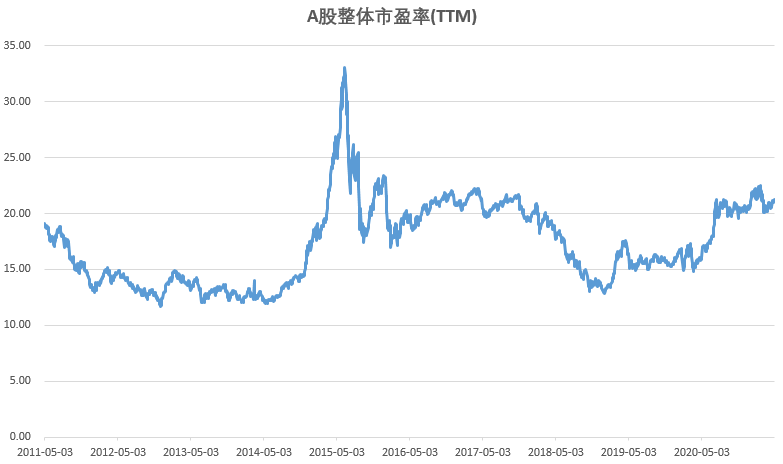

从2011年5月至今,整整十年的时间,A股整体市盈率(PE-TTM)走势是这样的。

数据来源:Wind、小基快跑;

统计区间:2000/1/1-2021/4/30

最高点达到33.1倍,出现在2015年6月12日,也就是上证指数5178点那一天。

最低点为11.69倍,出现在2012年12月3日。

我们把2011年5月至今每一个交易日的市盈率由低到高排序,划分四个区间:

你可以把当前的市盈率和上面四个区间对比,知道市场的估值水平是偏高还是偏低。

市盈率指标去哪查呢?

我们可以在中证指数公司官网(首页-行业市盈率板块),查到最准确的数据。

2021年4月30日,A股整体滚动市盈率为21.12倍,位于50%-75%这个区间,可以说是略微偏贵了。

顺便说一下,在这里你还可以查到A股各个行业板块的市盈率、市净率、股息率,可以说非常全面了。

4

股债收益差

股债收益差,用股市的盈利收益率,也就是市盈率的倒数,减去长期国债收益率,通常是指10年期国债收益率。

股债收益差=1/A股整体市盈率-10年期国债收益率

股债收益差越高,股市相对越值得投资。反之亦然。

这个指标可以说是市盈率的进阶版,因为它把债券的收益率也考虑了进来。

比如2015年牛市时,股债收益差曾跌至负值,随后A股迎来了大幅下跌。

而在2019年1月和2020年4月,股债收益差上升到4%之上,A股随后均迎来了一轮行情。

数据来源:Wind、小基快跑;

统计区间:2000/1/1-2021/4/30

相比前三个指标,这个指标略微复杂一点,需要你动动手指算一下。

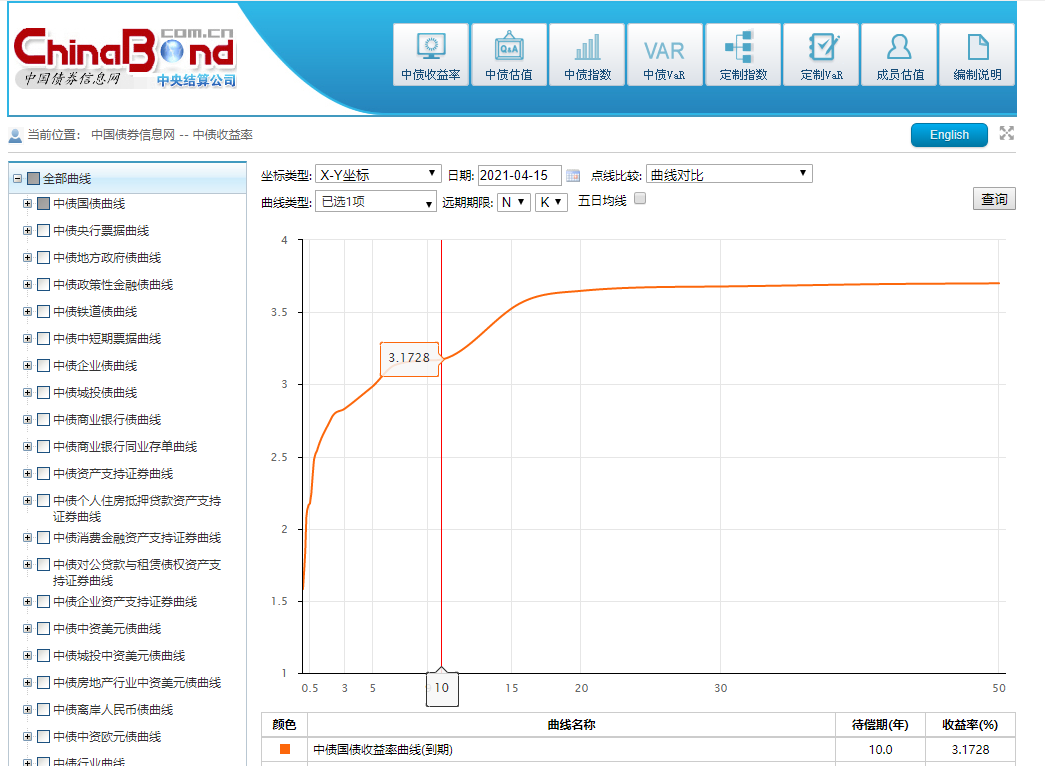

市盈率的数据上面介绍过,十年国债收益率这个数据,可以在中国债券信息网上查到。

有了这两个数据,你就可以用公式算出股债收益差了。

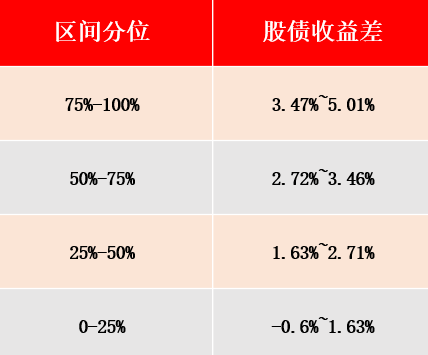

同样,我们也把股债收益差的历史数据从低到高划分了四个区间:

截至2021年4月30日,股债收益差=1/21.12-3.1640%=1.57%,处于0-25%这个区间,股债收益差处于偏低的水平,投资股市的性价比不是特别高。

5

巴菲特指标

2001年12月,巴菲特在《财富》杂志上发表文章,提到——

美国市场所有公开交易的股票总市值占美国GNP(国民生产总值)的比例,可能是任何时候衡量股市估值的最佳单一手段。

这个股票市值占GNP的比例,一般也叫做“资产证券化率”。

关于这个指标,巴菲特还给出了使用指南:

如果股市总市值与GNP的百分比关系曲线落在70%到80%范围,购买股票将会不错。若接近200%,我们买股票就如玩火。

中国的巴菲特指标怎么算呢?

境内上市股票总市值(A+B股)÷ 国内生产总值(GDP)

由于数据可得性的原因,这里我们用GDP代替GNP,实际上二者差别不大。

比如,2020年中国GDP为101.6万亿元,而中国的GNP为14.63万亿美元(数据来源:CEIC),按2020年日均汇率6.89折算,约为100.1万亿元。

截止2020年底,境内上市股票总市值为79.79万亿元。

这样算出来巴菲特指标为78.54%。

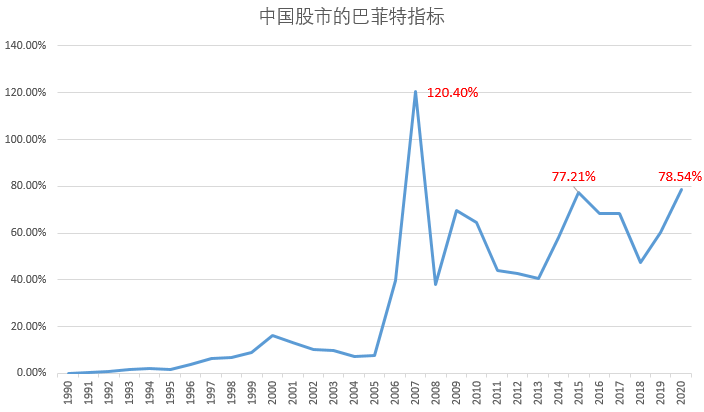

以下是1990年以来历年的巴菲特指标。

数据来源:Wind、小基快跑;

统计区间:1990/12/31-2020/12/31

2007年牛市时,巴菲特指标曾达到120.4%。

而2020年底的巴菲特指标已经超过了2015年,为历史第二高。

但如果按照巴菲特的使用指南,还没有超过80%的合意区间。

GDP数据统计局会定期公布,上网一搜即可获得。

而上交所和深交所也会在官网上每日更新总市值数据,两者总市值加总就是境内上市股票总市值了。

综合这5大指标,目前的国内股市,已经不便宜,但也不能说特别贵。如果市场热度满分是100分的话,目前或许在70-75分之间。

当然,估值高低并不是判断股市投资价值的唯一标准,还要结合宏观经济、盈利周期、流动性等等,千万不要刻舟求剑。

2021-05-13 20: 14

2021-05-12 20: 45

2021-05-11 17: 53

2021-05-11 15: 51

2021-05-01 15: 07

2021-05-03 11: 32