12月8日早盘,A股“股王”贵州茅台再一次上演了气势磅礴的大涨行情。当天上午,主力资金大额流入贵州茅台,股价高开高走,在盘中一度摸高1875元/股关口,创下2001年上市以来的新高,截至当日收盘,贵州茅台收报1850元/股,上涨2.07%,市值超过2.3万亿元。

实际上,从今年以来,贵州茅台始终没有离开过上涨通道。数据显示,今年3月19日至今,贵州茅台股价从最低942元左右一路大涨,不到半年,股价大涨超80%,市值飙升超万亿。茅台也一直是北上资金以及公私募等机构资金重仓的核心标的。陆股通、中央汇金、证金公司、险资等大机构资金均买入成为茅台十大流通股股东。而茅台的机构客户持有量始终占80%以上,公募基金持股量更是高达6000万股。受益贵州茅台大涨,不少机构资金更是赚得盆满钵满,成为核心资产带来投资价值增值的典型代表。

而在5年以前,茅台的股价均价在180元左右浮动,5年时间,茅台股价翻了10倍,在茅台十倍之旅中,历经白酒塑化剂风波、国务院严控三公经费、八项规定、限高令消费、高估值质疑等事件,上升之路并不是一帆风顺,所以能够坚定持有,完整获取这10倍收益的投资者并不多。

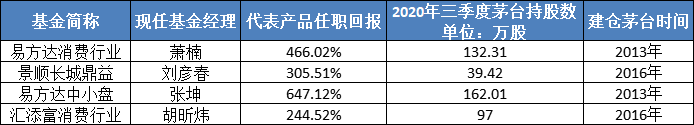

通过梳理茅台近五年的年报,及2020年最新的三季报,基金君挑选出了4位持有茅台超的1200个交易日的代表基金经理:刘彦春、胡昕炜、萧楠、张坤。为大家复盘解析,他们持有茅台的历程以及关于投资的思考。

易方达基金:张坤

如果你去翻阅茅台过去5年的年报,你会发现一个有趣的现象,在机构投资者中,除了法人和陆股通外,持有茅台最多的其他机构类型,一定是易方达基金。在最新的2020年3季报中,易方达旗下34只基金共持有957.9万股茅台,占流通A股比例达0.76%,在其中仅张坤管理的产品就持有355.57万股茅台,相比在16年初建仓茅台的基金经理,张坤早在2013年茅台股价在120元左右时就入场了,此后坚定重仓持有茅台7年时间,15倍的股价涨幅收益,15倍股价涨幅,张坤也较为完整地抓取到了大部分收益。

(数据来源:Wind;茅台2013年1月至2020年12走势)

6月22日,易方达的明星基金经理张坤,正式公告升任易方达基金副总经理。这是易方达年青一代投资明星中,第一个升入高管层的基金经理。

张坤的投资特点是偏好纯粹地自下而上寻找好企业,他坚持以精选行业和个股为根本来获取超额收益,张坤曾表示自己是一个偏保守的投资者,厌恶亏损,擅长做微观积累,面对宏观大势能够保持冷静,关于这一点,重仓持有7年时间的茅台已经能够证明。

Wind数据显示,截至12月9日,张坤管理的代表产品任职回报达647.12%,年化回报达27.77%。该产品今年以来表现突出,收益率达68.02%。

张坤曾表示对于茅台这类盈利几乎全是现金流的公司,PE以30倍作为分水岭,PE在30倍以内的时候,他根本不会去思考茅台的股价是否被高估了,只有高于30倍时,他回去思考当前的股价是否对于茅台未来的成长性有着过高的预期。但同时,张坤认为当投资者持有标的的期限越长,估值显示出的作用就会越小,企业本身的价值积累就会显得越重要。

从其代表产品的三季报中,我们发现张坤对于中国资本市场的长期前景是乐观的,他表示未来仍将坚持深度研究,选择生意模式优秀,即生意本身能够产生充沛的自由现金流,并且明智地进行分配,以及企业竞争力突出,即同行中具备显著领先的地位,相比上下游有较强的议价能力的高质量企业,长期陪伴这些优秀公司成长并分享其经营成果。

景顺长城基金:刘彦春

Wind数据显示,截至12月9日,刘彦春管理的代表产品任职5年以来总回报达309.89%,该基金今年以来表现突出,收益率68.26%,排名同类前1/3。自下而上选股,要比较ROE、ROIC等财务指标,关注盈利质量和投入资本产出变化趋势,偏好通过市场化竞争形成竞争壁垒的公司,这是刘彦春身上的投资标签。

刘彦春是在2016年初盯上了茅台,彼时的茅台,股价在188元左右浮动,2016年1月份,茅台的市盈率为15.62,这样的估值水平明显偏低,但此时的宏观环境却对茅台不甚友好,在2015年年报公布后,茅台已经连续两年营收增速仅保持在3%左右了,而在2013年以前茅台平均营收增速达34.92%。当时在国务院严控三公经费、出台八项规定的大环境下,茅台的传统销售场景正在急剧减少。

从茅台公布的2016年年报来看,刘彦春在2015年三季度转投景顺长城后,他管理的代表产品应该即开始了针对茅台的调研,茅台这一品牌的特点之一即是具有很强的品牌护城河,多年来毛利率一直稳定在90%左右,品牌溢价能力很强。茅台优势正中刘彦春的选股偏好,他更关注通过市场化竞争形成竞争壁垒的公司。

刘彦春在2016年初起建仓茅台,截至2016年底,刘彦春管理的产品已持有超16万股贵州茅台,并且随后数年不断升高,持续加仓,截至2020年茅台三季报,刘彦春管理的各类基金产品已合计持有246.49万股茅台,合计占流通A股0.2%。

(数据来源:Wind;茅台2016年1月至2020年12走势)

从具体的持仓风格来看,刘彦春的代表产品重仓持股占比和持股集中度都保持在较高水平,根据Wind数据显示,刘彦春任职以来,前十大重仓标的占比长期维持在75%左右,股票整体仓位保持在90%左右。仓位变动小、敢于集中持有、敢于长期持有是刘彦春的投资特点。但长期持有不等于完全不换仓,“不撞南墙不回头”,在企业基本面出现明显变化或者有更好的投资机会时,刘彦春仍会果断出击,调整仓位。

刘彦春在今年年中时指出,中国经济已过刘易斯拐点,劳动力从以往的过剩到短缺的转折点已经出现。基于此,未来他长期看好消费和科技领域,刘彦春表示当劳动力变得稀缺时,价格就会提升,伴随劳动力薪水的提高,自然而然就会出现消费升级的情况,所以他认为消费是一个长且好的赛道。其次,在劳动力成本提升后,资本就会涌入科技研发中,通过生产力的提升来降低人工成本,或生产更高附加值的产品,从而实现产业的升级与转型。

汇添富基金:胡昕炜

由胡昕炜掌舵的代表基金产品,至今累计回报已达244.52%,2016年至今任职4年年化收益达30.28%。同时,他管理的所有偏股类产品,平均任职总回报达179.99%,业绩表现除代表产品外也十分出色。(数据来源:Wind;截至12月9日)

自2016年担任基金经理以来,胡昕炜在每一个自然年度的表现都优秀。且随着产品持有时间的增长,所获收益的均值逐渐增长,远超持有市场指数与业绩比较基准的收益,财富累积效应明显。

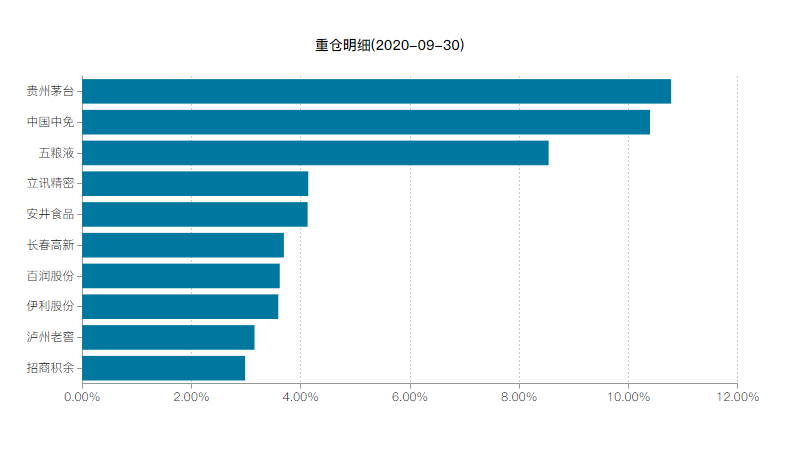

从茅台过去五年公布的年报来看,胡昕炜任职之初就重仓持有了茅台,据茅台2016年年报数据,胡昕炜管理的代表产品在2016年持有57.45万股茅台股票,占流通A股比例达0.05%。在随后的四年中持续加仓,2020年三季报披露的数据显示,胡昕炜管理的代表产品持有茅台97万股,占流通A股比例达0.08%。

(数据来源:Wind;2020年三季报汇添富消费行业重仓明细)

“我对于投资有一个本质的认识:做企业的股东。所有的投资框架和决策,都是围绕这一条出发,即寻找能为社会进步创造价值的企业,我们作为股东分享价值创造过程中带来的收益。”谈到自己的择股标准,胡昕炜如是表示。

胡昕炜这样总结自己的选股标准,首先该企业需要有成熟的商业模式,重点关注轻资产的扩张能力、自由现金流、内生增长能力、较高的ROIC。其次,需要看到该企业具有长期的护城河与竞争优势。最后,胡昕炜总结到,他十分关注上市公司的管理层是否具备正直且有激情的企业家精神。他表示用一个企业股东的视角,结合层层标准选择出来的标的,胡昕炜会坚定持有并给予该标的足够的耐心。

胡昕炜在三季度表示,中国经济蕴藏的巨大潜力不会发生任何改变,所以他对中国经济的转型升级,对中国优秀企业的高质量增长,充满信心,他表示,消费行业在当下以及未来的一段时间内仍是A股市场性价比较高的板块之一。

易方达基金:萧楠

在说起重仓拿住茅台7年的人时,大家往往会第一时间想到张坤,但较为完整享受到茅台大涨收益的,还有同样来自易方达的明星基金经理萧楠。

在茅台三季报的数据中,易方达旗下34只基金共持有957.9万股茅台,其中仅张坤管理的产品持有355.57万股,占比最高。而持股占比第二高的就是萧楠管理的产品了,萧楠在2020年三季度中,其管理的基金产品合计持有179.09万股茅台股票。

萧楠在2012年中担任其代表产品基金经理后,第一时间即重仓了茅台,当时茅台股票占基金整体仓位达10.23%。

Wind数据显示,截至12月9日,萧楠管理的代表产品,自2012年9月任职以来,总回报高达466.02%,8年的年化回报达23.52%。

从萧楠的具体持仓来看,他的持股集中度非常高,近一年前十大重仓股占比以来始终保持在70%以上,同时换手率又较低,最新报告期的换手率为24.55%。高持股集中度,低股票换手率,高仓位运作,这是价值投资者典型的投资风格之一。

除了稳稳拿住茅台外,还有一个案例可以说明萧楠的投资风格,萧楠从2012年任职即加仓一家电龙头企业,从股价在6块钱左右时加仓入场,到11月10日该公司股价收出65.86元的高价。8年以来该标的始终保持在萧楠的前十大重仓股当中,在资本市场中没有能够一帆风顺,让股价持续上涨的股票,该公司在15年与19年都遭遇市场风波股价大幅回调,但他依旧坚定的将其拿在手中。

萧楠对自己的能力圈界定的非常清晰,他的能力圈主要在大消费领域,长期重仓食品饮料、家电等行业,“消费大拿”已经成为了他身上的一大标签。他在投资中的核心理念是通过深度研究,找到高质量增长能力的公司,在低估时买入,获取企业价值增长的长期复利回报。

他指出,投资者要建立起自己的超额认知,他以白酒行业为例,在他重仓白酒类股票时,市场上当时普遍认为白酒股受益于消费升级,而且在数据上似乎也显示出结构的高端化。比如在此前白酒消费高峰的时,一年白酒消费量1200万吨,尽管后来降至900多万吨,但萎缩的都是低端酒。所以市场会普遍认为低端酒市场不断在萎缩,这并不符合消费升级的理念,

但是萧楠发现低端酒的市场结构和市场的普遍认知完全不一样。低端酒市场的确是在萎缩,但是整体市场格局的变化也非常快。一些地方上的小品牌“死”的非常快,而作为有穿透力的全国性品牌,其增长趋势是非常明显的。

在未来萧楠表示将继续坚持找到高质量增长能力的公司,在低估时买入,获取企业价值增长的长期复利回报。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。