上投摩根基金携手外资资管巨头摩根资产管理,打造了《投资相对论》专栏,通过海内外投资专家的深度对谈,为投资者提供深刻的市场洞见和专业的投资建议。

本期专栏,上投摩根基金副总经理、投资副总监孙芳将对话摩根资产管理董事总经理及摩根亚洲增长基金经理郭为熹。两位从业多年的女将传递出投资领域“她力量”的智慧和专业,以及优雅和知性。

郭为熹 在我从业的二十多年里,切身感受到“女性力量”在金融行业内的崛起。女性在全球尤其是亚洲基金行业担当的角色越来越重要。晨星数据显示,截至2019年底,全球范围内女性基金经理占比14%,而亚洲市场明显领先全球,比如中国和新加坡的女性基金经理比例都超过20%,明显高于英国(13%)和美国(11%)。

摩根资产管理目前女性基金经理的比例高于行业平均水平,摩根资产管理数据显示,截至2020年8月,摩根资产管理在全球范围内有25%基金经理是女性,她们管理的资产占公司总AUM的39%。

我很庆幸在这样一个公平竞争,对女性充满善意、包容和尊重的环境工作,以工作能力和职业理念赢得同事和投资人的信任。

期待看到越来越多企业释放女性工作潜能,用更完善的支持机制来鼓励更多女性加入资管行业。

孙芳 虽然女性基金经理目前在市场仍是少数派,但我们的付出和所有基金经理一样,勤奋、聪明、和市场赛跑更和自己赛跑;同时我们又有作为女性独特的优势,比如普遍更加敏锐、细致,坚韧。

同时,对企业包括基金公司而言,性别多元性对企业发展和团队建设是非常重要的。目前,中国已是世界上女性劳动参与率最高的国家之一,女性的身影在各行各业的舞台上绽放光彩。在资管行业也同样如此,女性已经占有一席之地;而且我相信未来会有越来越多的女性投身于资管的蓝海,贡献“她力量”,彰显“她智慧”。

郭为熹 当前亚洲市场拥有众多充满活力的世界顶尖公司,引领全球消费、互联网和科技领域的创新潮流。相应的,亚洲股市也有大量受益于结构性增长的优质成长股,在不同经济周期可攻可守,既能捕捉经济上升期的增长动力,也能提供经济下行期的保护。这些企业普遍受益于亚洲的三大“超级趋势”——生活方式升级、人口结构改变和金融服务渗透。而且这些超级趋势非但没有因疫情而受阻,反而在疫情中加速推进。

生活方式升级方面,日趋富裕的民众对优质的产品和服务需求增加,连日常生活必需品也走向高档化。比如在印度,随着家庭可支配收入持续上升,带动个人护理用品行业蓬勃发展,为相应企业盈利增长带来巨大空间。

人口结构改变方面,亚洲人口占全球的60%,并且年轻中产阶层迅速崛起,带动消费升级。同时,亚洲的人口老龄化趋势也意味着医疗保健和医药、退休计划、保险和财富管理产品将迎来巨大市场需求。

至于金融服务渗透,普惠金融正在亚洲日益深化,未来将有越来越多中小微企业和民众享受到便捷的金融服务。以印度为例,虽然当地金融服务渗透率仍然偏低,但私营银行板块有众多优秀投资标的。这些私营银行凭借数字银行领域的优势,快速迎合消费者需求,持续抢占国有企业的市场占有率。

这三个结构性投资主题有一个共通点,就是与本地经济发展息息相关。能够顺应这些发展大势的公司主要面向国内市场和消费者,而不是依赖出口,因此在当前地缘政治复杂、各地加强分散供应链的外围隐忧下,这些内需型企业具备更强的防御力。

我们在挑选这些企业时,立足基本面因素研究,逐一分析公司的资产负债表、未来五年预期回报率和企业管治等,用长线投资把握这些公司逐年增长盈利的机会。

孙芳 和亚洲股市类似,今年以来,A股市场的投资机会同样呈现出结构性的特征,具有业绩高增长属性的板块格外引人关注。展望下半年,我们认为市场整体的系统性风险概率较低,结构性行情有望延续,未来将主要关注三大投资方向,分别是“双碳”政策利好下的新能源投资机遇、创新驱动的先进制造领域、消费升级趋势下的新兴消费品。

对于新能源板块来说,我们认为其未来发展前景广阔,是值得长期布局的时代机遇。在政策方面,随着碳达峰、碳中和目标的持续强化,新能源产业的发展已成为国家战略,政策端暖风频吹。而产业方面,经过多年发展,我国在新能源发电和电动汽车等领域已形成极具竞争力的产业集群,国内已涌现出一批全球领先的龙头公司,如今我国光伏产业链在全球已具有绝对优势,新能源汽车产业链多环节的技术和制造能力在世界范围内亦具有强有力竞争力。特别是在消费端,依托于中国巨大的市场,新能源的装机量、新能源汽车的销量占全球的比重数一数二,且渗透率还在快速提升。不论是从需求端还是供应端来看,中国企业在其中的话语权举足轻重。

我国经济先后经历过加入WTO红利带来的出口制造业驱动、大规模投资驱动、消费和服务升级驱动和当下的科技创新驱动等不同的经济增长阶段,预计新能源大产业有望像曾经的传统周期、过去数年的消费行业一样,成为未来中国经济10年发展的重要驱动力。我们会从产业链竞争优势国际比较的角度布局细分领域的优质公司,挑选竞争格局更优的细分环节去布局,持续把握新时代核心资产所赋予的投资机会。

科技创新领域也同样孕育着新的投资机会。凭借信息技术提供的底层支撑,以及持续的研发投入,我国制造业正在经历数字化赋能,伴随各生产要素被有效整合,在优化成本的同时提升生产效率,推动中国智造的含金量持续提升,一批“专精特新”小巨人正在步入发展快车道。此类企业多聚焦于制造业短板弱项,目标市场规模可能不大,但凭借技术或效率优势在各细分领域中占据领导地位。随着此类“隐形冠军”价值链地位的提升和资本市场持续发掘,未来有望出现价值重估,并与自身业绩增长形成戴维斯双击。

此外,尽管一些行业当前不是“时代强音”,但同样可以延续良好的经营情况,比如业绩稳定性强的消费行业。特别地,在消费升级趋势下,许多新兴的科技消费品赢得消费者的喜爱,这些新的需求增长为一些细分领域带来投资机遇。

孙芳 今年A股市场无论是风格切换还是行业轮动都比较频繁,投资机会整体呈现出结构性特征。在这样的市场中,投资结果特别容易出现两极分化,投对了就身在牛市,投错了就是持续的熊市。所以投资人必须要关注市场的运行特征,尤其是要看到底层逻辑的变化,并随之进行投资结构的优化,切不可有“躺赢”的想法。

如果无法去研究和理解众多的行业,那么相对简单的一个办法是,高屋建瓴地观察时代的大趋势,理解政策走向,把大部分资产投资于符合时代需求的产业上,那大概率不会错。例如今年以来市场先后演绎了新能源、半导体、科技消费品的火热行情,这些行业兼具政策支持、社会资源倾斜、多年产业研发积累、巨大的内需市场等各种优势,是代表时代方向的赛道。

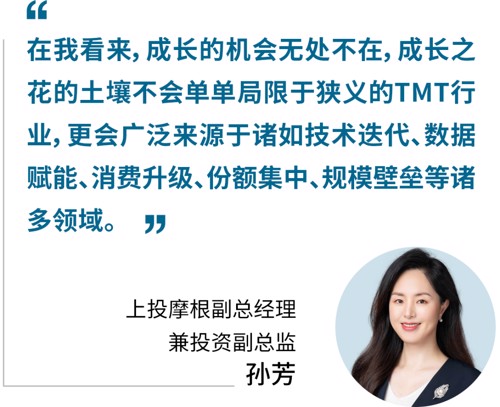

我们身处中国这样一个依然处于快速发展中的经济体,投资的核心还是要把握具有时代特征的成长型机会。在我看来,成长的机会无处不在,成长之花的土壤不会单单局限于狭义的TMT行业,更会广泛来源于诸如技术迭代、数据赋能、消费升级、份额集中、规模壁垒等诸多领域。

所以,我会坚持以成长的眼光看待市场,充分信任和分享中国崛起带来的战略性机会。投资过程中,秉持价值内核、不偏不倚、逆向而行。一方面,坚守价值投资,不看重概念,不追逐主题;而是通过深度的基本面研究和跟踪,尽可能准确的把握企业内在价值。同时牢记估值中枢,既要看到行业本身长远的空间,大胆给予企业成长的时间;也密切关注行业的变化,关注不同环节公司的竞争力变化带来的估值中枢变化,评估合理的价格,而非简单的对静态估值“畏高慕低”。另一方面,做好风险预算管理,充分考虑风险因素,理性评估政策变预期,以策略应对变化。

投资是一场长跑,但我也会争取在每个小的赛程中能有好的成绩,而且经验告诉我,投资不能靠运气,不能靠猜测,而是要靠方法和体系。

郭为熹 除了依赖方法和体系,投资成长股也是一个“放长线钓大鱼”的过程。我们挑选投资标的时候,就是用比较长期的5年预计回报和盈利增长潜力作为估值指引,同时这样做也能防止投资决策受短期市况和股价波动影响。

宏观经济兴衰和市场行业轮动当然是我们做投资时考虑的重要因素之一,但是作为长期投资者,更重要的是深耕企业基本面研究,坚守估值和风控框架,严选优质成长企业。

(CIS)

2021-08-30 19: 46

2021-08-30 17: 32

2021-08-30 18: 08

2021-08-30 13: 33

2021-08-27 22: 38

2021-08-27 22: 37